С О Д Е Р Ж А Н И Е

|

1. Ценовая ситуация в 2007 году

Исходные данные

Итоги года

Динамика цен в 2007 году

2. Долгосрочные закономерности развития рынка жилья городов России

Среднесрочная ретроспектива

Стадии развития рынка жилья в новейшей истории России

Некоторые закономерности развития рынка жилья в городах России

3. Прогноз

Ретроспективная проверка прогнозов на 2007 год

Математическая модель и ее корректировка

Расчет прогнозов на 2008-2009 годы

Баланс фундаментальных факторов

Выводы

Приложение: Справочные данные.

|

Стр.

3

3

3

4

9

9

10

12

13

13

17

18

21

23

24

|

1. Ценовая ситуация в 2007 году

Исходные данные

Все расчеты проведены автором по ежемесячным данным о средней удельной цене предложения жилья в городах России, представленным сертифицированными РГР аналитиками рынка недвижимости Луцковым В.М., Казимир Л.М. (АКЦ холдинга Миэль), Стерником С.Г. (ООО Sternik′s Consulting), независимыми аналитиками Бекетовым А.Г., Сапожниковым А.Ю. (все – Москва и Московская область), Хорьковым М.А.. Антасюком А.А., Тухашвили Г.Т. (все – РИЦ УПН, Екатеринбург), Степановой А.А., САН «ЭКСПЕРТ» (Уфа), Черемных А.М, УК «АССА-Строй» (Ижевск), Смеловым П.Л., Высоцкой Т.В., «Сибакадемстрой Недвижимость», Ермолаевой Е.А., RID Analitics (все - Новосибирск), Трошиной В.М., КГ «ЛЕКС» (Тюмень), Чумаковым А.М., «Титул», Проскуриным Е.А., ЮГРО (все - Ростов), Давлетшиной Р.М., «Перспектива консалтинг», Епишиной Э.Д. (все - Пермь), Каминским В.Н., ТИТАН (Тверь), Савиной М.Ю., «Агентство печати и информации» (Рязань), Блинковой С.В., ИКПКГ «Жилье», Калининой Е.В., «Мегаполис-Недвижимость» (все - Пенза), Ярсиной Н.А., «Центр недвижимости», Исаевой М.А., «Золотой ключ» (все - Ульяновск), Эйдлиной Г.Ю., «Риэлти» (Шахты Рост. обл.), Решетниковым М.А., «Агентство Максимум» (Томск), Трушниковым А.В., «Б.И.Н.-ЭкспертЪ» (Стерлитамак), а также аналитиками, которые в настоящее время проходят процедуру сертификации: Зыряновой Г.Н., «КузбассИнвестСтрой» (Кемерово), Бурмакиной Е.В., Чуриновой И.В., «АРЕВЕРА» (все - Красноярск), Афанасьевой Н.Н., «Адалин-Экспертиза собственности» (Ярославль). Данные представлялись аналитиками в валюте номинирования на рынке данного города. Кроме того, использовались официальные данные о среднемесячном курсе доллара и инфляции и другим макроэкономическим показателям, публикуемые ЦБ РФ, Минфином РФ, МЭРТ РФ.

Итоги года

С декабря 2006 по декабрь 2007 года средняя удельная цена предложения квартир в исследуемых городах России выросла:

в Москве* – с 4828 до 5429 $/ кв. м (на 12%), или с 126,93 до 133,00 тыс. руб./кв. м (5%);

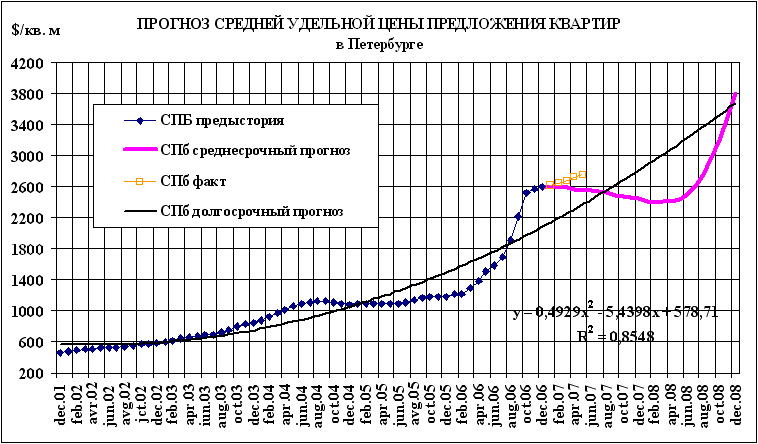

в Петербурге* – с 2593 до 3200 $/ кв. м (24%), или с 68,17 до 77,76 тыс. руб./кв. м (14%);

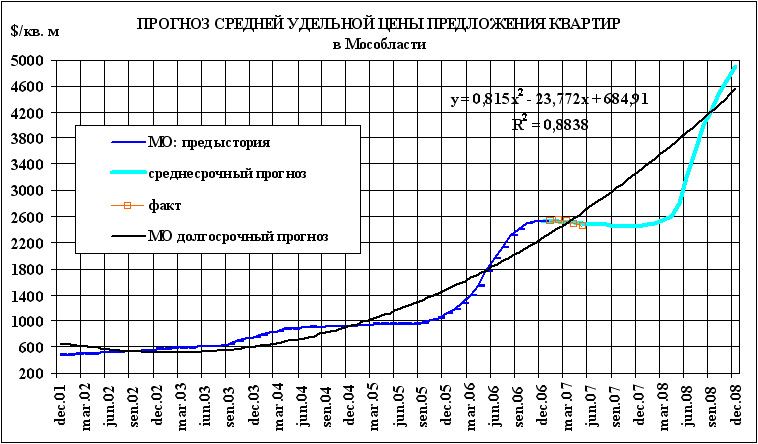

в Мособласти* – с 2522 до 2536 $/ кв. м (1%), или с 66,3 до 62,13 тыс. руб./кв. м (-6%);

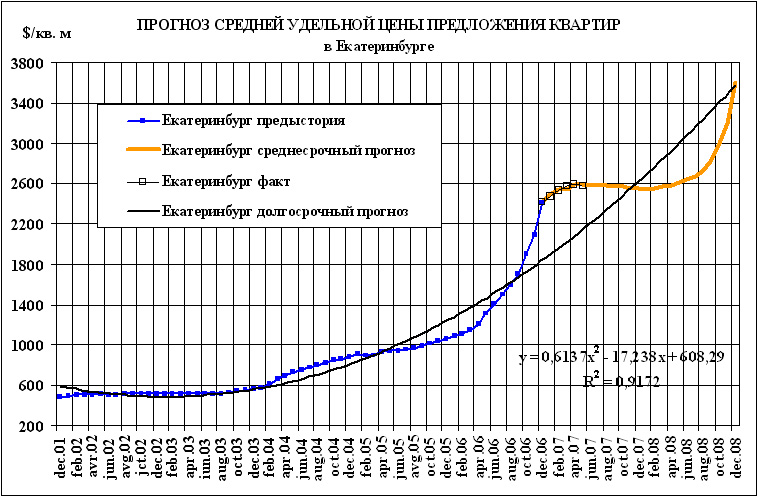

в Екатеринбурге – с 2415 до 2615 $/ кв. м (13 %), или 63,51 до 64,06 тыс. руб./кв. м (1 %);

в Уфе – с 1729 до 2000 $/ кв. м (16%), или с 45,85 до 49,0 тыс. руб./кв. м (7%);

в Новосибирске – с 1658 до 2350 $/ кв. м (42%), или 43,59 до 55,0 тыс. руб./кв. м (26%);

в Тюмени – с 1600 до 2192 $/ кв. м (37%), или с 42 до 53,716 тыс. руб./кв. м (28%);

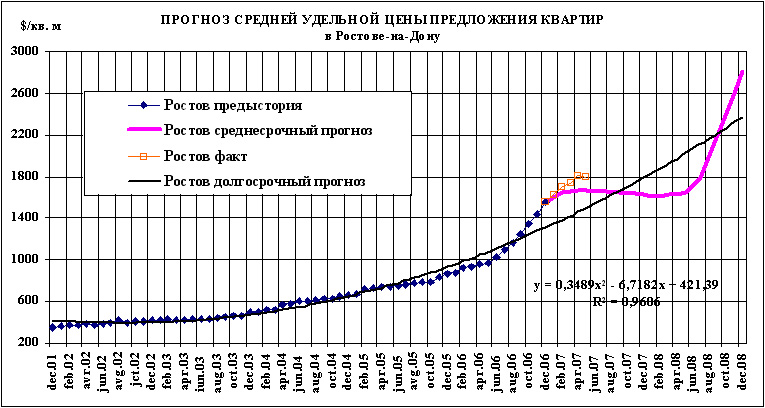

в Ростове-на-Дону – с 1385 до 1770 $/ кв. м (28%), или с 36,41 до 41,00 тыс. руб./кв. м (12,6%);

в Перми – с 1430 до 2258 $/ кв. м (58%), или с 36,61 до 54,87 тыс. руб./кв. м (50%);

в Твери – с 1370 до 1833 $/ кв. м (34%), или с 36,02 до 44,91 тыс. руб./кв. м (25 %);

в Кемерово – с 1369 до 1883 $/ кв. м (38%), или с 36,0 до 45,76 тыс. руб./кв. м (27%);

в Пензе – с 890 до $/ кв. м ( %), или с 28 до тыс. руб./кв. м ( %);

в Ульяновске – с 859 до 1243 $/ кв. м (44%), или с 22,58 до 30,55 тыс. руб./кв. м (35%);

в Ижевске – с 1837 до 1865 $/ кв. м (2%), или с 49,00 до 45,70 тыс. руб./кв. м (-7%);

в Краснодаре* – с 1370 до 2088 $/ кв. м (52%), или с 39,12 до 50,74 тыс. руб./кв. м (30%);

в Красноярске – с 1115 до 2016 $/ кв. м (81%), или с 29,31 до 54,29 тыс. руб./кв. м (85%);

в Ярославле с 1758 до 1910 $/ кв. м (9%), или с 46,22 до 46,83 тыс. руб./кв. м (1%).

в Ульяновске – с 859 до 1233 $/ кв. м (44%), или с 22,58 до 30,55 тыс. руб./кв. м (35%)..

Примечания: 1. Звездочкой* отмечены города с долларовой номинацией цен.

2. Мособласть - средневзвешенная по 100 поселениям (городам и поселкам) удельная цена предложения квартир.

По итогам года прирост цен предложения жилья в долларовом выражении составил от 1 до 81%, в рублевом выражении от -7 до 85%.

Уровень цен на жилье в городах выборки

(упорядочено по возрастанию в декабре 2007 года)

Динамика цен в 2007 году

Ежемесячная динамика средних удельных цен предложения жилья в городах России (в долларовом и рублевом выражении) показана на следующем рисунке.

Динамика средней удельной цены предложения жилья в городах России

Ниже приведена динамика индексов роста долларовых и рублевых цен.

По характеру динамики цен в долларовом выражении все города выборки можно разделить на четыре группы:

а) города, где цены с самого начала года были стабильны – незначительно колебались относительно уровня декабря прошлого года (или даже понижались), при этом в последние месяцы начался рост: Москва, Московская область, Екатеринбург, Ижевск, Ярославль;

б) города, где цены в начале года росли, затем наступила стабилизация: Пенза, Рязань, Петропавловск-Камчатский, Уфа, Тюмень, Ульяновск, Стерлитамак, Шахты;

в) города, где цены в начале года росли, затем наступила стабилизация, после чего восстановился рост: Петербург, Новосибирск, Ростов, Тверь, Пермь, Краснодар;

г) города, где цены росли: Красноярск (город с экстраординарным ростом).

Динамика индексов средней удельной долларовой цены предложения жилья в городах России

Характер динамики цен в рублевом выражении несколько отличается:

а) в первую группу (Москва, Московская область, Екатеринбург, Ижевск, Ярославль), дополнительно вошел Петербург, при этом несколько изменился характер динамики – стабильность и даже снижение цен (Ижевск, Мособласть);

б) во вторую группу (Пенза, Рязань, Петропавловск-Камчатский, Уфа, Тюмень, Ульяновск, Стерлитамак, Шахты) дополнительно вошел Ростов, и понизился уровень индексов роста цен;

в) в третьей группе (Новосибирск, Тверь, Пермь, Краснодар) исключен Петербург;

г) четвертая группа осталась неизменной (Красноярск).

Динамика средней удельной рублевой цены предложения жилья в городах России

Приведенные данные показывают, что рынок жилья городов России, после стремительного взлета цен в предыдущем году, в 2007 году в основном перешел к стадии стабилизации: в Москве, Мособласти, Екатеринбурге, Ижевске, Ярославле – с начала года, в других городах (за исключением Краснодара, Красноярска) – с мая-июня. При этом продолжительность стабилизации составила от трех-четырех месяцев до 10 (Москва) и даже 12 (Мособласть, Ижевск, Ярославль) месяцев. Осенью в ряде городов (Москва, Мособласть, Петербург, Пермь, Новосибирск, Тверь, Ростов) наметился новый подъем цен.

Причины перехода к стабилизации были рассмотрены в отчете по итогам 2006 года.

Основной причиной является уход с рынка покупателей, чьих накоплений оказалось недостаточно для приобретения жилья (в том числе с ипотечной поддержкой) после стремительного взлета цен в предыдущие год-два.

Основные особенности динамики цен на рынке жилья России в 2007 году:

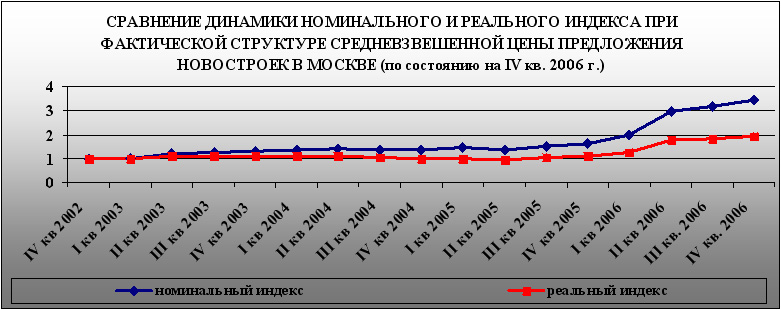

- некоторые различия в динамике и величине годового прироста цен в рублевом и долларовом выражении, вызванные укреплением рубля относительно доллара (по итогам года – на 9,4%);

- дополнительное уменьшение величины прироста реальных цен (с исключенной инфляцией рубля и доллара) по сравнению с номинальными в связи с неожиданным ростом потребительских цен (по итогам года – на 12%);

- существенные различия в моментах начала и продолжительности стабилизации, и вследствие этого – в итоговых величинах годовых приростов цен в различных городах.

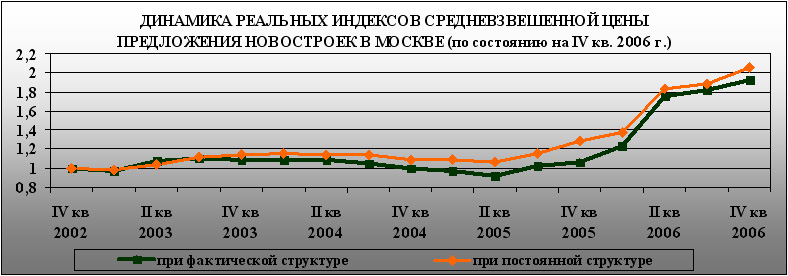

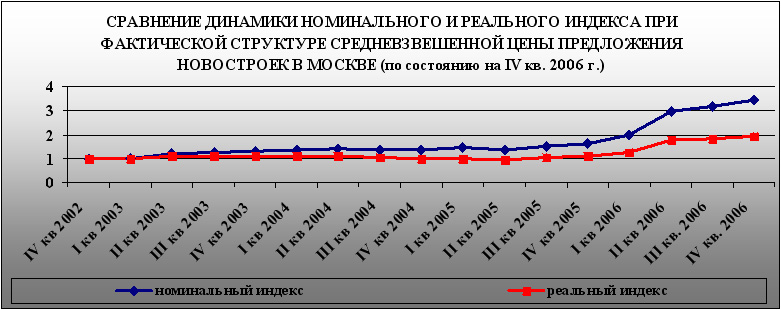

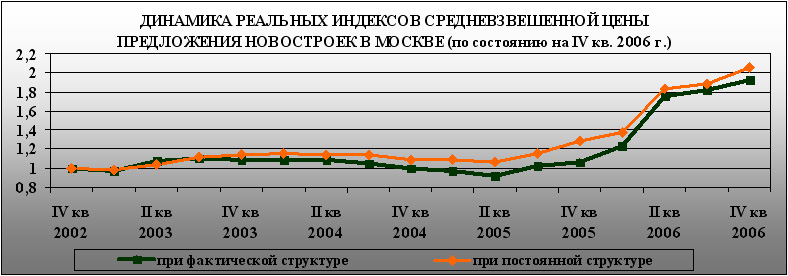

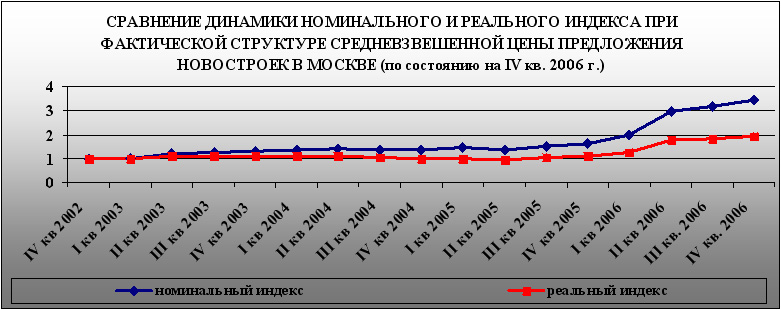

Первые две особенности иллюстрируются графиками динамики индексов макрофинансовых показателей и индексами реальных цен (с исключенной инфляцией). Графики показывают, что потребительские цены за год выросли на 11,8%, рубль девальвировал к доллару на 6,5%, локальная инфляция доллара в России составила 19,6%, и доллар потерял 16,4% своей покупательной способности в России (относительно потребительской корзины). В результате прирост реальных цен в 2007 году в городах выборки составил от -20% до 35% (с исключением Красноярска).

Последняя особенность может быть объяснена при рассмотрении динамики цен в среднесрочной и долгосрочной ретроспективе.

2. Долгосрочные закономерности развития рынка жилья городов России

Среднесрочная ретроспектива

За последние три года рынок жилья городов России прошел очередной цикл роста цен, в результате которого цены предложения удвоились и утроились (выросли в 2,7-3,4 раза).

Средняя удельная цена предложения квартир в городах России

(упорядочено по убыванию прироста цены за 2005-2007 года)

|

Город

|

$/ кв. м

|

Индекс

|

| |

12.04

|

12.05

|

12.06

|

12.07

|

12.05 к 12.04

|

12.06 к 12.04

|

12.07 к 12.04

|

|

Тверь

|

542

|

688

|

1370

|

1833

|

1,27

|

2,53

|

3,39

|

|

Ярославль

|

566

|

876

|

1758

|

1910

|

1,55

|

3,11

|

3,37

|

|

Пермь

|

680

|

882

|

1430

|

2258

|

1,30

|

2,10

|

3,32

|

|

Уфа

|

766

|

997

|

1729

|

2000

|

1,30

|

2,71

|

3,25

|

|

Новосибирск

|

748

|

1012

|

1658

|

2350

|

1,35

|

2,22

|

3,15

|

|

Ульяновск

|

405

|

486

|

859

|

1243

|

1,20

|

2,12

|

3,06

|

|

Петропавловск-Камчатский

|

595

|

711

|

952

|

|

1,19

|

1,60

|

|

|

Петербург

|

1083

|

1180

|

2593

|

3200

|

1,09

|

2,39

|

2,95

|

|

Краснодар

|

720

|

790

|

1370

|

2088

|

1,10

|

1,73

|

2,90

|

|

Екатеринбург

|

882

|

1062

|

2415

|

2615

|

1,20

|

2,63

|

2,85

|

|

Ижевск

|

663

|

982

|

1837

|

1865

|

1,48

|

2,77

|

2,81

|

|

Москва

|

1953

|

2658

|

4828

|

5429

|

1,36

|

2,47

|

2,78

|

|

Мособласть

|

908

|

1121

|

2522

|

2536

|

1,23

|

2,78

|

2,79

|

|

Ростов/Дон

|

656

|

830

|

1385

|

1770

|

1,27

|

2,11

|

2,70

|

|

Красноярск

|

763

|

842

|

1115

|

2016

|

1,10

|

1,41

|

2,64

|

|

Пенза

|

480

|

536

|

890

|

|

1,12

|

2,22

|

|

| |

|

|

|

|

|

|

|

|

Видно, что за последние три года цены выросли в Москве, Петербурге, Мособласти, Екатеринбурге, Ростове, Ижевске, Краснодаре, Красноярске в 2,7-3,0 раза, Ульяновске, Новосибирске, Уфе, Перми, Твери, Ярославле в 3,1-3,4 раза. При этом рост происходил во всех городах, но несинхронно: за первый календарный год прирост составил от 9 до 55%, за два года – от 41 до 211%, за три года – от 170 до 239%. Следовательно, динамика цен за три календарных года не позволила выявить общие для различных городов закономерности роста цен. Необходимо проанализировать более длинные динамические ряды.

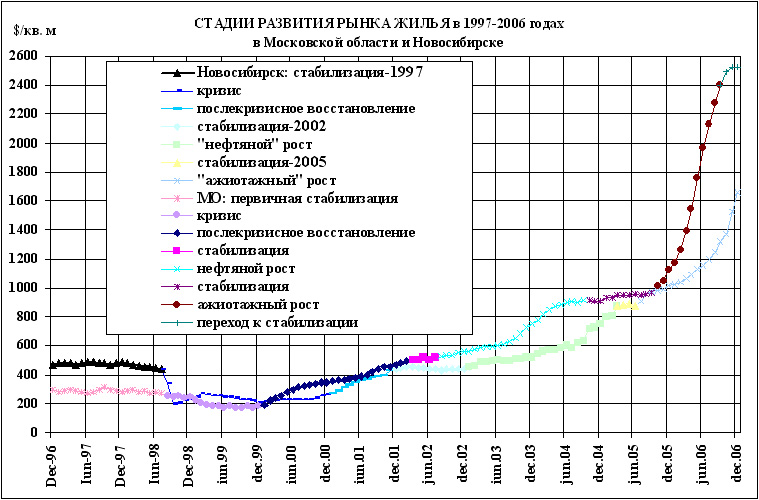

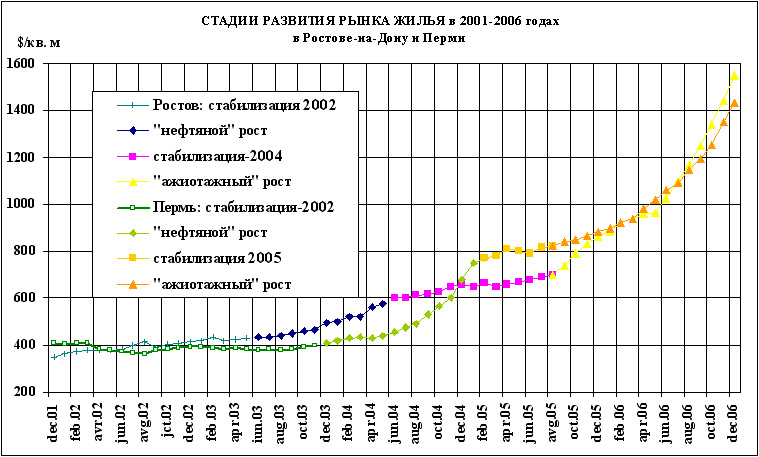

Стадии развития рынка жилья в новейшей истории России

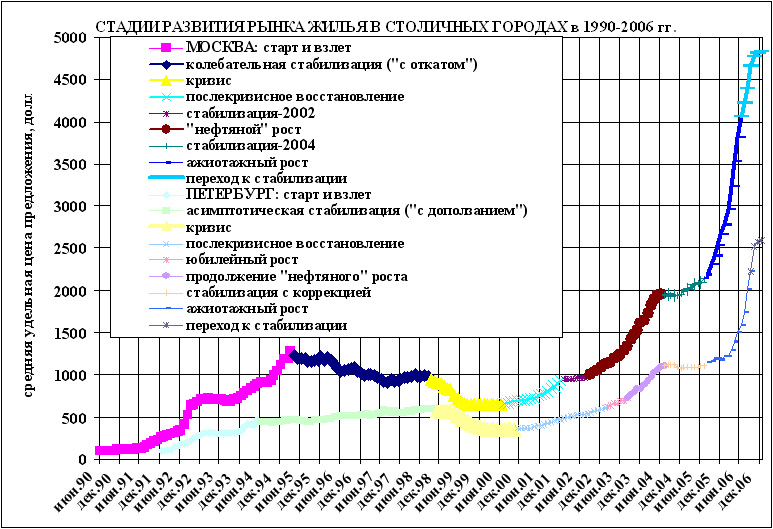

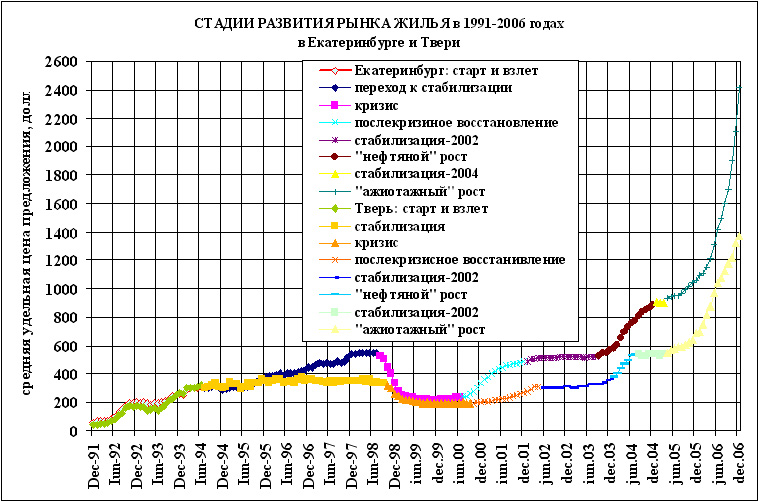

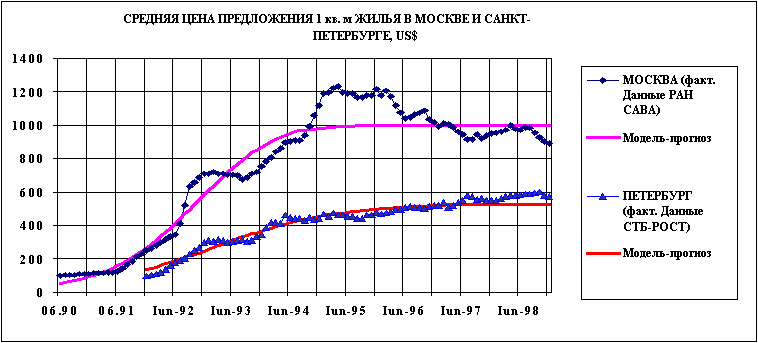

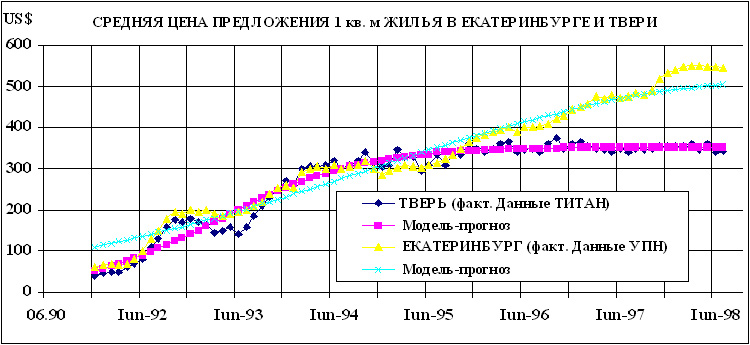

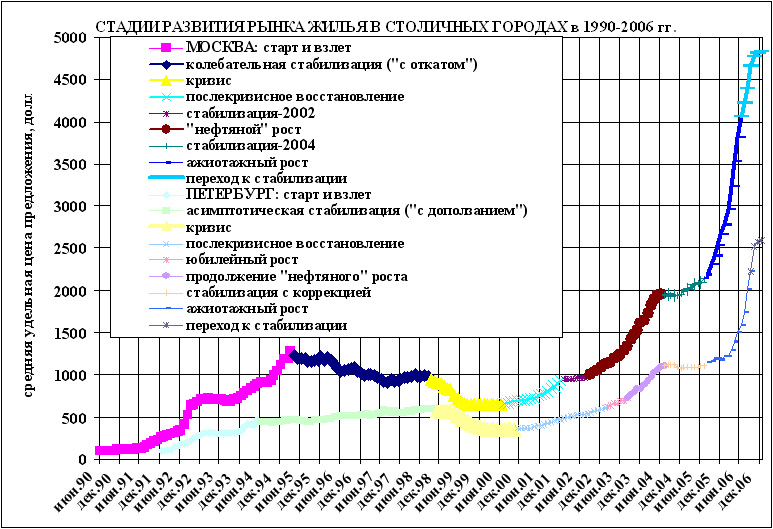

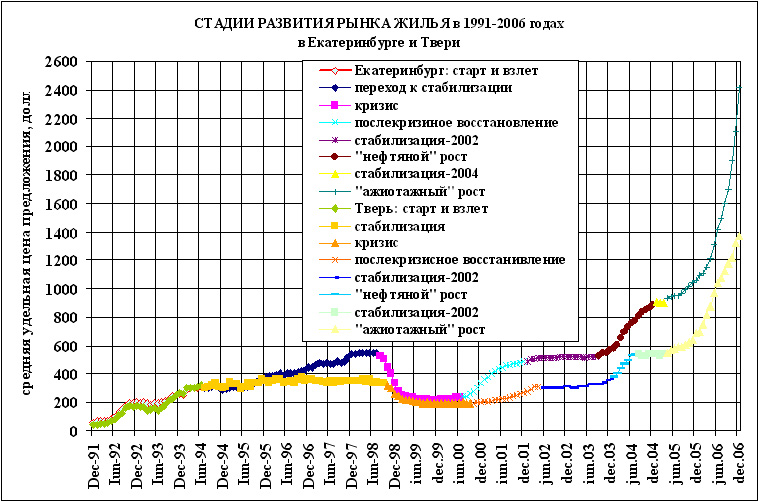

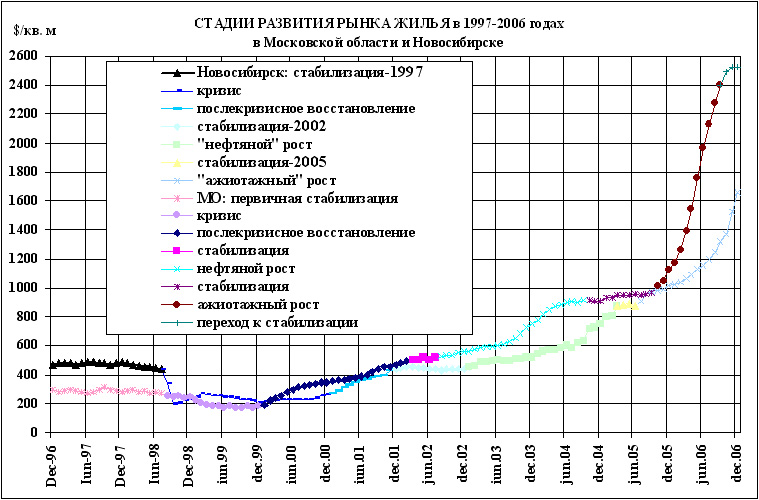

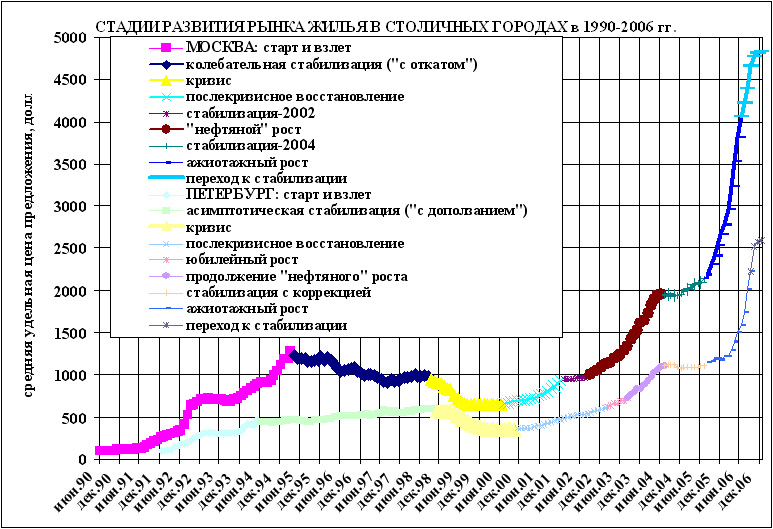

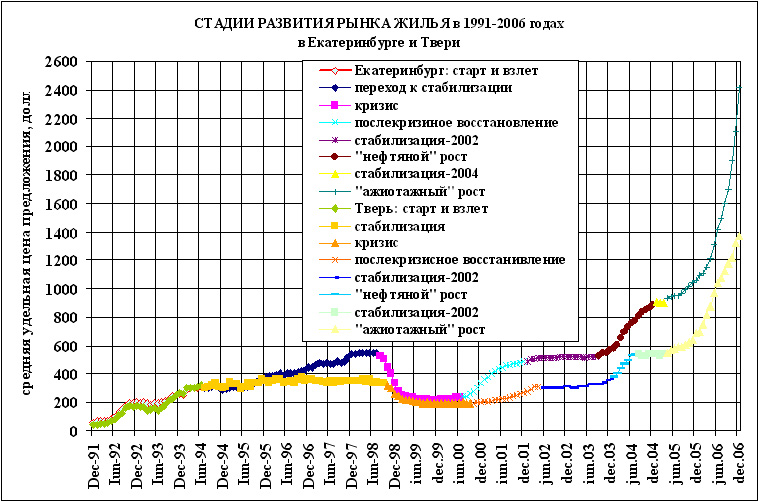

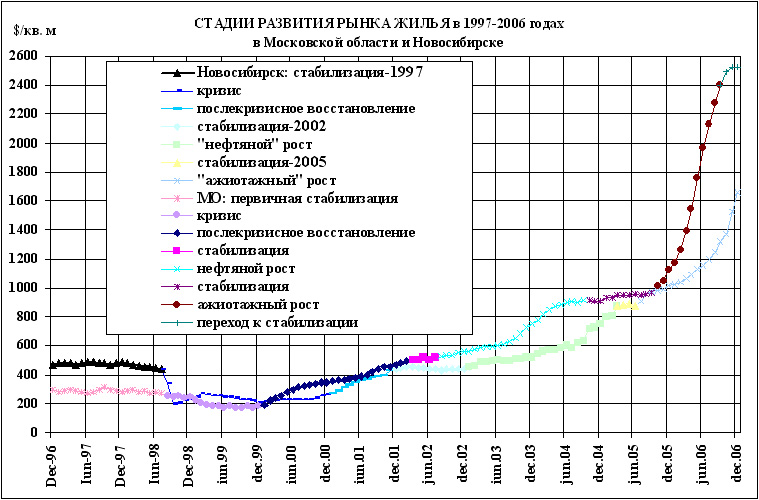

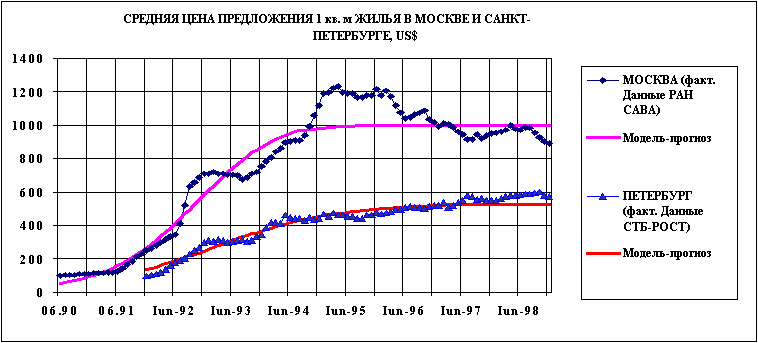

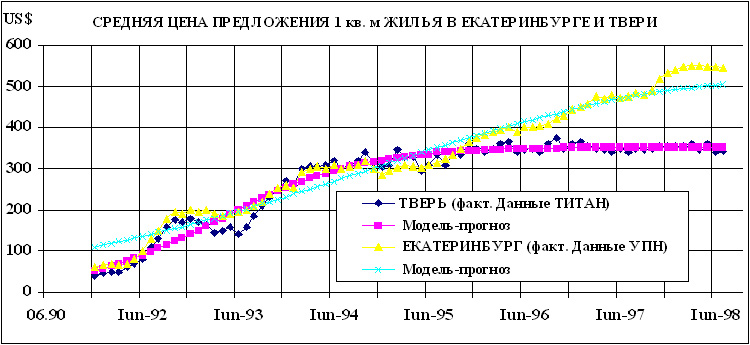

Мониторинг московского рынка жилья мы проводим с июня 1990 года, других городов – с 1992-1999 гг. Накопленные динамические ряды среднемесячных удельных цен на квартиры предоставляют возможность объективного анализа сущностного поведения рынка.

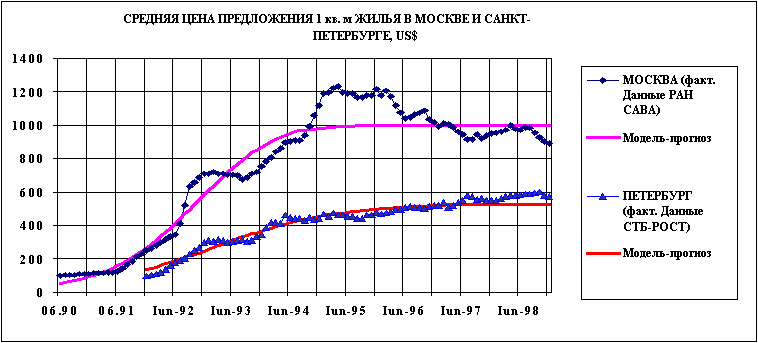

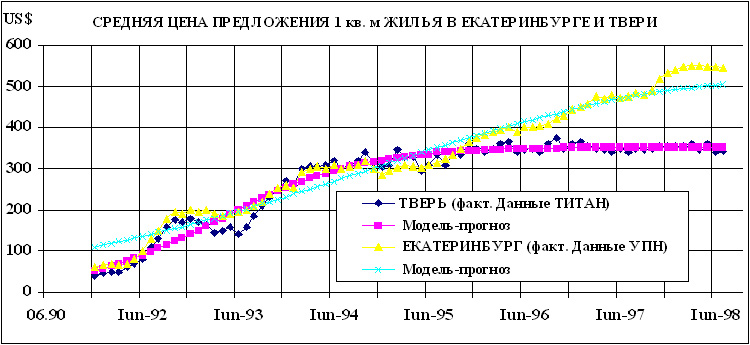

На следующем графике видно, что за 16 лет новейшей истории рынка динамика цен в Москве четко распадается на два этапа. Первый этап – с июня 1990 года по июнь 2000 года – занял 10 лет (в других городах – 8-9 лет). Второй этап пока длится 7,5 лет (в других городах – 6-6,5 лет).

Первые десять лет легального рынка недвижимости – это старт и взлет цен, переход к стабилизации, а затем кризис 1998-1999 гг. В середине 2000 года, когда рынок жилья находился в нижней точке после августовского кризиса, закончился первый этап нестабильного, колебательного развития рынка. Следующие 7 лет, до настоящего момента, на рынке происходит постоянный рост цен, с некоторыми кратковременными изменениями темпов роста (вплоть до полной стабилизации).

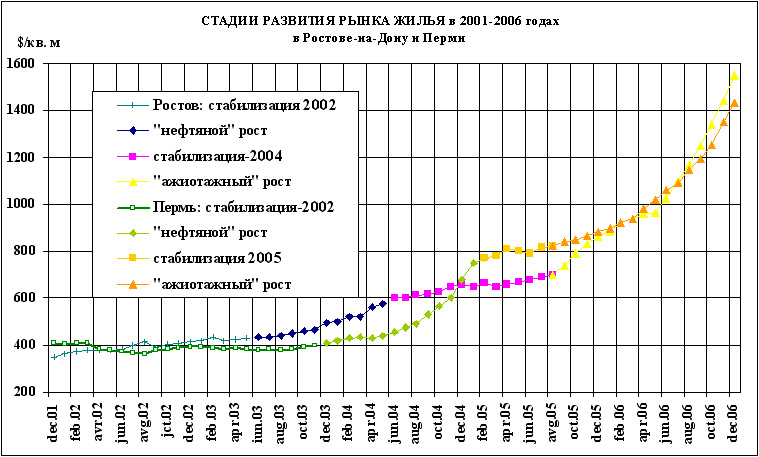

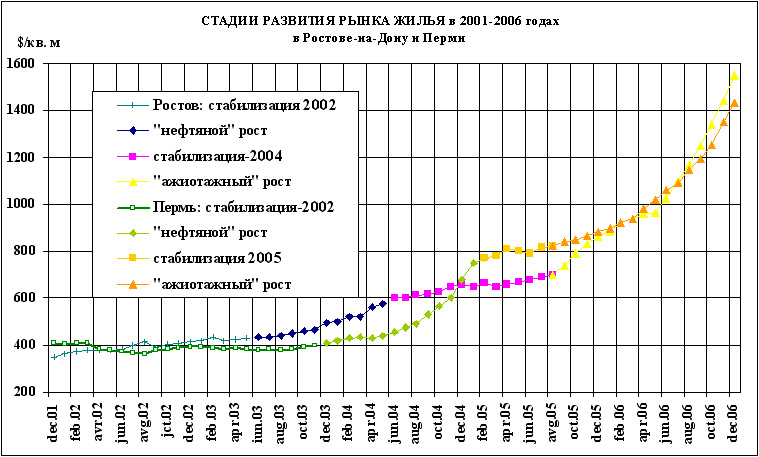

Оказалось, что Москва и Московская область, как и все другие города, прошли через одни и те же стадии: старт рынка и взлет цен (до 1995 г.), стабилизация (до 1997 г.), кризис (до 2000 г.), послекризисное восстановление (до 2001 г.), стабилизация-2002, «нефтяной» рост, стабилизация-2004, «ипотечно-нефтяной» рост (2005-2006 гг.), переход к стабилизации (конец 2006 года), стабилизация-2007, начало нового роста. В других городах отмечены следующие особенности:

- несинхронность начала и окончания отдельных стадий;

- некоторые отличия в протекании отдельных стадий.

Это говорит о единстве присущих развивающимся рынкам закономерностей их становления и развития, объективном характере этих закономерностей, при несомненном влиянии особенностей локальных рынков на динамику поведения цен.

Стадии развития рынка жилья в городах России по динамике средних удельных цен предложения в 1990-2007 гг.

Некоторые закономерности развития рынка жилья в городах России

На следующем рисунке приведены графики индексов цен в городах выборки относительно декабря 2001.

Рисунок показывает, что за первые три года индексы роста составил 2,0-2,3, за шесть лет – 5,0-6,0.

На этих графиках выявляется общая для всех городов выборки закономерность – не прекращающийся с 2001 года рост цен, без падений и кризисов. Выявляется также еще одна существенная закономерность долгосрочного развития ценовой ситуации на региональных рынках, которая является следствием несинхронности их развития. Сущность ее состоит в том, что в начале каждой стадии роста, вследствие отставания начала роста в регионах от столиц, происходит расслоение ценовых трендов (расхождение графиков), а в конце, при переходе к стабилизации – консолидация трендов (сближение графиков). Первый случай наблюдался в 1990-1995 гг., 1998-1999 гг. (при падении цен) и виден на приведенных рисунках летом-осенью 2003 года, осенью 2005 года и в конце 2007 года, второй – в 1996-1997 гг., в конце 2000 - начале 2001 года, в начале 2005 года и в конце 2006 года.

В периоды наибольшего расслоения рынка отношение максимальных и минимальных индексов роста составляло: в июне 2004 и в октябре 2006 года – 1,8-1,9. В периоды наибольшей консолидации: в июне 2005 и в декабре 2007 года – 1,2-1,3.

В конце 2007 года вновь произошла консолидация трендов, что свидетельствует об общем начале новой стадии повышения темпов роста цен на жилье в городах России.

Приведенные данные показывают, что долгосрочный рост цен на развивающихся рынках является не равномерным, а волнообразным. Он сопровождается циклическими колебаниями ежемесячных темпов роста от нуля до 10-12%, период которых составляет 2,5-3 года. В течение одного периода цены начинают расти, проходят пик темпов роста, затем снова стабилизируются. При этом за один период цены вырастают в 2,5-3,5 раза.

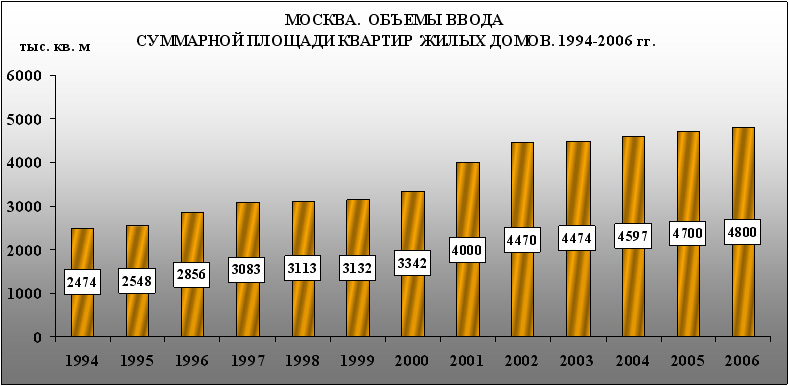

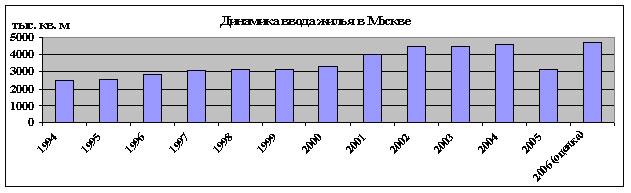

Такое поведение цен в первую очередь является следствием характерного для развивающихся рынков глубокого отставания предложения на рынке от совокупного платежеспособного спроса. С учетом высокой потребности населения России в жилье (обеспеченность жильем составляет в среднем 19,9 кв. м на человека, при аналогичных показателях в Лондоне и Мадриде 31, Париже и Вене 38, Стокгольме и Берлине 40, Копенгагене 46, Варшаве 25, Праге 29, Будапеште 33 кв. м), очередных удвоений-утроений цен в условиях устойчивого роста платежеспособного спроса можно избежать только при значительном увеличении объемов строительства, ввода жилья и предложения на рынке.

3. Прогноз

Ретроспективная проверка прогнозов на 2007 год

С 1995 года мы осуществляли ежегодно прогнозирование тенденций изменения цен на рынке жилья Москвы и других городов России на основе экономико-математических моделей поведения колебательных (кибернетических) систем. И эти модели до 2001 года (включая стадию послекризисного восстановления рынка) обеспечивали высокую точность прогнозов.

Последние 6-7 лет во всех городах России наблюдался непрерывный рост цен на жилье. Первоначально этот факт воспринимался только как помеха для построения экономико-математических моделей в условиях отсутствия рыночных колебаний. Прогнозирование (не всегда удачное) осуществлялось на основе анализа отдельных факторов и исследования их влияния на цены. Однако, непрерывный рост цен на втором этапе развития рынка жилья России, особенно взрывной рост в 2003 и в 2005 гг., модели не предсказывали, а последствия этих стадий нами рассматривались как предпосылки для назревания и схлопывания «пузыря» на рынке жилья Москвы. Для сравнения, английские аналитики в эти же годы также рассматривали сценарий «пузыря» как наиболее вероятный для рынков жилья Великобритании, США, Канады, Австралии и других стран.

Летом 2006 года нами была выдвинута гипотеза о том, что рынок недвижимости вместе со всей экономикой России вступил в долговременный полупериод устойчивого роста.

Далее был разработан метод «негармонического разложения ценового тренда», который позволил рассчитать в декабре-январе среднесрочный прогноз (на 2007-2008 гг.) динамики цен в Москве, Московской области и еще в 8 городах. Получено, что в столичном регионе уже с начала года начнется стадия стабильности цен с возможными колебаниями на +/-5%, которая будет продолжаться по крайней мере до начала 2008 года, после чего начнется новая стадия повышения темпов роста цен. В отчете описан баланс факторов, объясняющих причины такого предполагаемого поведения рынка жилья.

Прошедшие 12 месяцев позволяют сверить рассчитанные прогнозы с фактическими данными.

Прогноз средней удельной цены предложения жилья в городах России на 2007 год и фактические данные

Приведенные данные показывают, что по характеру тенденции перехода к стабилизации прогнозы оправдались, и количественно прогнозы были рассчитаны с достаточно высокой точностью (лишь по Перми, как показано на графике, а также по Новосибирску и Петербургу по результатам полугодия расхождение превысило 10%, и была проведена корректировка прогнозов). В Москве, Московской области, Екатеринбурге, Твери сходимость прогнозов с фактическими данными в течение 10 месяцев была высокой. Однако, в последние два-три месяца начался новый подъем цен, опередивший прогнозы. Причины такого расхождения должны быть объяснены.

По нашему мнению, первая и основная причина относится к факторам политической группы: руководству страны удалось избежать предвыборного противостояния властных группировок, власти и бизнеса, особенно после объявления приемлемых для общества кандидатур будущих президента и премьер-министра. Это предотвратило возможный отток капитала из страны, стимулировало население к реализации отложенного спроса, подкрепленного существенным повышением реальных доходов и накоплений (реальная заработная плата выросла в 2007 году на 16% против 13,4% в 2006 году).

Вторая причина относится к группе макроэкономических – это существенное повышение в конце года мировых цен на нефть (достигших уровня 100 $/баррель), невиданный объем инвестиций в экономику (более $40 млрд) со всеми вытекающими отсюда последствиями для рынка недвижимости.

Третья причина – макрофинансовая: слишком сильное укрепление рубля (падение доллара) и всплеск инфляции вызвали новую волну недоверия населения к состоянию валютно-финансовой системы государства, что стимулировало «бегство от доллара и от рубля» на рынок недвижимости.

И, наконец, небывалый объем зарубежных инвестиций в строительство (22,4% против 16% в 2006 году), хотя и породил повышенные риски инфляционного всплеска, но с точки зрения рынка недвижимости оказался серьезным повышающим фактором.

Остальные факторы в течение года находились в пределах, описанных в отчете за 2006 год.

В результате стадия стабилизации в Москве и области оказалась на 3-4 месяца короче прогнозируемой продолжительности и составила 10 месяцев, в других городах – 4-8 месяцев, и прирост к концу года оказался несколько выше (при том, что прогнозируемый характер динамики цен повсеместно подтвердился).

Полученные результаты позволили применить разработанный метод для расчета прогноза динамики цен в Москве и городах России на 2008-2009 годы.

Математическая модель и ее корректировка

Согласно методу негармонического разложения ценового тренда, методика прогнозирования включает последовательное определение первой, второй и т.д. производной – отклонений фактических значений от аппроксимирующей функции предыдущего уровня, и суперпозицию полученных на каждой ступени разложения прогнозных значений для получения интегрального прогноза.

Математическая модель-прогноз состоит из следующей системы уравнений:

Y = y + Δy2 + Δy3 + Δy4 + …. + Δyn, (1)

y = a3 x3 + a2x2 + a1x + a0 , (2)

Δy1  , (3)

, (3)

Δy2 =  , (4)

, (4)

Δy4 =  , (5)

, (5)

……………………………………… , (n)

где Y – прогнозное значение средней удельной цены предложения жилья в месяце х, руб.($)/кв. м;

y1 – уравнение базового тренда (долгосрочный прогноз), руб.($)/кв. м;

Δy2 – прогноз приростов средней удельной цены предложения жилья в месяце х относительно базового тренда, руб.($)/кв. м;

Δy3 - прогноз приростов средней удельной цены предложения жилья в месяце х относительно тренда второго порядка, руб.($)/кв. м;

Δy4 - прогноз приростов средней удельной цены предложения жилья в месяце х относительно тренда третьего порядка, руб.($)/кв. м;

Δyn - прогноз приростов средней удельной цены предложения жилья в месяце х относительно тренда предпоследнего порядка, руб.($)/кв. м;

а, b, c, d с индексами – коэффициенты уравнений (трендов различного порядка), аппроксимирующих фактические данные. Вычисляются по фактическим данным с использованием метода наименьших квадратов.

По результатам прошедшего года в модели в качестве базового тренда вместо квадратичной параболы используется парабола третьего порядка с более высокими темпами долгосрочного прогноза. При этом коэффициенты детерминации улучшились во всех моделях.

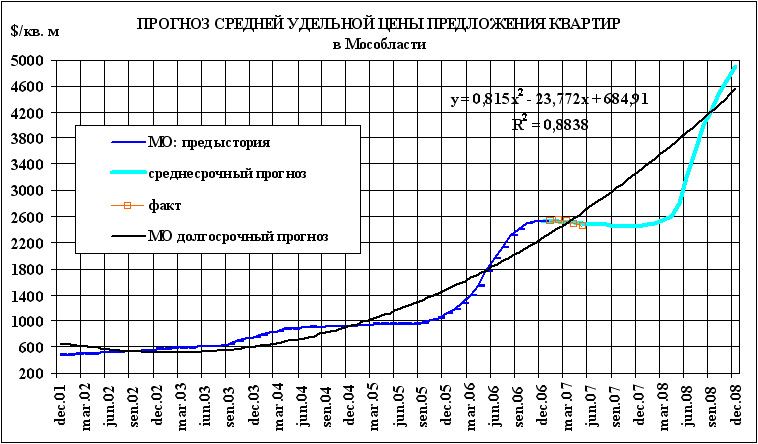

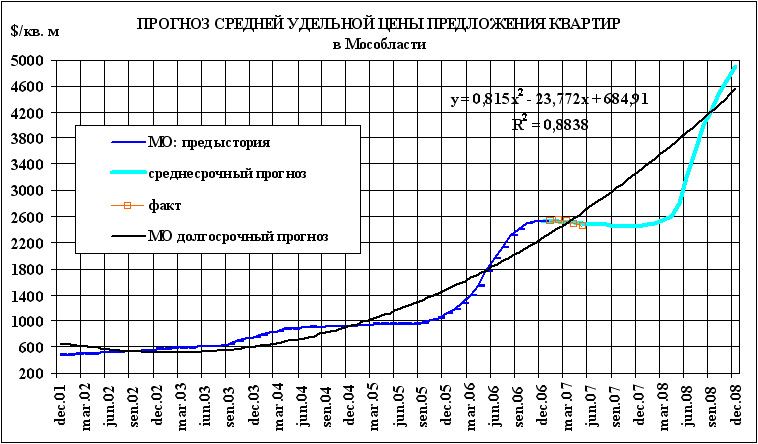

В дальнейшем (по нашим оценкам, за пределами 2010-2011 гг.), когда объемы строительства и предложения квартир существенно увеличатся, и долгосрочные темпы роста цен начнут снижаться (рынок перейдет во вторую половину полуфазы роста), предполагается снижение долгосрочных темпов роста цен, как это условно иллюстрируется на рисунке.

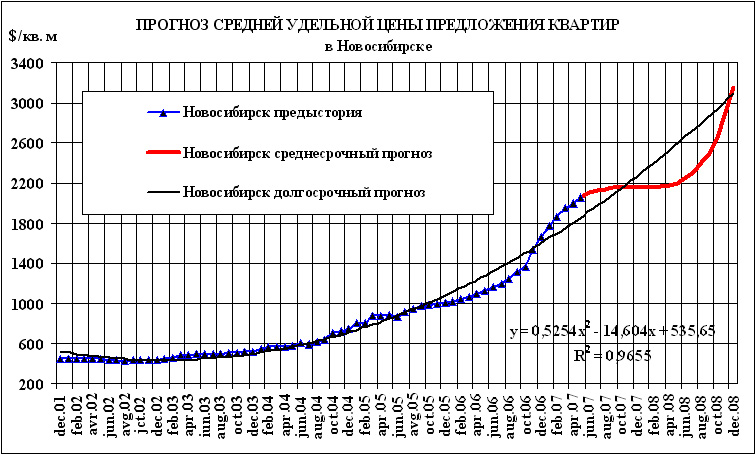

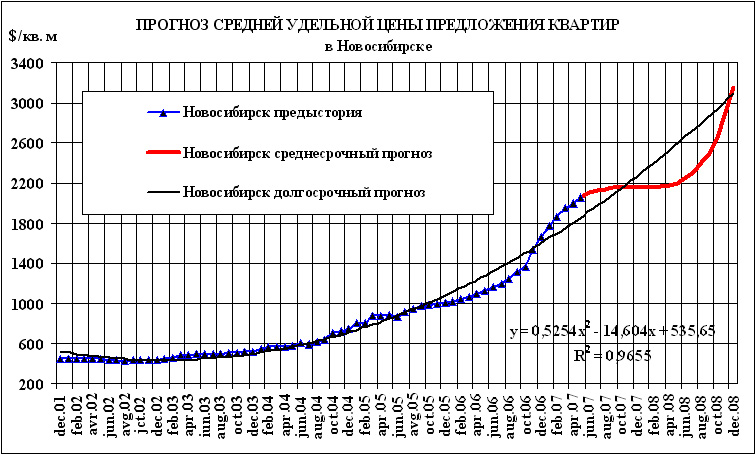

Расчет прогнозов на 2008-2009 годы

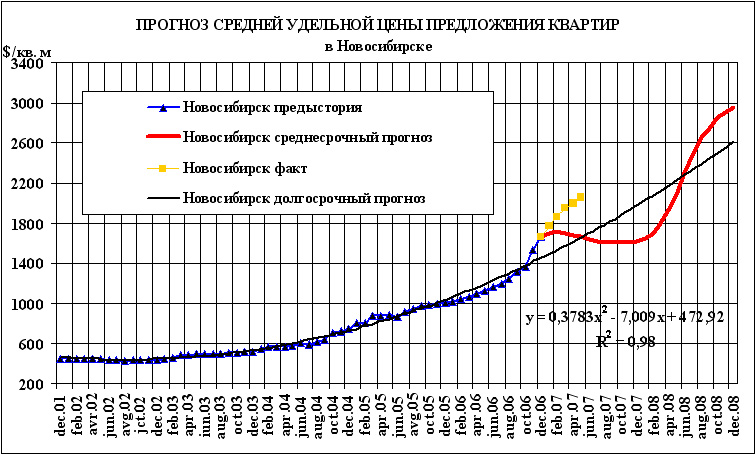

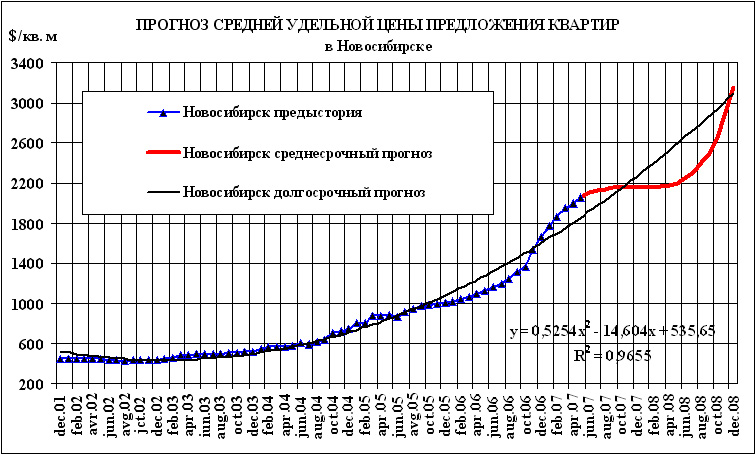

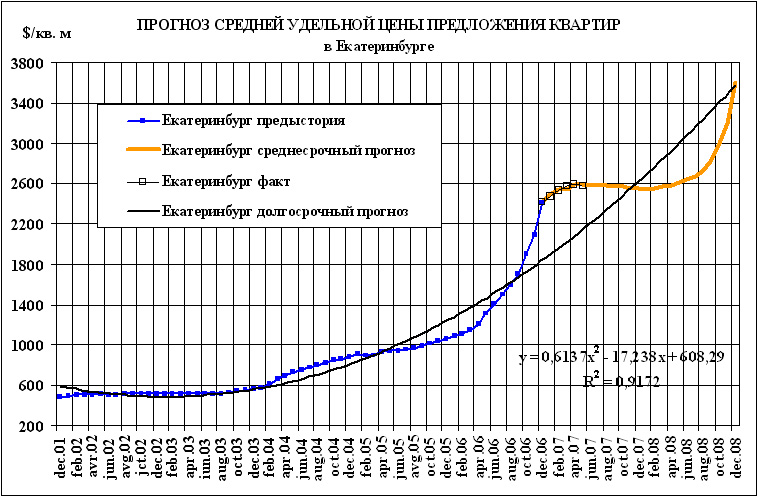

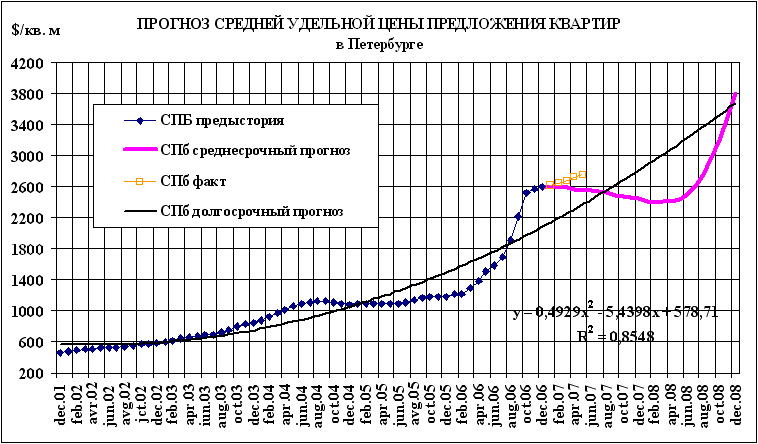

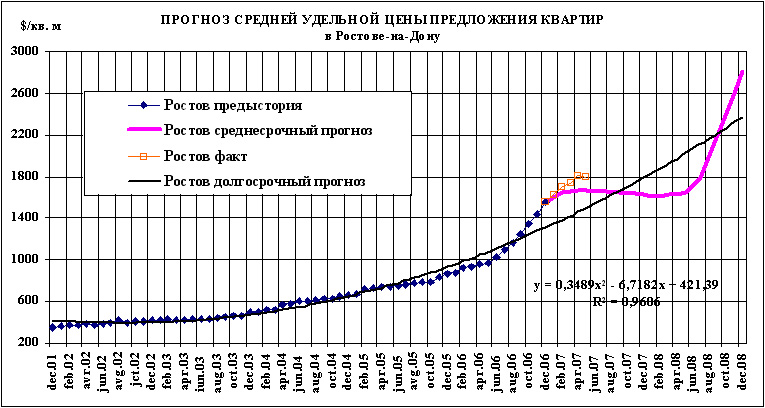

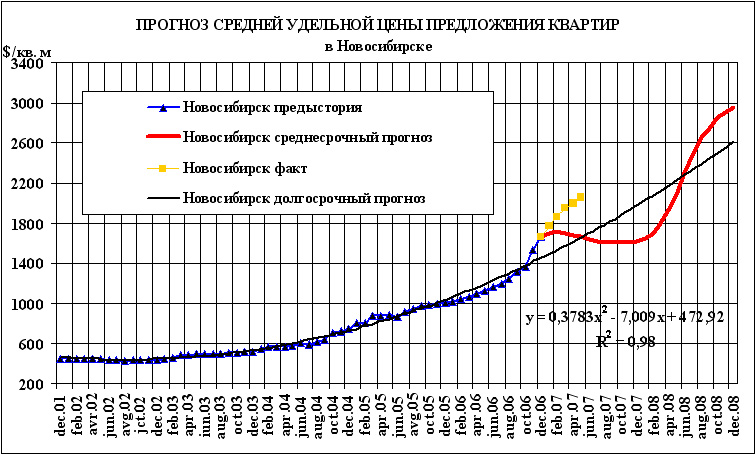

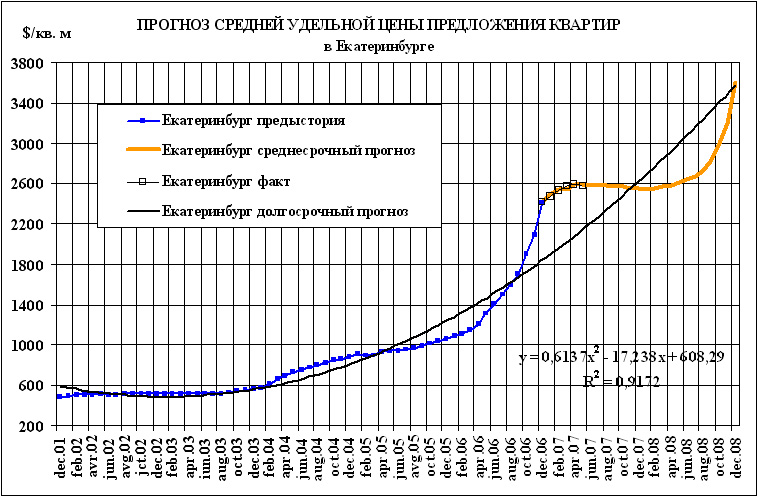

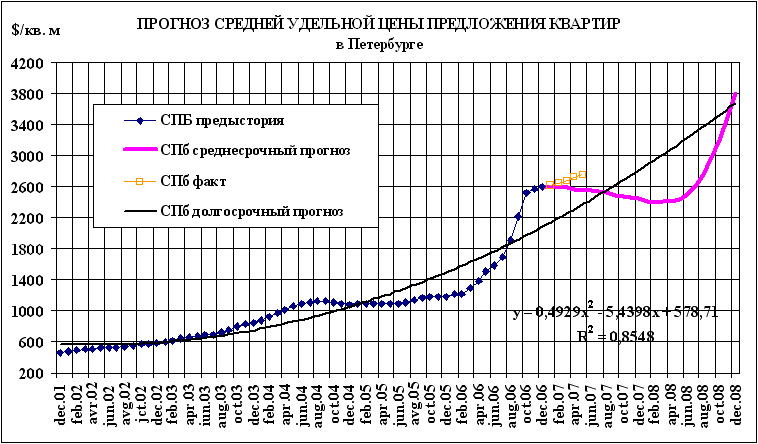

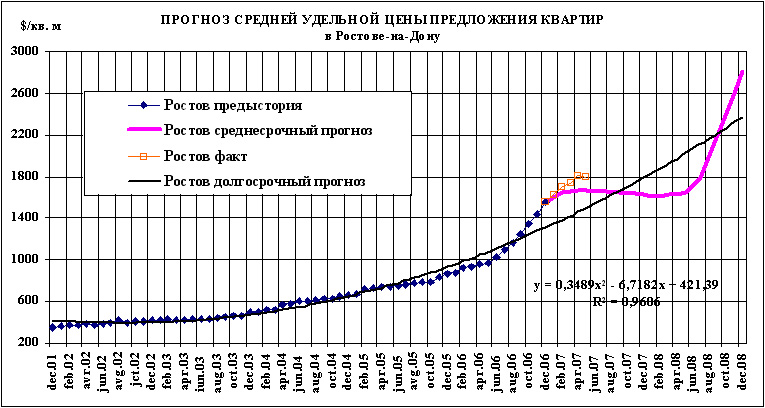

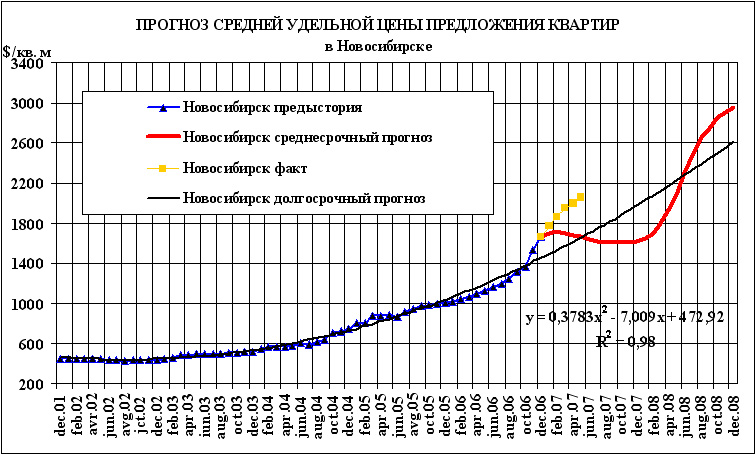

Полученные для ряда городов прогнозы (в долларовом выражении) приведены на следующих рисунках.

Прогноз динамики цен предложения жилья в городах России на 2008-2009 годы

Получено, что в Москве в 2008 году продолжится рост цен, и к декабрю они превысят 8000 $/кв. м (прирост за год 45-50%, к декабрю 2006 года – 80-85%). В Московской области цены вырастут до 4500 $/кв. м (прирост за год 65-70%, к декабрю 2006 года – столько же).

Рассчитанный прогноз для других регионов показывает, что ценовая ситуация будет развиваться аналогично. В 2008 году прирост составит 40-45% в Твери, 60-70% в Перми, Ижевске, Ростове, Новосибирске, Ярославле, 75-85% в Петербурге, Екатеринбурге, 100% в Ульяновске.

За три года (2007-2009) цены вырастут в Мособласти, Ижевске, Москве Ярославле в 1,7-1,9 раза, в Екатеринбурге, Ростове, Петербурге в 2,5-2,8 раза, в Перми, Новосибирске, в 3,4-3,5 раза, в Ульяновске – в 3,7 раза.

Прогноз динамики цен в городах России в 2008-2009 гг.

(упорядочено по убыванию прироста за три года)

|

Город

|

Индексы роста цен

|

| |

2007/2006

|

2008/2007

|

2009/2008

|

2008/2006

|

2009/2006

|

|

Ульяновск

|

1,45

|

2,01

|

1,28

|

2,91

|

3,72

|

|

Новосибирск

|

1,417

|

1,70

|

1,45

|

2,41

|

3,50

|

|

Пермь

|

1,60

|

1,64

|

1,31

|

2,59

|

3,39

|

|

Тверь

|

1,34

|

1,43

|

1,51

|

1,91

|

2,88

|

|

Петербург

|

1,30

|

1,84

|

1,22

|

2,39

|

2,80

|

|

Екатеринбург

|

1,083

|

1,80

|

1,30

|

1,95

|

2,53

|

|

Ростов

|

1,40

|

1,69

|

1,17

|

2,17

|

2,53

|

|

Ярославль

|

1,09

|

1,79

|

1,17

|

1,65

|

1,94

|

|

Москва

|

1,124

|

1,48

|

1,09

|

1,67

|

1,82

|

|

Ижевск

|

1,015

|

1,64

|

1,05

|

1,66

|

1,74

|

|

Мособласть

|

1,006

|

1,68

|

1,001

|

1,69

|

1,69

|

| |

|

|

|

|

|

Таким образом, математическое моделирование динамики цен предложения жилья в городах России позволило получить прогнозные оценки динамики цен в 2008-2009 годах и за три года.

Вместе с тем, результаты математического моделирования («технического анализа») должны быть проверены путем рассмотрения баланса факторов на предстоящий период («фундаментальным анализом»).

Баланс фундаментальных факторов

Прогнозируемая динамика цен будет складываться под воздействием многих групп факторов – способствующих росту цен и препятствующих ему. По аналогии с прошлогодним отчетом, они объединены в две категории: внешние по отношению к рынку недвижимости факторы (политические, макроэкономические, факторы взаимодействия со смежными рынками), и внутренние факторы рынка недвижимости (развитие Национальной приоритетной программы «Доступное жилье», повышение жилищной мобильности населения, взаимодействие со смежными сегментами рынка недвижимости). По сравнению с прошлогодним анализом, некоторые факторы в 2008 году претерпят изменения.

Баланс факторов, определяющих среднесрочную динамику цен на жилье на 2008 год

|

Категории факторов

|

Группы факторов

|

Влияние факторов на цены

|

|

Рост

|

Снижение

|

|

Внешние факторы

|

Политические

|

Предвыборная кампания: дополнительное финансирование президентской кампаний, повышение платежеспособного спроса за счет гонораров политтехнологов, СМИ, деятелей шоу-бизнеса.

|

Некоторый риск усиления напряженности в обществе в период президентских выборов, смены губернаторов в некоторых регионах, формирования правительства.

|

|

Макроэкономические

|

Продолжение (хотя и меньшими темпами – 6-6,5% против 7,7% в 2007 году) роста ВВП, рост бюджетных расходов и реального располагаемого уровня доходов населения.

Продолжение роста притока капитала, прежде всего в виде корпоративных займов (чистый приток в 2005 г. впервые стал положительным и достиг $0,1 млрд, в 2006 г. вырос до $42,0 млрд и в 2007 г. до $82,3 млрд).

Дальнейшее повышение цен на энергоносители (по некоторым прогнозам, до 200 $/баррель).

Процесс вступления России в ВТО, а также низкие политические риски, способствующие притоку капиталов иностранных компаний, банков и фондов в страну, особенно в условиях начинающейся рецессии экономики в США.

Продолжение укрепления рубля и повышение темпов инфляции.

|

Снижение темпов роста ВВП, ограничивающее возможности властей по решению социально-экономических задач, сохранению темпов роста доходов населения.

Продолжение роста объемов вывоза капитала с целями прямых инвестиций.

Возможное уменьшение притока спекулятивного капитала в условиях повышения привлекательности финансовых инструментов в США и Европе (при условии понижения ставки рефинансирования в США до 3,25-3,0% и ликвидации ипотечно-жилищного кризиса).

|

|

Факторы взаимодействия со смежными рынками

|

Развитие фондового рынка РФ, расширение практики выхода компаний на IPO, получения облигационных займов и использования других способов внешнего и внутреннего заимствования, увеличивающих приток инвестиций на рынок недвижимости.

|

Развитие фондового рынка РФ, появление разнообразных финансовых инструментов с высокой доходностью, приводящее к перетоку капиталов с рынка недвижимости на смежные рынки (частично – возврат капитала через ПИФы недвижимости).

Продолжение потребительского бума, способствующего сокращению объемов сбережений населения, направляемых на приобретение жилья.

Увеличение невозврата задолженности по потребительским кредитам с нынешних 10% до 1-15%, что может привести к трудностям с ликвидностью у банков и снижению темпов роста объемов ипотечного кредитования.

|

|

Внутренние факторы рынка жилья

|

Развитие Национального проекта «Доступное жилье»

|

Повышение объемов господдержки и ипотечного кредитования, в первую очередь на рынке новостроек.

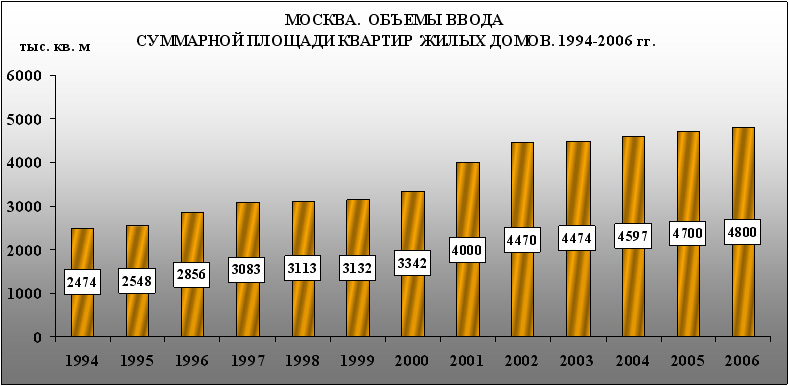

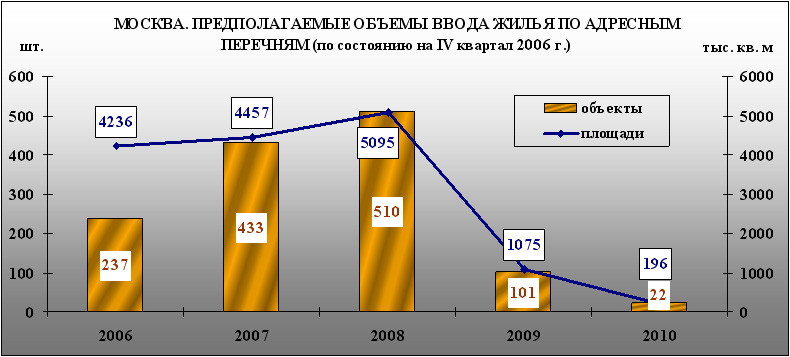

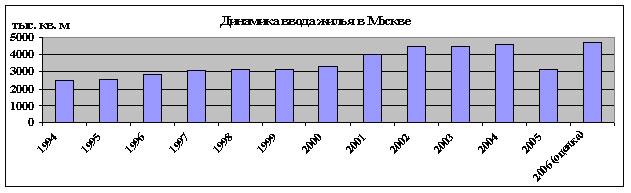

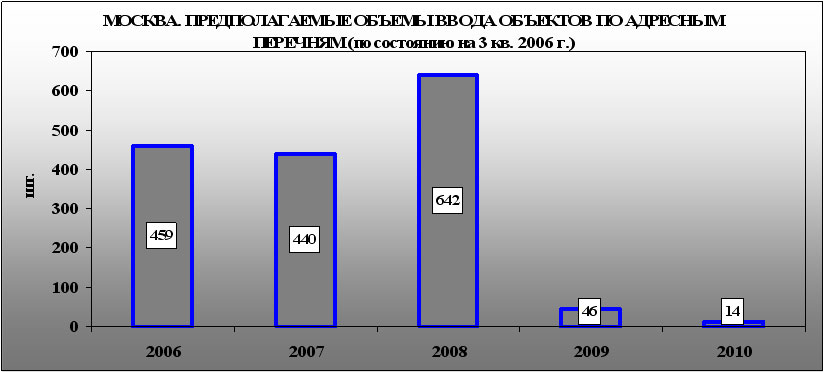

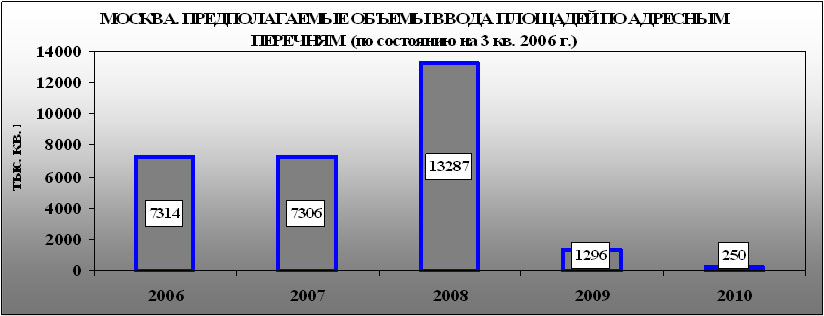

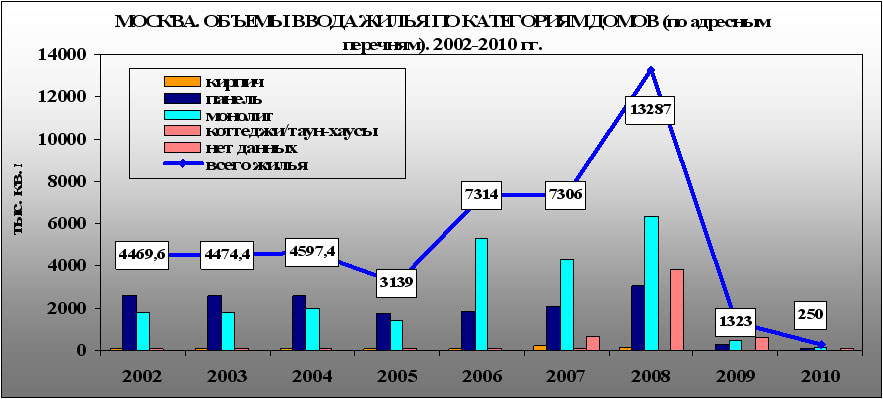

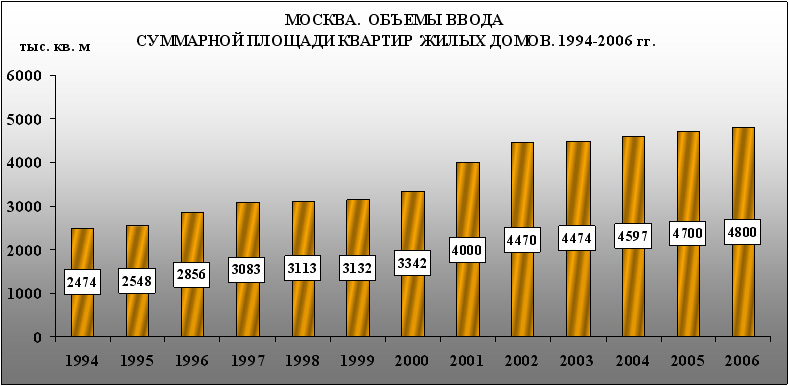

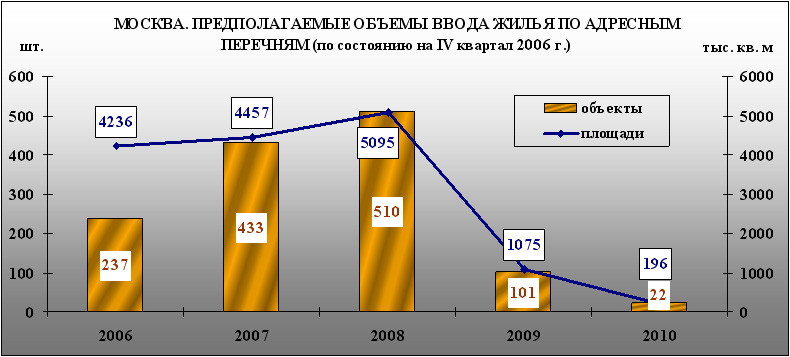

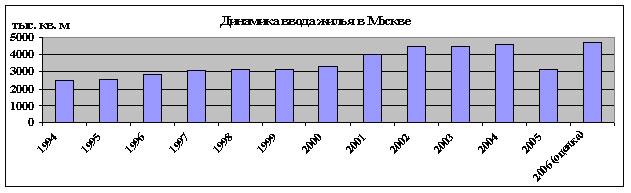

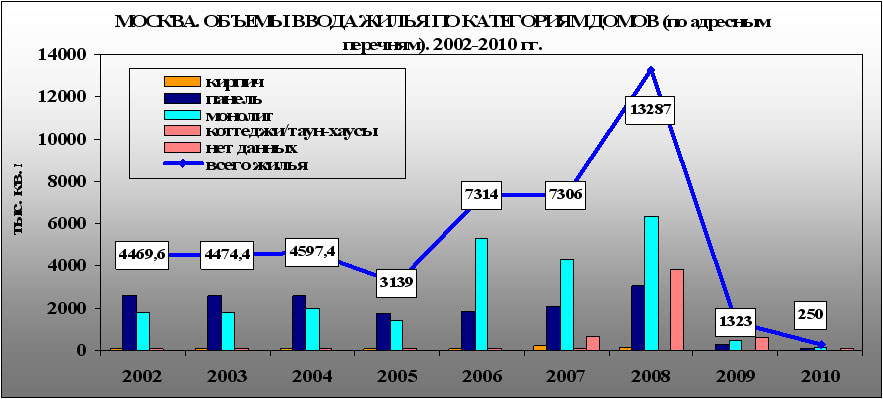

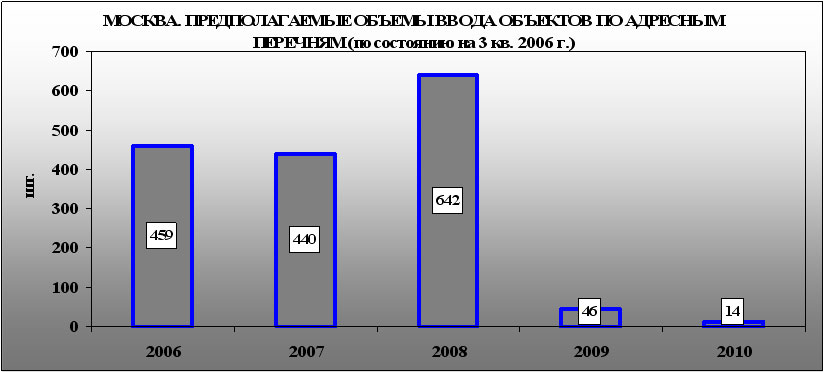

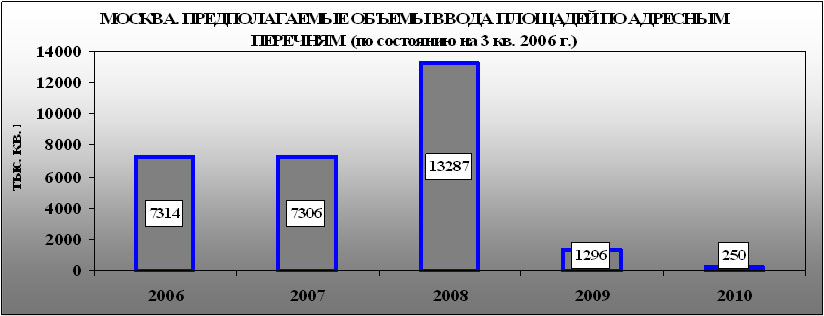

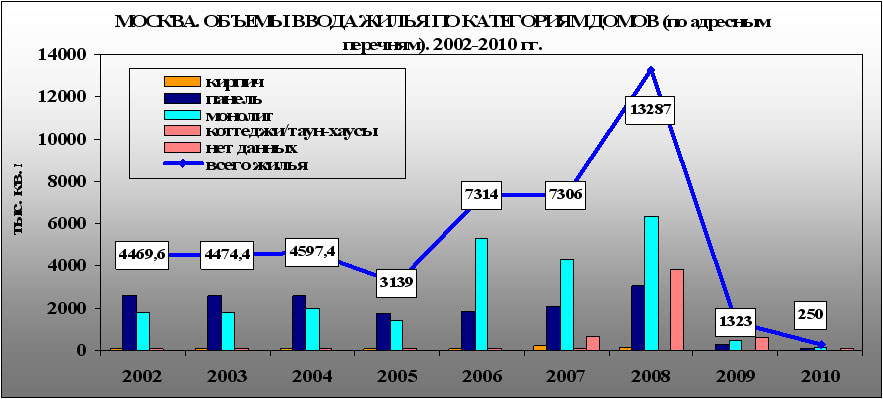

Сохранение или даже снижение объемов предложения жилья в Москве (при некотором увеличении объема ввода с 4,8 млн кв. м в 2007 г. до 5,0-5,3 млн кв. м в 2008 г.), за счет того, что около половины площадей будут переданы на муниципальные программы.

|

Увеличение объемов жилищного строительства в регионах (всего по России в 2007 г. – на 15%, в 2008 г. – на 30% - дл 66 млн кв. м) и предложения жилья на первичном рынке.

Замедление темпов роста объема ипотечных сделок и доли ипотечных сделок от общего объема продажи квартир в связи с началом активного роста спроса и вымыванием предложения, а также с ростом банковских ставок на 1-2% (при том, что АИЖК намеревается увеличить объемы рефинансирования ипотечных кредитов в 2008 году до 65 млрд руб.).

|

|

Повышение жилищной мобильности населения

|

Приток покупателей из отдаленных регионов – в регионы Урала, Поволжья, Центра, Северо-Запада, из регионов – в Москву и область, из Москвы – в менее дорогую Московскую область, приводящий к повышению платежеспособного спроса в Москве и в других регионах.

|

Отток низко- и среднедоходного слоя населения из Москвы на рынок ближнего и среднего Подмосковья, приводящий к снижению платежеспособного спроса в Москве.

Конкурентоспособное предложение для высокодоходного слоя населения в северной и южной столицах (Петербург и Сочи), в среднеевропейских и южноевропейских городах, приводящее к снижению платежеспособного спроса в Москве.

|

|

Взаимодействие со смежными сегментами рынка недвижимости

|

Продолжение опережающего роста инвестиций в ритейл и строительства объектов коммерческой недвижимости, транспортной и социальной инфраструктуры, повышающие привлекательность рынка жилья.

|

Переток инвестиций на рынок коммерческой недвижимости (торговля, офисы, развлекательно-рекреационные объекты, логистические комплексы, технопарки и др.) в условиях снизившейся доходности жилищного строительства.

|

Таким образом, полученный баланс факторов указывает на сильную повышательную тенденцию в динамике цен предложения жилья в городах России и подтверждает правильность результатов математического моделирования.

Выводы

В конце 2007 года рынок жилья Московского региона вступил в новую стадию развития – повышение темпов роста цен. Прогноз показывает, что в Москве, Мособласти 2008 год будет годом значительного роста цен: годовой прирост составит 45-50% и 65-70% соответственно. В других городах прирост составит от 45-50% (Тверь), 65-70% (Пермь, Ростов, Ижевск), 70-85% (Новосибирск, Петербург, Екатеринбург) до 100% (Ульяновск).

За три года (2007-2009) цены вырастут в 1,7-1,8 раза в Москве, Мособласти, Ижевске, в 2,5-2,9 раза в Петербурге, Екатеринбурге, Твери, Ростове, в 3,4-3,5 раза в Новосибирске и Перми, в 3,7 раза в Ульяновске.

При этом долгосрочный прогноз (на 10-15 лет) сохраняется с повышенными темпами – устойчивый рост (в номинальных долларовых ценах) со средним темпом 25-35% в год и изменением месячных темпов роста от нуля до 8-12%.

Приложение: Справочные данные

© Стерник Г.М.

© Аналитическая группа Г.М.Стерника

20.01.08.

Аналитическая группа Г.М.Стерника – неформальное творческое объединение сертифицированных РГР аналитиков рынка недвижимости, выполняющее аналитические исследования и инвестиционный консалтинг в различных регионах России по единой методологии, принятой не только как стандарт РГР, но и как единая методология для стран Центральной и Восточной Европы (членов СЕРЕАН).

Стерник Г.М. «Статистический подход к прогнозированию цен на жилье». Журнал РАН «Экономика и математические методы», том 34 вып.1, 1998, с. 85-90.

Стерник Г.М., Краснопольская А.Н. Негармоническое разложение ценовой динамики рынка жилья Москвы. - www.realtymarket.ru, июль 2006.

Стерник Г.М., Печенкина А. В. Что происходит на рынке жилья Москвы. Макроэкономический подход

Стерник Г.М., ЦЕНЫ ПРЕДЛОЖЕНИЯ НА РЫНКЕ ЖИЛЬЯ ГОРОДОВ РОССИИ в 1990-2007 году: АНАЛИЗ И ПРОГНОЗ

Категория: аналитические материалы

С О Д Е Р Ж А Н И Е

|

1. Ценовая ситуация в 2007 году

Исходные данные

Итоги года

Динамика цен в 2007 году

2. Долгосрочные закономерности развития рынка жилья городов России

Среднесрочная ретроспектива

Стадии развития рынка жилья в новейшей истории России

Некоторые закономерности развития рынка жилья в городах России

3. Прогноз

Ретроспективная проверка прогнозов на 2007 год

Математическая модель и ее корректировка

Расчет прогнозов на 2008-2009 годы

Баланс фундаментальных факторов

Выводы

Приложение: Справочные данные.

|

Стр.

3

3

3

4

9

9

10

12

13

13

17

18

21

23

24

|

1. Ценовая ситуация в 2007 году

Исходные данные

Все расчеты проведены автором по ежемесячным данным о средней удельной цене предложения жилья в городах России, представленным сертифицированными РГР аналитиками рынка недвижимости Луцковым В.М., Казимир Л.М. (АКЦ холдинга Миэль), Стерником С.Г. (ООО Sternik′s Consulting), независимыми аналитиками Бекетовым А.Г., Сапожниковым А.Ю. (все – Москва и Московская область), Хорьковым М.А.. Антасюком А.А., Тухашвили Г.Т. (все – РИЦ УПН, Екатеринбург), Степановой А.А., САН «ЭКСПЕРТ» (Уфа), Черемных А.М, УК «АССА-Строй» (Ижевск), Смеловым П.Л., Высоцкой Т.В., «Сибакадемстрой Недвижимость», Ермолаевой Е.А., RID Analitics (все - Новосибирск), Трошиной В.М., КГ «ЛЕКС» (Тюмень), Чумаковым А.М., «Титул», Проскуриным Е.А., ЮГРО (все - Ростов), Давлетшиной Р.М., «Перспектива консалтинг», Епишиной Э.Д. (все - Пермь), Каминским В.Н., ТИТАН (Тверь), Савиной М.Ю., «Агентство печати и информации» (Рязань), Блинковой С.В., ИКПКГ «Жилье», Калининой Е.В., «Мегаполис-Недвижимость» (все - Пенза), Ярсиной Н.А., «Центр недвижимости», Исаевой М.А., «Золотой ключ» (все - Ульяновск), Эйдлиной Г.Ю., «Риэлти» (Шахты Рост. обл.), Решетниковым М.А., «Агентство Максимум» (Томск), Трушниковым А.В., «Б.И.Н.-ЭкспертЪ» (Стерлитамак), а также аналитиками, которые в настоящее время проходят процедуру сертификации: Зыряновой Г.Н., «КузбассИнвестСтрой» (Кемерово), Бурмакиной Е.В., Чуриновой И.В., «АРЕВЕРА» (все - Красноярск), Афанасьевой Н.Н., «Адалин-Экспертиза собственности» (Ярославль). Данные представлялись аналитиками в валюте номинирования на рынке данного города. Кроме того, использовались официальные данные о среднемесячном курсе доллара и инфляции и другим макроэкономическим показателям, публикуемые ЦБ РФ, Минфином РФ, МЭРТ РФ.

Итоги года

С декабря 2006 по декабрь 2007 года средняя удельная цена предложения квартир в исследуемых городах России выросла:

в Москве* – с 4828 до 5429 $/ кв. м (на 12%), или с 126,93 до 133,00 тыс. руб./кв. м (5%);

в Петербурге* – с 2593 до 3200 $/ кв. м (24%), или с 68,17 до 77,76 тыс. руб./кв. м (14%);

в Мособласти* – с 2522 до 2536 $/ кв. м (1%), или с 66,3 до 62,13 тыс. руб./кв. м (-6%);

в Екатеринбурге – с 2415 до 2615 $/ кв. м (13 %), или 63,51 до 64,06 тыс. руб./кв. м (1 %);

в Уфе – с 1729 до 2000 $/ кв. м (16%), или с 45,85 до 49,0 тыс. руб./кв. м (7%);

в Новосибирске – с 1658 до 2350 $/ кв. м (42%), или 43,59 до 55,0 тыс. руб./кв. м (26%);

в Тюмени – с 1600 до 2192 $/ кв. м (37%), или с 42 до 53,716 тыс. руб./кв. м (28%);

в Ростове-на-Дону – с 1385 до 1770 $/ кв. м (28%), или с 36,41 до 41,00 тыс. руб./кв. м (12,6%);

в Перми – с 1430 до 2258 $/ кв. м (58%), или с 36,61 до 54,87 тыс. руб./кв. м (50%);

в Твери – с 1370 до 1833 $/ кв. м (34%), или с 36,02 до 44,91 тыс. руб./кв. м (25 %);

в Кемерово – с 1369 до 1883 $/ кв. м (38%), или с 36,0 до 45,76 тыс. руб./кв. м (27%);

в Пензе – с 890 до $/ кв. м ( %), или с 28 до тыс. руб./кв. м ( %);

в Ульяновске – с 859 до 1243 $/ кв. м (44%), или с 22,58 до 30,55 тыс. руб./кв. м (35%);

в Ижевске – с 1837 до 1865 $/ кв. м (2%), или с 49,00 до 45,70 тыс. руб./кв. м (-7%);

в Краснодаре* – с 1370 до 2088 $/ кв. м (52%), или с 39,12 до 50,74 тыс. руб./кв. м (30%);

в Красноярске – с 1115 до 2016 $/ кв. м (81%), или с 29,31 до 54,29 тыс. руб./кв. м (85%);

в Ярославле с 1758 до 1910 $/ кв. м (9%), или с 46,22 до 46,83 тыс. руб./кв. м (1%).

в Ульяновске – с 859 до 1233 $/ кв. м (44%), или с 22,58 до 30,55 тыс. руб./кв. м (35%)..

Примечания: 1. Звездочкой* отмечены города с долларовой номинацией цен.

2. Мособласть - средневзвешенная по 100 поселениям (городам и поселкам) удельная цена предложения квартир.

По итогам года прирост цен предложения жилья в долларовом выражении составил от 1 до 81%, в рублевом выражении от -7 до 85%.

Уровень цен на жилье в городах выборки

(упорядочено по возрастанию в декабре 2007 года)

Динамика цен в 2007 году

Ежемесячная динамика средних удельных цен предложения жилья в городах России (в долларовом и рублевом выражении) показана на следующем рисунке.

Динамика средней удельной цены предложения жилья в городах России

Ниже приведена динамика индексов роста долларовых и рублевых цен.

По характеру динамики цен в долларовом выражении все города выборки можно разделить на четыре группы:

а) города, где цены с самого начала года были стабильны – незначительно колебались относительно уровня декабря прошлого года (или даже понижались), при этом в последние месяцы начался рост: Москва, Московская область, Екатеринбург, Ижевск, Ярославль;

б) города, где цены в начале года росли, затем наступила стабилизация: Пенза, Рязань, Петропавловск-Камчатский, Уфа, Тюмень, Ульяновск, Стерлитамак, Шахты;

в) города, где цены в начале года росли, затем наступила стабилизация, после чего восстановился рост: Петербург, Новосибирск, Ростов, Тверь, Пермь, Краснодар;

г) города, где цены росли: Красноярск (город с экстраординарным ростом).

Динамика индексов средней удельной долларовой цены предложения жилья в городах России

Характер динамики цен в рублевом выражении несколько отличается:

а) в первую группу (Москва, Московская область, Екатеринбург, Ижевск, Ярославль), дополнительно вошел Петербург, при этом несколько изменился характер динамики – стабильность и даже снижение цен (Ижевск, Мособласть);

б) во вторую группу (Пенза, Рязань, Петропавловск-Камчатский, Уфа, Тюмень, Ульяновск, Стерлитамак, Шахты) дополнительно вошел Ростов, и понизился уровень индексов роста цен;

в) в третьей группе (Новосибирск, Тверь, Пермь, Краснодар) исключен Петербург;

г) четвертая группа осталась неизменной (Красноярск).

Динамика средней удельной рублевой цены предложения жилья в городах России

Приведенные данные показывают, что рынок жилья городов России, после стремительного взлета цен в предыдущем году, в 2007 году в основном перешел к стадии стабилизации: в Москве, Мособласти, Екатеринбурге, Ижевске, Ярославле – с начала года, в других городах (за исключением Краснодара, Красноярска) – с мая-июня. При этом продолжительность стабилизации составила от трех-четырех месяцев до 10 (Москва) и даже 12 (Мособласть, Ижевск, Ярославль) месяцев. Осенью в ряде городов (Москва, Мособласть, Петербург, Пермь, Новосибирск, Тверь, Ростов) наметился новый подъем цен.

Причины перехода к стабилизации были рассмотрены в отчете по итогам 2006 года.

Основной причиной является уход с рынка покупателей, чьих накоплений оказалось недостаточно для приобретения жилья (в том числе с ипотечной поддержкой) после стремительного взлета цен в предыдущие год-два.

Основные особенности динамики цен на рынке жилья России в 2007 году:

- некоторые различия в динамике и величине годового прироста цен в рублевом и долларовом выражении, вызванные укреплением рубля относительно доллара (по итогам года – на 9,4%);

- дополнительное уменьшение величины прироста реальных цен (с исключенной инфляцией рубля и доллара) по сравнению с номинальными в связи с неожиданным ростом потребительских цен (по итогам года – на 12%);

- существенные различия в моментах начала и продолжительности стабилизации, и вследствие этого – в итоговых величинах годовых приростов цен в различных городах.

Первые две особенности иллюстрируются графиками динамики индексов макрофинансовых показателей и индексами реальных цен (с исключенной инфляцией). Графики показывают, что потребительские цены за год выросли на 11,8%, рубль девальвировал к доллару на 6,5%, локальная инфляция доллара в России составила 19,6%, и доллар потерял 16,4% своей покупательной способности в России (относительно потребительской корзины). В результате прирост реальных цен в 2007 году в городах выборки составил от -20% до 35% (с исключением Красноярска).

Последняя особенность может быть объяснена при рассмотрении динамики цен в среднесрочной и долгосрочной ретроспективе.

2. Долгосрочные закономерности развития рынка жилья городов России

Среднесрочная ретроспектива

За последние три года рынок жилья городов России прошел очередной цикл роста цен, в результате которого цены предложения удвоились и утроились (выросли в 2,7-3,4 раза).

Средняя удельная цена предложения квартир в городах России

(упорядочено по убыванию прироста цены за 2005-2007 года)

|

Город

|

$/ кв. м

|

Индекс

|

| |

12.04

|

12.05

|

12.06

|

12.07

|

12.05 к 12.04

|

12.06 к 12.04

|

12.07 к 12.04

|

|

Тверь

|

542

|

688

|

1370

|

1833

|

1,27

|

2,53

|

3,39

|

|

Ярославль

|

566

|

876

|

1758

|

1910

|

1,55

|

3,11

|

3,37

|

|

Пермь

|

680

|

882

|

1430

|

2258

|

1,30

|

2,10

|

3,32

|

|

Уфа

|

766

|

997

|

1729

|

2000

|

1,30

|

2,71

|

3,25

|

|

Новосибирск

|

748

|

1012

|

1658

|

2350

|

1,35

|

2,22

|

3,15

|

|

Ульяновск

|

405

|

486

|

859

|

1243

|

1,20

|

2,12

|

3,06

|

|

Петропавловск-Камчатский

|

595

|

711

|

952

|

|

1,19

|

1,60

|

|

|

Петербург

|

1083

|

1180

|

2593

|

3200

|

1,09

|

2,39

|

2,95

|

|

Краснодар

|

720

|

790

|

1370

|

2088

|

1,10

|

1,73

|

2,90

|

|

Екатеринбург

|

882

|

1062

|

2415

|

2615

|

1,20

|

2,63

|

2,85

|

|

Ижевск

|

663

|

982

|

1837

|

1865

|

1,48

|

2,77

|

2,81

|

|

Москва

|

1953

|

2658

|

4828

|

5429

|

1,36

|

2,47

|

2,78

|

|

Мособласть

|

908

|

1121

|

2522

|

2536

|

1,23

|

2,78

|

2,79

|

|

Ростов/Дон

|

656

|

830

|

1385

|

1770

|

1,27

|

2,11

|

2,70

|

|

Красноярск

|

763

|

842

|

1115

|

2016

|

1,10

|

1,41

|

2,64

|

|

Пенза

|

480

|

536

|

890

|

|

1,12

|

2,22

|

|

| |

|

|

|

|

|

|

|

|

Видно, что за последние три года цены выросли в Москве, Петербурге, Мособласти, Екатеринбурге, Ростове, Ижевске, Краснодаре, Красноярске в 2,7-3,0 раза, Ульяновске, Новосибирске, Уфе, Перми, Твери, Ярославле в 3,1-3,4 раза. При этом рост происходил во всех городах, но несинхронно: за первый календарный год прирост составил от 9 до 55%, за два года – от 41 до 211%, за три года – от 170 до 239%. Следовательно, динамика цен за три календарных года не позволила выявить общие для различных городов закономерности роста цен. Необходимо проанализировать более длинные динамические ряды.

Стадии развития рынка жилья в новейшей истории России

Мониторинг московского рынка жилья мы проводим с июня 1990 года, других городов – с 1992-1999 гг. Накопленные динамические ряды среднемесячных удельных цен на квартиры предоставляют возможность объективного анализа сущностного поведения рынка.

На следующем графике видно, что за 16 лет новейшей истории рынка динамика цен в Москве четко распадается на два этапа. Первый этап – с июня 1990 года по июнь 2000 года – занял 10 лет (в других городах – 8-9 лет). Второй этап пока длится 7,5 лет (в других городах – 6-6,5 лет).

Первые десять лет легального рынка недвижимости – это старт и взлет цен, переход к стабилизации, а затем кризис 1998-1999 гг. В середине 2000 года, когда рынок жилья находился в нижней точке после августовского кризиса, закончился первый этап нестабильного, колебательного развития рынка. Следующие 7 лет, до настоящего момента, на рынке происходит постоянный рост цен, с некоторыми кратковременными изменениями темпов роста (вплоть до полной стабилизации).

Оказалось, что Москва и Московская область, как и все другие города, прошли через одни и те же стадии: старт рынка и взлет цен (до 1995 г.), стабилизация (до 1997 г.), кризис (до 2000 г.), послекризисное восстановление (до 2001 г.), стабилизация-2002, «нефтяной» рост, стабилизация-2004, «ипотечно-нефтяной» рост (2005-2006 гг.), переход к стабилизации (конец 2006 года), стабилизация-2007, начало нового роста. В других городах отмечены следующие особенности:

- несинхронность начала и окончания отдельных стадий;

- некоторые отличия в протекании отдельных стадий.

Это говорит о единстве присущих развивающимся рынкам закономерностей их становления и развития, объективном характере этих закономерностей, при несомненном влиянии особенностей локальных рынков на динамику поведения цен.

Стадии развития рынка жилья в городах России по динамике средних удельных цен предложения в 1990-2007 гг.

Некоторые закономерности развития рынка жилья в городах России

На следующем рисунке приведены графики индексов цен в городах выборки относительно декабря 2001.

Рисунок показывает, что за первые три года индексы роста составил 2,0-2,3, за шесть лет – 5,0-6,0.

На этих графиках выявляется общая для всех городов выборки закономерность – не прекращающийся с 2001 года рост цен, без падений и кризисов. Выявляется также еще одна существенная закономерность долгосрочного развития ценовой ситуации на региональных рынках, которая является следствием несинхронности их развития. Сущность ее состоит в том, что в начале каждой стадии роста, вследствие отставания начала роста в регионах от столиц, происходит расслоение ценовых трендов (расхождение графиков), а в конце, при переходе к стабилизации – консолидация трендов (сближение графиков). Первый случай наблюдался в 1990-1995 гг., 1998-1999 гг. (при падении цен) и виден на приведенных рисунках летом-осенью 2003 года, осенью 2005 года и в конце 2007 года, второй – в 1996-1997 гг., в конце 2000 - начале 2001 года, в начале 2005 года и в конце 2006 года.

В периоды наибольшего расслоения рынка отношение максимальных и минимальных индексов роста составляло: в июне 2004 и в октябре 2006 года – 1,8-1,9. В периоды наибольшей консолидации: в июне 2005 и в декабре 2007 года – 1,2-1,3.

В конце 2007 года вновь произошла консолидация трендов, что свидетельствует об общем начале новой стадии повышения темпов роста цен на жилье в городах России.

Приведенные данные показывают, что долгосрочный рост цен на развивающихся рынках является не равномерным, а волнообразным. Он сопровождается циклическими колебаниями ежемесячных темпов роста от нуля до 10-12%, период которых составляет 2,5-3 года. В течение одного периода цены начинают расти, проходят пик темпов роста, затем снова стабилизируются. При этом за один период цены вырастают в 2,5-3,5 раза.

Такое поведение цен в первую очередь является следствием характерного для развивающихся рынков глубокого отставания предложения на рынке от совокупного платежеспособного спроса. С учетом высокой потребности населения России в жилье (обеспеченность жильем составляет в среднем 19,9 кв. м на человека, при аналогичных показателях в Лондоне и Мадриде 31, Париже и Вене 38, Стокгольме и Берлине 40, Копенгагене 46, Варшаве 25, Праге 29, Будапеште 33 кв. м), очередных удвоений-утроений цен в условиях устойчивого роста платежеспособного спроса можно избежать только при значительном увеличении объемов строительства, ввода жилья и предложения на рынке.

3. Прогноз

Ретроспективная проверка прогнозов на 2007 год

С 1995 года мы осуществляли ежегодно прогнозирование тенденций изменения цен на рынке жилья Москвы и других городов России на основе экономико-математических моделей поведения колебательных (кибернетических) систем. И эти модели до 2001 года (включая стадию послекризисного восстановления рынка) обеспечивали высокую точность прогнозов.

Последние 6-7 лет во всех городах России наблюдался непрерывный рост цен на жилье. Первоначально этот факт воспринимался только как помеха для построения экономико-математических моделей в условиях отсутствия рыночных колебаний. Прогнозирование (не всегда удачное) осуществлялось на основе анализа отдельных факторов и исследования их влияния на цены. Однако, непрерывный рост цен на втором этапе развития рынка жилья России, особенно взрывной рост в 2003 и в 2005 гг., модели не предсказывали, а последствия этих стадий нами рассматривались как предпосылки для назревания и схлопывания «пузыря» на рынке жилья Москвы. Для сравнения, английские аналитики в эти же годы также рассматривали сценарий «пузыря» как наиболее вероятный для рынков жилья Великобритании, США, Канады, Австралии и других стран.

Летом 2006 года нами была выдвинута гипотеза о том, что рынок недвижимости вместе со всей экономикой России вступил в долговременный полупериод устойчивого роста.

Далее был разработан метод «негармонического разложения ценового тренда», который позволил рассчитать в декабре-январе среднесрочный прогноз (на 2007-2008 гг.) динамики цен в Москве, Московской области и еще в 8 городах. Получено, что в столичном регионе уже с начала года начнется стадия стабильности цен с возможными колебаниями на +/-5%, которая будет продолжаться по крайней мере до начала 2008 года, после чего начнется новая стадия повышения темпов роста цен. В отчете описан баланс факторов, объясняющих причины такого предполагаемого поведения рынка жилья.

Прошедшие 12 месяцев позволяют сверить рассчитанные прогнозы с фактическими данными.

Прогноз средней удельной цены предложения жилья в городах России на 2007 год и фактические данные

Приведенные данные показывают, что по характеру тенденции перехода к стабилизации прогнозы оправдались, и количественно прогнозы были рассчитаны с достаточно высокой точностью (лишь по Перми, как показано на графике, а также по Новосибирску и Петербургу по результатам полугодия расхождение превысило 10%, и была проведена корректировка прогнозов). В Москве, Московской области, Екатеринбурге, Твери сходимость прогнозов с фактическими данными в течение 10 месяцев была высокой. Однако, в последние два-три месяца начался новый подъем цен, опередивший прогнозы. Причины такого расхождения должны быть объяснены.

По нашему мнению, первая и основная причина относится к факторам политической группы: руководству страны удалось избежать предвыборного противостояния властных группировок, власти и бизнеса, особенно после объявления приемлемых для общества кандидатур будущих президента и премьер-министра. Это предотвратило возможный отток капитала из страны, стимулировало население к реализации отложенного спроса, подкрепленного существенным повышением реальных доходов и накоплений (реальная заработная плата выросла в 2007 году на 16% против 13,4% в 2006 году).

Вторая причина относится к группе макроэкономических – это существенное повышение в конце года мировых цен на нефть (достигших уровня 100 $/баррель), невиданный объем инвестиций в экономику (более $40 млрд) со всеми вытекающими отсюда последствиями для рынка недвижимости.

Третья причина – макрофинансовая: слишком сильное укрепление рубля (падение доллара) и всплеск инфляции вызвали новую волну недоверия населения к состоянию валютно-финансовой системы государства, что стимулировало «бегство от доллара и от рубля» на рынок недвижимости.

И, наконец, небывалый объем зарубежных инвестиций в строительство (22,4% против 16% в 2006 году), хотя и породил повышенные риски инфляционного всплеска, но с точки зрения рынка недвижимости оказался серьезным повышающим фактором.

Остальные факторы в течение года находились в пределах, описанных в отчете за 2006 год.

В результате стадия стабилизации в Москве и области оказалась на 3-4 месяца короче прогнозируемой продолжительности и составила 10 месяцев, в других городах – 4-8 месяцев, и прирост к концу года оказался несколько выше (при том, что прогнозируемый характер динамики цен повсеместно подтвердился).

Полученные результаты позволили применить разработанный метод для расчета прогноза динамики цен в Москве и городах России на 2008-2009 годы.

Математическая модель и ее корректировка

Согласно методу негармонического разложения ценового тренда, методика прогнозирования включает последовательное определение первой, второй и т.д. производной – отклонений фактических значений от аппроксимирующей функции предыдущего уровня, и суперпозицию полученных на каждой ступени разложения прогнозных значений для получения интегрального прогноза.

Математическая модель-прогноз состоит из следующей системы уравнений:

Y = y + Δy2 + Δy3 + Δy4 + …. + Δyn, (1)

y = a3 x3 + a2x2 + a1x + a0 , (2)

Δy1  , (3)

, (3)

Δy2 =  , (4)

, (4)

Δy4 =  , (5)

, (5)

……………………………………… , (n)

где Y – прогнозное значение средней удельной цены предложения жилья в месяце х, руб.($)/кв. м;

y1 – уравнение базового тренда (долгосрочный прогноз), руб.($)/кв. м;

Δy2 – прогноз приростов средней удельной цены предложения жилья в месяце х относительно базового тренда, руб.($)/кв. м;

Δy3 - прогноз приростов средней удельной цены предложения жилья в месяце х относительно тренда второго порядка, руб.($)/кв. м;

Δy4 - прогноз приростов средней удельной цены предложения жилья в месяце х относительно тренда третьего порядка, руб.($)/кв. м;

Δyn - прогноз приростов средней удельной цены предложения жилья в месяце х относительно тренда предпоследнего порядка, руб.($)/кв. м;

а, b, c, d с индексами – коэффициенты уравнений (трендов различного порядка), аппроксимирующих фактические данные. Вычисляются по фактическим данным с использованием метода наименьших квадратов.

По результатам прошедшего года в модели в качестве базового тренда вместо квадратичной параболы используется парабола третьего порядка с более высокими темпами долгосрочного прогноза. При этом коэффициенты детерминации улучшились во всех моделях.

В дальнейшем (по нашим оценкам, за пределами 2010-2011 гг.), когда объемы строительства и предложения квартир существенно увеличатся, и долгосрочные темпы роста цен начнут снижаться (рынок перейдет во вторую половину полуфазы роста), предполагается снижение долгосрочных темпов роста цен, как это условно иллюстрируется на рисунке.

Расчет прогнозов на 2008-2009 годы

Полученные для ряда городов прогнозы (в долларовом выражении) приведены на следующих рисунках.

Прогноз динамики цен предложения жилья в городах России на 2008-2009 годы

Получено, что в Москве в 2008 году продолжится рост цен, и к декабрю они превысят 8000 $/кв. м (прирост за год 45-50%, к декабрю 2006 года – 80-85%). В Московской области цены вырастут до 4500 $/кв. м (прирост за год 65-70%, к декабрю 2006 года – столько же).

Рассчитанный прогноз для других регионов показывает, что ценовая ситуация будет развиваться аналогично. В 2008 году прирост составит 40-45% в Твери, 60-70% в Перми, Ижевске, Ростове, Новосибирске, Ярославле, 75-85% в Петербурге, Екатеринбурге, 100% в Ульяновске.

За три года (2007-2009) цены вырастут в Мособласти, Ижевске, Москве Ярославле в 1,7-1,9 раза, в Екатеринбурге, Ростове, Петербурге в 2,5-2,8 раза, в Перми, Новосибирске, в 3,4-3,5 раза, в Ульяновске – в 3,7 раза.

Прогноз динамики цен в городах России в 2008-2009 гг.

(упорядочено по убыванию прироста за три года)

|

Город

|

Индексы роста цен

|

| |

2007/2006

|

2008/2007

|

2009/2008

|

2008/2006

|

2009/2006

|

|

Ульяновск

|

1,45

|

2,01

|

1,28

|

2,91

|

3,72

|

|

Новосибирск

|

1,417

|

1,70

|

1,45

|

2,41

|

3,50

|

|

Пермь

|

1,60

|

1,64

|

1,31

|

2,59

|

3,39

|

|

Тверь

|

1,34

|

1,43

|

1,51

|

1,91

|

2,88

|

|

Петербург

|

1,30

|

1,84

|

1,22

|

2,39

|

2,80

|

|

Екатеринбург

|

1,083

|

1,80

|

1,30

|

1,95

|

2,53

|

|

Ростов

|

1,40

|

1,69

|

1,17

|

2,17

|

2,53

|

|

Ярославль

|

1,09

|

1,79

|

1,17

|

1,65

|

1,94

|

|

Москва

|

1,124

|

1,48

|

1,09

|

1,67

|

1,82

|

|

Ижевск

|

1,015

|

1,64

|

1,05

|

1,66

|

1,74

|

|

Мособласть

|

1,006

|

1,68

|

1,001

|

1,69

|

1,69

|

| |

|

|

|

|

|

Таким образом, математическое моделирование динамики цен предложения жилья в городах России позволило получить прогнозные оценки динамики цен в 2008-2009 годах и за три года.

Вместе с тем, результаты математического моделирования («технического анализа») должны быть проверены путем рассмотрения баланса факторов на предстоящий период («фундаментальным анализом»).

Баланс фундаментальных факторов

Прогнозируемая динамика цен будет складываться под воздействием многих групп факторов – способствующих росту цен и препятствующих ему. По аналогии с прошлогодним отчетом, они объединены в две категории: внешние по отношению к рынку недвижимости факторы (политические, макроэкономические, факторы взаимодействия со смежными рынками), и внутренние факторы рынка недвижимости (развитие Национальной приоритетной программы «Доступное жилье», повышение жилищной мобильности населения, взаимодействие со смежными сегментами рынка недвижимости). По сравнению с прошлогодним анализом, некоторые факторы в 2008 году претерпят изменения.

Баланс факторов, определяющих среднесрочную динамику цен на жилье на 2008 год

|

Категории факторов

|

Группы факторов

|

Влияние факторов на цены

|

|

Рост

|

Снижение

|

|

Внешние факторы

|

Политические

|

Предвыборная кампания: дополнительное финансирование президентской кампаний, повышение платежеспособного спроса за счет гонораров политтехнологов, СМИ, деятелей шоу-бизнеса.

|

Некоторый риск усиления напряженности в обществе в период президентских выборов, смены губернаторов в некоторых регионах, формирования правительства.

|

|

Макроэкономические

|

Продолжение (хотя и меньшими темпами – 6-6,5% против 7,7% в 2007 году) роста ВВП, рост бюджетных расходов и реального располагаемого уровня доходов населения.

Продолжение роста притока капитала, прежде всего в виде корпоративных займов (чистый приток в 2005 г. впервые стал положительным и достиг $0,1 млрд, в 2006 г. вырос до $42,0 млрд и в 2007 г. до $82,3 млрд).

Дальнейшее повышение цен на энергоносители (по некоторым прогнозам, до 200 $/баррель).

Процесс вступления России в ВТО, а также низкие политические риски, способствующие притоку капиталов иностранных компаний, банков и фондов в страну, особенно в условиях начинающейся рецессии экономики в США.

Продолжение укрепления рубля и повышение темпов инфляции.

|

Снижение темпов роста ВВП, ограничивающее возможности властей по решению социально-экономических задач, сохранению темпов роста доходов населения.

Продолжение роста объемов вывоза капитала с целями прямых инвестиций.

Возможное уменьшение притока спекулятивного капитала в условиях повышения привлекательности финансовых инструментов в США и Европе (при условии понижения ставки рефинансирования в США до 3,25-3,0% и ликвидации ипотечно-жилищного кризиса).

|

|

Факторы взаимодействия со смежными рынками

|

Развитие фондового рынка РФ, расширение практики выхода компаний на IPO, получения облигационных займов и использования других способов внешнего и внутреннего заимствования, увеличивающих приток инвестиций на рынок недвижимости.

|

Развитие фондового рынка РФ, появление разнообразных финансовых инструментов с высокой доходностью, приводящее к перетоку капиталов с рынка недвижимости на смежные рынки (частично – возврат капитала через ПИФы недвижимости).

Продолжение потребительского бума, способствующего сокращению объемов сбережений населения, направляемых на приобретение жилья.

Увеличение невозврата задолженности по потребительским кредитам с нынешних 10% до 1-15%, что может привести к трудностям с ликвидностью у банков и снижению темпов роста объемов ипотечного кредитования.

|

|

Внутренние факторы рынка жилья

|

Развитие Национального проекта «Доступное жилье»

|

Повышение объемов господдержки и ипотечного кредитования, в первую очередь на рынке новостроек.

Сохранение или даже снижение объемов предложения жилья в Москве (при некотором увеличении объема ввода с 4,8 млн кв. м в 2007 г. до 5,0-5,3 млн кв. м в 2008 г.), за счет того, что около половины площадей будут переданы на муниципальные программы.

|

Увеличение объемов жилищного строительства в регионах (всего по России в 2007 г. – на 15%, в 2008 г. – на 30% - дл 66 млн кв. м) и предложения жилья на первичном рынке.

Замедление темпов роста объема ипотечных сделок и доли ипотечных сделок от общего объема продажи квартир в связи с началом активного роста спроса и вымыванием предложения, а также с ростом банковских ставок на 1-2% (при том, что АИЖК намеревается увеличить объемы рефинансирования ипотечных кредитов в 2008 году до 65 млрд руб.).

|

|

Повышение жилищной мобильности населения

|

Приток покупателей из отдаленных регионов – в регионы Урала, Поволжья, Центра, Северо-Запада, из регионов – в Москву и область, из Москвы – в менее дорогую Московскую область, приводящий к повышению платежеспособного спроса в Москве и в других регионах.

|

Отток низко- и среднедоходного слоя населения из Москвы на рынок ближнего и среднего Подмосковья, приводящий к снижению платежеспособного спроса в Москве.

Конкурентоспособное предложение для высокодоходного слоя населения в северной и южной столицах (Петербург и Сочи), в среднеевропейских и южноевропейских городах, приводящее к снижению платежеспособного спроса в Москве.

|

|

Взаимодействие со смежными сегментами рынка недвижимости

|

Продолжение опережающего роста инвестиций в ритейл и строительства объектов коммерческой недвижимости, транспортной и социальной инфраструктуры, повышающие привлекательность рынка жилья.

|

Переток инвестиций на рынок коммерческой недвижимости (торговля, офисы, развлекательно-рекреационные объекты, логистические комплексы, технопарки и др.) в условиях снизившейся доходности жилищного строительства.

|

Таким образом, полученный баланс факторов указывает на сильную повышательную тенденцию в динамике цен предложения жилья в городах России и подтверждает правильность результатов математического моделирования.

Выводы

В конце 2007 года рынок жилья Московского региона вступил в новую стадию развития – повышение темпов роста цен. Прогноз показывает, что в Москве, Мособласти 2008 год будет годом значительного роста цен: годовой прирост составит 45-50% и 65-70% соответственно. В других городах прирост составит от 45-50% (Тверь), 65-70% (Пермь, Ростов, Ижевск), 70-85% (Новосибирск, Петербург, Екатеринбург) до 100% (Ульяновск).

За три года (2007-2009) цены вырастут в 1,7-1,8 раза в Москве, Мособласти, Ижевске, в 2,5-2,9 раза в Петербурге, Екатеринбурге, Твери, Ростове, в 3,4-3,5 раза в Новосибирске и Перми, в 3,7 раза в Ульяновске.

При этом долгосрочный прогноз (на 10-15 лет) сохраняется с повышенными темпами – устойчивый рост (в номинальных долларовых ценах) со средним темпом 25-35% в год и изменением месячных темпов роста от нуля до 8-12%.

Приложение: Справочные данные

© Стерник Г.М.

© Аналитическая группа Г.М.Стерника

20.01.08.

Аналитическая группа Г.М.Стерника – неформальное творческое объединение сертифицированных РГР аналитиков рынка недвижимости, выполняющее аналитические исследования и инвестиционный консалтинг в различных регионах России по единой методологии, принятой не только как стандарт РГР, но и как единая методология для стран Центральной и Восточной Европы (членов СЕРЕАН).

Стерник Г.М. «Статистический подход к прогнозированию цен на жилье». Журнал РАН «Экономика и математические методы», том 34 вып.1, 1998, с. 85-90.

Стерник Г.М., Краснопольская А.Н. Негармоническое разложение ценовой динамики рынка жилья Москвы. - www.realtymarket.ru, июль 2006.

Стерник Г.М., Печенкина А. В. Что происходит на рынке жилья Москвы. Макроэкономический подход

Стерник Г.М.,

профессор кафедры «Экономика и управление городским строительством» РЭА им. Г.В.Плеханова, главный аналитик Российской Гильдии риэлторов(ТМ)

цены ПРедложения на Рынке жилья России в 1990-2007 годах: анализ и прогноз

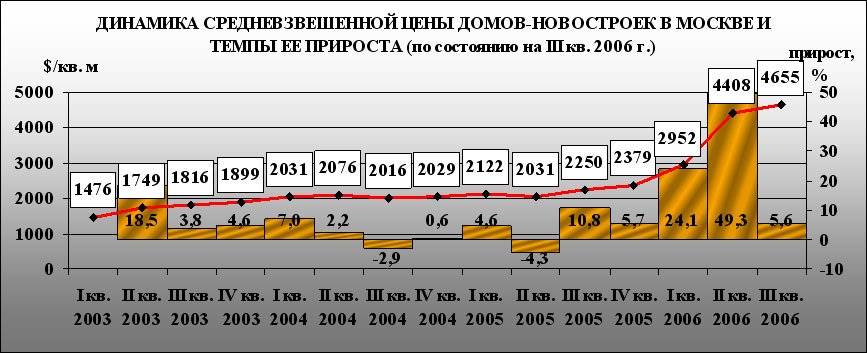

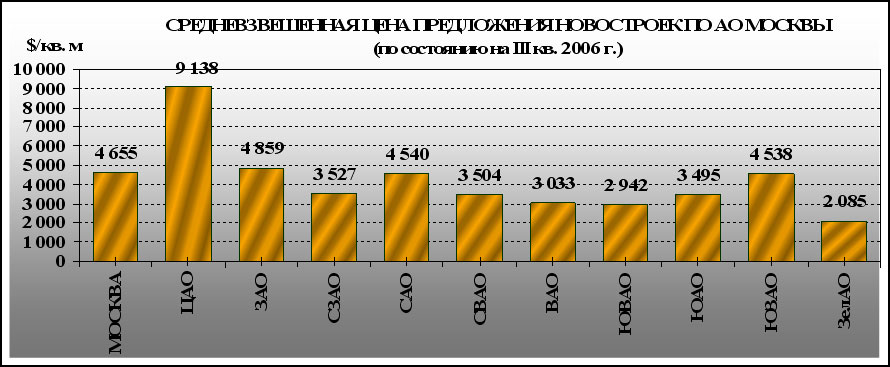

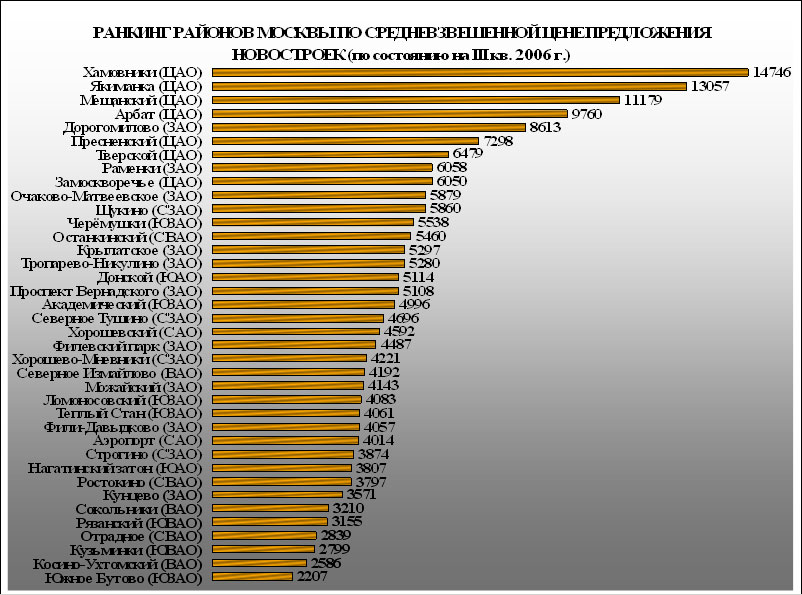

Итоги 2006 года и первого полугодия 2007 года

С декабря 2005 по декабрь 2006 года средняя удельная цена предложения квартир в исследуемых городах России, рассчитанная по данным сертифицированных РГР аналитиков рынка недвижимости, выросла (в долларовом исчислении):

|

в Москве – с 2658 до 4828 $/ кв. м (на 82%),

в Санкт-Петербурге – с 1180 до 2593 $/ кв. м (на 120%),

в Московской области – с 1121 до 2522 $/ кв. м (на 125%). |

|

В других центрах регионов, вошедших в исследуемую выборку:

|

в Екатеринбурге – с 1062 до 2415 $/ кв. м (на 127%),

в Уфе – с 997 до 2074 $/ кв. м (на 108%),

в Новосибирске – с 1012 до 1658 $/ кв. м (на 64%),

в Нижнем Новгороде – с 720 до 1650 $/ кв. м (на 129%),

в Тюмени – с 864 до 1600 $/ кв. м (на 85%),

в Ростове-на-Дону – с 861 до 1385 $/ кв. м (на 61%),

в Перми – с 882 до 1430 $/ кв. м (на 62%),

в Твери – с 688 до 1370 $/ кв. м (на 99%),

в Омске – с 676 до 955 $/ кв. м (на 41%),

в Пензе – с 543 до 890 $/ кв. м (на 64%),

в Ульяновске – с 486 до 859 $/ кв. м (на 77%). |

|

Необходимо отметить, что в Москве, Московской области, Петербурге, Нижнем Новгороде, Петропавловске-Камчатском, Твери цены по-прежнему номинируются в долларах. В Екатеринбурге и Ростове в 2006 году произошла дедолларизация рынка жилья. В остальных городах выборки цены традиционно номинируются в рублях.

Источник: Аналитическая группа Г.М.Стерника

Примечания: 1. Звездочкой* обозначены города с долларовой номинацией цен в 2006 году, для остальных – пересчет в доллары по среднемесячному курсу ЦБ РФ.

2. Мособласть* - средневзвешенная по 100 поселениям (городам и поселкам) удельная цена предложения квартир.

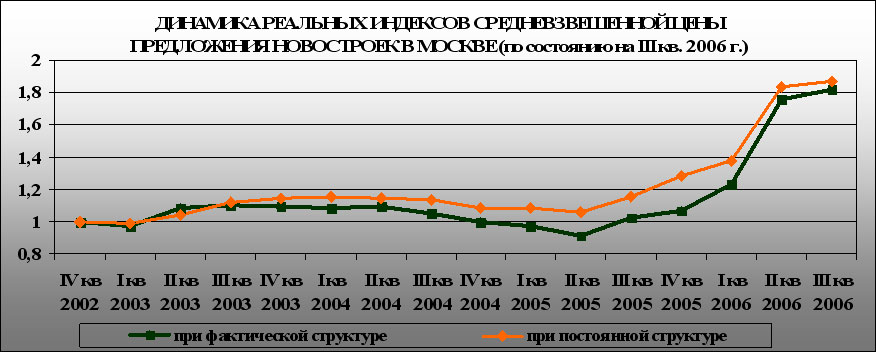

За 2005-2006 гг. цены во всех городах выборки стремительно выросли. Индексы роста составили 1,60-1,73 в Петропавловске-Камчатском и Краснодаре, 2,10-2,12 в Перми, Ростове, Ульяновске, 2,22-2,47 в Новосибирске, Петербурге, Москве, 2,63-3,00 в Екатеринбурге, Уфе, Мособласти.

За последние полгода в ряде городов выборки, где за предыдущие два года цены выросли в 2,4-2,8 раза (Екатеринбурге, Петербурге, Ижевске, Москве, Мособласти, Уфе), темпы роста цен замедлились, в некоторых – до нуля (и даже произошла незначительная коррекция вниз). Но в городах, где цены в предыдущие два года выросли меньше - в 1,6-2,2 раза (Пензе, Перми, Шахтах, Ульяновске, Краснодаре, Новосибирске, Тюмени, Стерлитамаке, Петропавловске-Камчатском, Ростове), рост продолжился, и прирост за полгода составил 17-46%.

Средняя удельная цена предложения квартир в городах России

(упорядочено по убыванию прироста цены за 2007 год)

Город |

$/ кв. м |

Индекс |

12.04 |

12.05 |

12.06 |

06.07 |

12.06 к 12.05 |

12.06 к 12.04 |

06.07 к 12.06 |

|

Пенза |

- |

543 |

890 |

1300 |

1,64 |

- |

1,46 |

|

Пермь |

680 |

882 |

1430 |

1993 |

1,62 |

2,10 |

1,39 |

|

Шахты Рост. обл. |

- |

- |

480 |

654 |

- |

- |

1,36 |

|

Ульяновск |

405 |

486 |

859 |

1149 |

1,77 |

2,12 |

1,34 |

|

Краснодар |

720 |

790 |

1370 |

1821 |

1,90 |

1,73 |

1,33 |

|

Новосибирск |

748 |

1012 |

1658 |

2163 |

1,64 |

2,22 |

1,30 |

|

Тюмень |

- |

864 |

1600 |

2086 |

1,85 |

- |

1,30 |

|

Стерлитамак Р. Башкирия |

- |

- |

867 |

1020 |

- |

- |

1,18 |

|

Петропавловск-Камчатский* |

595 |

711 |

952 |

1128 |

1,34 |

1,60 |

1,18 |

|

Ростов/Дон |

656 |

861 |

1385 |

1618 |

1,61 |

2,11 |

1,17 |

|

Екатеринбург |

882 |

1062 |

2415 |

2597 |

2,27 |

2,63 |

1,08 |

|

Петербург* |

1083 |

1180 |

2593 |

2770 |

2,20 |

2,39 |

1,07 |

|

Ижевск |

- |

- |

1837 |

1914 |

- |

- |

1,04 |

|

Москва* |

1953 |

2658 |

4828 |

4745 |

1,82 |

2,47 |

0,98 |

|

Мособласть* |

908 |

1121 |

2522 |

2434 |

2,25 |

2,78 |

0,97 |

|

Уфа |

766 |

997 |

2074 |

2000 |

2,08 |

2,71 |

0,96 |

|

Источник: Аналитическая группа Г.М.Стерника

Стадии развития рынка жилья в новейшей истории России

Мониторинг рынка жилья мы проводим с июня 1990 года. Накопленный динамический ряд среднемесячных удельных цен на квартиры предоставляет возможность объективного анализа сущностного поведения рынка.

На следующем графике видно, что за 16 лет новейшей истории рынка динамика цен четко распадается на два этапа. Первый этап – с июня 1990 года по июнь 2000 года – занял 10 лет. Второй этап пока длится шесть с половиной лет.

Первые десять лет легального рынка недвижимости – это старт и взлет цен, переход к стабилизации (в Москве – колебательный, «с перебегом» и снижением до уровня 1000-1100 $/кв. м, в Мособласти и Петербурге – асимптотический, «с доползанием» и постепенным ростом до 600-650 $/кв. м), а затем кризис 1998-1999 гг.

В середине 2000 года, когда рынок жилья Московского региона находился в нижней точке после августовского кризиса, закончился первый этап нестабильного, колебательного развития рынка. Средняя удельная цена квартир в этот момент составляла в Москве – 640 $/кв. м, в Петербурге и в Московской области – 335-350 $/кв. м. Следующие 6 лет, до настоящего момента, на рынке происходит постоянный рост цен, с некоторыми кратковременными изменениями темпов роста (вплоть до полной стабилизации).

К концу 2001 года завершилась восстановительная стадия развития рынка жилья в столичных регионах – цены достигли докризисного уровня (в Москве около 1000 $/кв. м, в Московской области и Петербурге – 470 $/кв. м), и наметился переход рынка к стабилизации (кстати, в этом отношении мы обогнали другие рынки и отрасли экономики Москвы по крайней мере на полгода-год).

Источник: Аналитическая группа Г.М.Стерника

Стабилизация в Москве и области продолжалась недолго – с середины 2002 года начался рост цен в Москве и чуть позже в области, который мы назвали «нефтяным» по результатам проведенного в начале 2003 года исследования, выявившего сильную статистическую связь мировых цен на нефть с приростом цен на жилье в Москве.

В Петербурге стабилизации цен практически не было, плавный рост продолжался (это было объяснено нами притоком бюджетных и небюджетных инвестиций в связи с приближающемся 300-летним юбилеем города) с переходом к стадии «нефтяного» роста в середине 2003 года.

После этой стадии роста цен, в середине 2004 года, на фоне обострения отношений власти и бизнеса, власти и населения, рост цен прекратился. Интересно отметить, что стабилизация цен произошла практически одновременно во всех трех регионах. Вместе с тем, новая фаза роста цен начиналась несинхронно.

В Москве в первом полугодии 2005 года наметился подъем цен, а во втором полугодии он перешел в стремительный рост, продолжавшийся нарастающими темпами (8-10% в месяц) все первое полугодие 2006 года и снижающимися темпами – второе полугодие (вплоть до нуля в ноябре-декабре). В 1 полугодии 2007 года цены предложения жилья в Москве были стабильны (колебались с небольшим снижением).

В Петербурге, после бума жилищного строительства в 2003 году и последующего затоваривания первичного рынка в 2004 году, фаза стабилизации (и даже небольшого снижения) цен затянулась до весны 2006 года, в последующем цены росли с темпом 10-12% в месяц вплоть до ноября-декабря 2006 года. С этого момента темпы роста цен составляли около 1% в месяц.

Необходимо отметить, что, говоря о стабилизации цен, мы оперируем средней по городу удельной ценой квартир. В то же время имеются различия в характере динамики отдельных сегментов рынка.

Многолетние наблюдения показали, что на стадии роста (в 1994, 2001, 2003, 2005 гг.) быстрее растут цены в наименее качественных («дешевых») классах жилья, а в наиболее качественных («дорогих») темпы роста меньше. В результате происходит сближение графиков динамики цен («консолидация трендов»). Именно по этой причине низкокачественное жилье является в эти периоды наиболее инвестиционно привлекательным.