Статьи

аналитические материалы

Стерник Г.М., Стерник С.Г., Витязева О.Ю. Рынок жилой недвижимости городов России в 2017 году: наметилась стабилизация, но и спад продолжается

Рынок жилой недвижимости городов россии в 2017 году:

наметилась стабилизация, но и спад продолжается

Стерник С.Г., профессор Финуниверситета при Правительстве РФ, д.э.н., профессор, гендиректор ООО «Стерникс Консалтинг»,

Стерник Г.М., председатель Комитета МАР по аналитике и консалтингу, председатель постоянно действующего семинара по анализу рынка недвижимости Финуниверситета при Правительстве РФ, к.т.н., управляющий партнер ООО «Стерникс Консалтинг»,

Витязева О.Ю., руководитель аналитического отдела ГК «МИЭЛЬ»

Макроэкономические условия развития рынка недвижимости

В условиях сложной экономической ситуации в стране среди объективных (фундаментальных) факторов, определяющих тенденции рынка недвижимости, на первое место вышла группа макроэкономических факторов (рост ВВП, связанный с мировыми ценами на основные экспортные товары РФ, рост доходов населения, инфляция, и др.). В то же время мезоэкономические (региональные) параметры (рост ВРП, демография, миграционный приток, уровень безработицы, расслоение доходов, и др.), накладываясь на макроэкономические, приводят к значительному разбросу индикаторов рынка недвижимости в различных регионах. Третья группа объективных факторов – отраслевые (состояние жилищного фонда, обеспеченность населения жильем, наличие земельных, строительных ресурсов, строительных мощностей) в падающей экономике ушли на второй план. Наконец, четвертая группа – политические факторы (состояние и реформирование правовой базы градостроительства, налоговой системы, решения правительства о субсидировании отрасли и т.д.) в современных условиях существенно определяют характер поведения субъектов рынка недвижимости.

Кратко рассмотрим основные макроэкономические параметры – рост ВВП и доходов населения.

В экономике РФ в 2016 году продолжались кризисные явления, идущие еще с 2013 года и остро проявившиеся в 2014-15 году. В феврале 2016 года экспортная цена нефти упала до 20 $/баррель, доллар вырос до 80 рублей. Но постепенно макроэкономическая ситуация стабилизировалась – во втором квартале и далее уменьшилась волатильность нефтяных цен и курса доллара к рублю, они колебались вокруг уровня 45-50 $/баррель и 60-65 руб./$ соответственно.

В результате основной индикатор роста экономики – прирост ВВП, который после кризиса 2008 года упал в 2009 году на 7,8% (а индекс роста относительно 2007 года составил 0,97), в 2010 году восстановился до 5,4% (индекс также перешел в положительную плоскость), но далее снижался до 0,6% в 2014 году, в 2015 году упал до -3,7% (при этом индекс роста впервые снизился относительно предыдущего года), а в 2016 году прирост составил -0,6%, индекс относительно 2007 года – 1,074 (рис. 1). По оценкам Минэкономразвития, спад экономики РФ близок к завершению, с начала 2017 года власти ожидали перехода к небольшим темпам роста.

Источник: Росстат.

Рис. 1

Действительно, в начале 2017 года наблюдалось по ряду макроэкономических показателей начало восстановления, но по другим – продолжались негативные тенденции. Так, по данным МЭР, ВВП за 1 квартал вырос на 0,4%, экспортная цена нефти поднялась до 50-55 $/баррель, курс доллара снизился до 56-60 рублей, инфляция составила 4,3%.

Рост нефтяных цен и остальных индикаторов экономики в 2017 году создает предпосылки для стабилизации и восстановления рынка недвижимости.

В то же время последние опубликованные данные Росстата показывают падение промышленного производства в стране на 0,3% за январь-февраль 2017 г. по сравнению с аналогичным периодом прошлого года. Инвестиции в основной капитал также продолжают сокращаться. Оборот розничной торговли, как один из показателей потребления, тоже снизился (-2,5% с начала года), хотя и наблюдается замедление темпов спада. Для сравнения, за весь 2016 г. спад составил 5,9%. Объем платных услуг населению тоже оказался в минусе (-0,2%).

С точки зрения ситуации на рынке недвижимости наиболее важным макроэкономическим показателем является рост доходов населения. Динамика прироста реальных располагаемых и номинальных доходов населения РФ, инфляции и индека роста номинальных доходов показана на рис. 2.

Источник: Росстат.

Рис. 2

Прирост реальных располагаемых доходов населения РФ после кризиса 2008 года упал в 2011 году до 0,8%, но уже в 2012-2013 годах восстановился до 4,3-4,0%. При этом индекс роста номинальных доходов относительно 2010 года достиг 1,32. В 2014 году прирост реальных доходов упал до -0,7%, в 2015 до -3,2%, но при росте инфляции соответственно до 11,4% и 12,9% индекс роста номинальных доходов вырос до 1,46 и 1,60. В 2016 году, несмотря на объявленный властями приоритет социальных расходов бюджета, прирост реальных доходов составил -5,9%, и при уровне инфляции 5,4% прирост номинальных доходов составил -0,8%, индекс роста относительно 2010 года впервые снизился и составил 1,59.

В январе 2017 года реальные располагаемые доходы населения в России впервые за 2 года показали рост - увеличились на 8% по сравнению с аналогичным периодом прошлого года. По мнению аналитиков, этот рост связан с разовой выплатой пенсионерам. В феврале-апреле снова наблюдалось снижение доходов. В целом за 1 квартал 2017 г. произошло незначительное снижение доходов (-0,1%), но в апреле этот показатель достиг рекордных значений -7,3% (рис. 3).

Это создает неблагоприятные условия для развития рынка недвижимости.

Таким образом, в 2016-2017 году продолжались кризисные явления в экономике РФ, при этом пик кризиса оказался пройден год назад, но перспективы выхода из кризиса с точки зрения влияния на рынок недвижимости противоречивы: наблюдается ускорение темпов снижения реальных располагаемых доходов населения и впервые - снижение номинальных доходов.

Источник: ЕРЗ по данным Росстата

Рис. 3. Динамика изменения индексов роста реальных располагаемых доходов населения (к тому же периоду прошлого года)

Объемы поглощения на рынке жилой недвижимости

Темпы роста экономики и доходов населения – это объективные (фундаментальные) факторы, определяющие среднесрочные тенденции рынка недвижимости. Вместе с тем, в краткосрочном периоде воздействие на рынок оказывают субъективные факторы – изменение потребительского поведения населения под воздействием объективных факторов. Этот феномен ярко проявился в динамике такого индикатора, как объем поглощения рынком предложений.

По данным Росреестра, в 2016 году в РФ зарегистрировано 635 826 договоров участия в долевом строительстве на жилые помещения (ДДУ), это на 2% больше провального 2015 года. В том числе 269 429 - с привлечением кредитных средств (42,4% от количества ДДУ на жилые помещения).

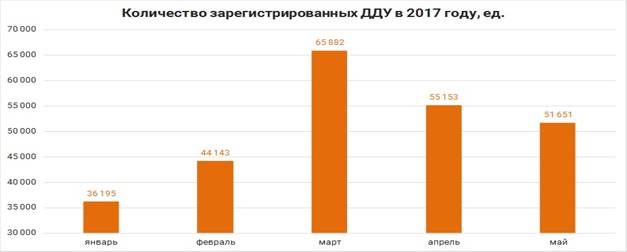

За январь-май 2017 года зарегистрировано 253,0 тыс. ДДУ, что составляет 40% от общего объема 2016 года.

Источник: Росреестр

На вторичном рынке зарегистрировано 3 млн 362,4 тыс. договоров купли-продажи (мены). Это примерно равно показателю 2015 года (3 млн 321,5 тыс.).

При этом рост числа сделок в различных регионах различается кардинально: от -38 до +90% на первичном рынке и от -5 до +30% на вторичном.

Таким образом, в целом по РФ в 2016 году объем поглощения жилой недвижимости на первичном и вторичном рынках после обвала в предыдущем году (примерно на треть) сохранился на уровне 2015 года. В 1 кв. 2017 года объем поглощения снизился относительно того же периода прошлого года на 10-15%.

Рассмотрим динамику сделок на первичном и вторичном рынках Московского региона.

В течение стабильного 2013 года количество зарегистрированных ДДУ в Москве менялось по кварталам традиционно (рис. 4). Но в 1 квартале 2014 года этот показатель не упал, а вырос вследствие политического шока: в связи с событиями в Крыму, введением санкций население поспешило сберечь свои накопления в жилой недвижимости. В 2 и 3 квартале ситуация стабилизировалась, и объемы поглощения на первичном рынке сохранили обычные значения. А в 4 квартале они выросли скачкообразно вследствие обвала курса рубля и макроэкономического шока.

В 1 квартале 2015 года ЦБ резко поднял ключевую ставку для предотвращения спекулятивных валютных операций, соответственно выросли ипотечные ставки, и объем поглощения упал до уровня 1 квартала 2013 года. Но во 2 квартале решение правительства по субсидированию ипотечной ставки поддержало первичный рынок, и объем поглощения вырос до уровня 2 квартала 2014 года.

В дальнейшем фундаментальный фактор снижения доходов населения, усиленный стандартным в таких условиях переходом населения от потребительской к сберегательной модели поведения, привел к снижению объемов поглощения, особенно в 4 квартале.

В 1 квартале 2016 года активность рынка было подогрета краткосрочным фактором – ожиданием отмены субсидированной ипотеки, что привело к резкому росту объемов поглощения. В дальнейшем наметилась стабилизация экономической ситуации, стратегия покупателей вновь изменилась со сберегательной на потребительскую, и на рынок вышел отложенный спрос, что привело к рекордным показателям объемов поглощения в 2 квартале.

В 3 и 4 квартале этот фактор продолжил свое действие, но, по мнению экспертов, наибольшее значение приобрел миграционный фактор: в связи с падением цен на первичном рынке Москвы увеличился приток нерезидентов, что привело к рекордному росту количества зарегистрированных ДДУ – до 9170 и 12027 соответственно.

В 1 кв. и апреле-мае 2017 года объем поглощения на первичном рынке Москвы продолжал расти – зарегистрировано 10457 и 9306 ДДУ соответственно.

Источник: Расчеты автора по данным Росреестра.

Рис. 4

В то же время на вторичном рынке жилья Москвы динамика сделок купли-продажи (мены) была противоположна (рис. 5): снижение в 1 квартале до минимальных значений от уровня первых кварталов за последние 3 года (23,5 тыс. сделок, на 17% меньше прошедшего года), а в апреле-мае – 20,5 тыс. (снижение на 12,4%).

Причину таких ножниц эксперты видят в продолжающемся оттоке спроса на подешевевший первичный рынок Москвы.

Источник: Расчеты автора по данным Росреестра.

Рис. 5

В Московской области динамика регистрации ДДУ принципиально отличалась от Москвы: с конца 2015 года наблюдается снижение объема поглощения на первичном рынке от квартала к кварталу в условиях снижающихся доходов населения и оттока покупателей на подешевевший первичный рынок Москвы (рис. 6). В 1 квартале 2017 года объем поглощения на первичном рынке снизился относительно аналогичного периода прошлого года на 13,3%.

|

Источник: Министерство строительного комплекса Московской области по данным Росреестра

Рис. 6

Соотношение объемов поглощения на первичном рынке Москвы и Мособласти показано на рис. 7. Видно, что доля сделок в Москве выросла с 16% в 1 кв. 2015 до 35% в 4 кв. 2016 года и 32% в 1 квартале 2017 года.

Источник: расчеты авторов по данным Росреестра

Рис. 7

Таким образом, объемы поглощения на первичном рынке жилой недвижимости Москвы за 2016 год рекордно выросли относительно уровня 2015 года (на 81%), на вторичном рынке – выросли не столь значительно (на 10%), а в Мособласти – сохранились на уровне прошлого года как на первичном, так и на вторичном рынках. В целом по РФ в 2016 году объем поглощения жилой недвижимости на первичном и вторичном рынках также сохранился на уровне 2015 года, в 1 кв. 2017 года – снизился.

Объемы и условия ипотечного кредитования

Ипотечная поддержка финансирования оборотов рынка обеспечивает значительную долю спроса на жилую недвижимость, особенно в условиях падающих доходов населения.

После падения объема ипотечных сделок в январе-феврале 2015 года, вызванного резким ростом ключевой ставки ЦБ РФ (до 17,5%) и соответственно ставок по ипотечным кредитам (до 18-21%), принятые правительством меры по поддержке строительной отрасли (мартовское решение о субсидировании ипотечной ставки на первичном рынке) привели к росту количества ипотечных сделок и тем самым предотвратили возможный коллапс жилищного строительства.

В дальнейшем, по мере макроэкономической стабилизации в РФ и последовательного снижения ключевой ставки (сейчас она составляет 9,25% годовых), снижалась и ставки ипотеки. В результате средняя ставка в 1 квартале 2015 года составила 14,5%, в 2-4 квартале 13,3-13,5%, а к концу 2016 года – 12,5-13,0%.

В связи с окончанием госпрограммы субсидирования в марте 2017 года ставки ипотечных кредитов на новостройки могли вырасти с 10,9-12% до 12,25-13,75%. Чтобы поддержать выдачу, банки принялись массово снижать ставки по кредитам на строящееся, а заодно и на готовое жилье. В результате в большинстве крупных банков ставки ипотеки на новостройки вновь опустились до 11,5-12,0% годовых - как и во время действия программы господдержки. Ставки на вторичном рынке сблизились со ставками на строящееся жилье и отличаются от них на 1-1,5 пп.

В 1 кв. 2017 года денежный объем выданной ипотеки в РФ был сопоставим с объемом в 1 кв. 2016 года и составил 324 млрд руб. В марте выдано 150 млрд рублей ипотечных кредитов, что на 26% выше уровня 2016 г. и на 10% - уровня рекордного 2014 года.

В то же время объем кредитования долевого строительства уменьшился на 22,5%. Количество выданных кредитов на первичном рынке составило 55,1 тыс. против 79,1 тыс. в 1 квартале 2016 года (снижение на 30,3%). В марте этот показатель несколько вырос (рис. 8).

Доля первичного рынка в общем объеме выданных ипотечных кредитов сократилась и составила 34,3% против 44,6% в 1 квартале 2016 года.

За январь‑май 2017 года количество выданных ипотечных кредитов для долевого строительства в РФ составило 102 964, что меньше аналогичного показателя 2016 года (119 782) на 14%.

Источник: Единый реестр застройщиков по данным ЦБ РФ.

Рис. 8

В Москве в 1 квартале 2017 года зарегистрировано ипотечных сделок на 11,7% больше, чем в 1 кв. 2016 года (рис. 9).

В Московской области количество ипотечных сделок в 1 кв. 2017 года практически совпало с аналогичным периодом прошлого года (рис. 10).

Источник: Росреестр.

Рис. 9

|

Источник: Росреестр.

Рис. 10

Таким образом, темпы роста объема поглощения ипотеки в Московском регионе и в целом в РФ, поддержанные государственным субсидированием ставок на рынке строящегося жилья и общей экономической стабилизацией (сопровождаемой снижением ключевой ставки ЦБ, инфляции и кредитных ставок банков), в последнее время снизились под воздействием фундаментального фактора падения доходов населения. Одновременно объемы поглощения жилой недвижимости снижаются, при этом финансирование покупок за счет ипотеки вынужденно становится единственным выходом для населения.

Предложение на рынке жилой недвижимости

Динамика объемов поглощения жилья и ипотеки отражает динамику предъявленного платежеспособного спроса населения на рынке недвижимости. Вместе с тем, для анализа ценовой ситуации на рынке необходимо предварительно проанализировать динамику объема предложения, поскольку изменение цен определяется соотношением спрос/предложение.

Снижение спроса и поглощения жилья в 2015 году привело к росту объема «зависшего» в прайсах предложения в Московском регионе (рис. 11, 12).

На жилищном рынке Москвы (рис. 11) рост предложения на вторичном рынке произошел с апреля-мая и продолжался до конца 2015 года (с 38-40 тыс. до 52-56 тыс. квартир в месяц). В январе-августе 2016 года объем предложения несколько снизился (до уровня апреля 2015 года). «Зависание» предложений вследствие снижения темпов поглощения вместе со снизившимся спросом привело к снижению цен на рынке, а в 2016 году сокращение объема предложения вследствие роста поглощения способствовало стабилизации ценового тренда. В 1 квартале 2017 года среднемесячный объем предложения снизился до 42,5 тыс. – до уровня начала 2015 года, в апреле – до 40,5 тыс., в мае – 42,4 тыс. Это связано, по мнению экспертов, со снятием квартир с продажи в условиях низкого спроса.

На первичном рынке увеличение объема предложения произошло с августа 2015 года (с 17-18 тыс. до 30-38 тыс. квартир в месяц), во втором полугодии 2016 года выросло до 40-43 тыс., а затем в декабре – до 48,7 тыс., а в 1 квартале 2017 года составило рекордные 50,4 тыс., в мае достигло 52,4 тыс. Это произошло за счет выхода на рынок новых очередей (корпусов) в проектах, начатых в благополучные годы, даже несмотря на снижение количества вновь начатых проектов и рост объемов поглощения.

|

Источник: ГК «МИЭЛЬ», «МИЭЛЬ-Новостройки»

Рис. 11

На жилищном рынке Московской области (рис. 12) объем предложения на вторичном рынке повышался с 34,8 тыс. в январе 2015 года до 53-54 тыс. в мае-июне, и далее сохранялся на уровне 50-52 тыс. квартир в месяц, но с января по декабрь 2016 года снизился до 45-46 тыс. В 1 кв. 2017 года объем предложения сначала снизился, но в мае вырос до 50,9 тыс.

На первичном рынке увеличение объема предложения происходило плавно в течение 2015 года (с 78 тыс. до 86,6 тыс. в октябре), затем началось снижение (до 63,9 тыс. в декабре 2016 года), в 1 кв. 2017 снижение продолжалось и в марте составило 58,4 тыс. Такая динамика обусловлена постепенным снижением объемов нового строительства при чуть снижающемся объеме поглощения.

Источник: ГК «МИЭЛЬ», «МИЭЛЬ-Новостройки»

Рис. 12

Таким образом, объем предложения квартир в Московском регионе в 2015-2016 году существенно вырос, что при снизившемся спросе создало предпосылки для снижения цен на жилищном рынке. В последние месяцы на первичном рынке Москвы объем предложения продолжает расти (на рынок выходят все новые корпуса в проектах, начатых в благополучные годы), а в Московской области – снижаться (в связи со снижением объемов нового строительства).

Ценовая ситуация на рынке жилой недвижимости

В Москве (рис. 13) на первичном рынке после взлета цен в конце 2014 года, в январе 2015 года продолжался рост цен предложения жилья как реакция населения на макроэкономический шок декабря, но далее цены снижались и в декабре 2016 снизились от января 2015 года на 20,7%. На вторичном рынке повышение цен продолжалось до марта, но затем цены снижались, с июня 2016 года стабилизировались (снижение в декабре 2016 года за год на 3,7%, за два года на 6,9%, от марта 2014 – на 13,9%).

В январе-мае 2017 года цены незначительно колебались и составили 174,2 и 209,5 тыс. руб./кв. м соответственно. Можно отметить, что в последние 5-6 месяцев на вторичном и первичном рынке Москвы цены стабилизировались (достигнуто пресловутое «дно»).

Источник: Комитет МАР по аналитике и консалтингу по данным ГК МИЭЛЬ, «МИЭЛЬ-Новостройки», ООО «Стерникс Консалтинг»

Рис. 13

В Московской области на вторичном рынке после длительного снижения цены стабилизировались, а на первичном – после небольшого повышения в марте-мае 2016 года продолжили снижение (рис. 14).

При этом в «Новой» Москве снижение еще продолжается (рис. 14), а в «Старой» Москве цены стабилизировались (рис. 15).

Источник: Комитет МАР по аналитике и консалтингу по данным ГК МИЭЛЬ, «МИЭЛЬ-Новостройки», ООО «Стерникс Консалтинг»

Рис. 14

Источник: Комитет МАР по аналитике и консалтингу по данным ГК МИЭЛЬ, «МИЭЛЬ-Новостройки», ООО «Стерникс Консалтинг»

Рис. 15

Данные рис. 16 показывают, что опережающий индикатор цен (отражающий ценовые ожидания продавцов) – средняя удельная цена нового (вновь поступившего) предложения на вторичном рынке Москвы осенью 2015 – весной 2016 года была ниже цены общего предложения, затем до ноября 2016 года приблизительно сравнялась и с декабря по март 2017 года превосходит общую цену. При этом в первом периоде цены на вторичном рынке снижались, во втором – были сравнительно стабильны, а в третьем наметилась тенденция к общему повышению цен. Но в апреле-мае ситуация зеркально поменялась, что предвещает прекращение роста цен на вторичном рынке Москвы.

Источник: Комитет МАР по аналитике и консалтингу по данным ГК МИЭЛЬ, ООО «Стерникс Консалтинг»

Рис. 16

Динамика цен общего и нового предложения на вторичном рынке Новой Москвы и Московской области (рис.17) показывает аналогичные закономерности, за исключением 1 квартала 2017 года в Новой Москве – цены нового предложения ниже цен общего предложения, что предвещает их дальнейшее снижение. В мае цены общего предложения снизились, а нового сравнялись с ними.

Источник: Комитет МАР по аналитике и консалтингу по данным ГК МИЭЛЬ, ООО «Стерникс Консалтинг»

Рис. 17

В других регионах ценовая динамика на жилищном рынке показана на рис. 18-20.

В Санкт-Петербурге цены на жилую недвижимость были достаточно стабильны (рис. 18). Во Владивостоке цены на вторичном рынке в 2015-2016 годах снижались, в 2017 наметилось повышение.

|

Источники: ГК «Бюллетень недвижимости» (Санкт-Петербург), ООО «Индустрия-Р» (Владивосток).

Рис. 18

В других регионах на вторичном рынке (рис. 19) цены в 2015-2016 годах в основном снижались, в 2017 году – стабилизировались.

Источник: Публичный график динамики средних цен предложения жилой недвижимости на вторичном рынке городов России http://realtymarket.ru/Publi-nii-grafik-cen-vtori-noi-nedvijimosti-gorodo/

Рис. 19

На первичном рынке изменения средних цен предложения жилья в городах выборки были разнонаправленными (рис. 20). В 2017 году наблюдалось снижение цен в Ярославле, Кемерово, Ставрополе, повышение – в Казани, в остальных городах выборки – колебательная стабильность.

Таким образом, в 2016 году цены предложения на вторичном и первичном рынке жилой недвижимости городов России в основном продолжали снижались, в 2017 году наметилась тенденция к стабилизации, а в некоторых городах – к повышению. В целом рынок жилой недвижимости оказался одним из наиболее устойчивых сегментов экономики, что говорит об эффективности комплекса антикризисных мер, принятых властями и застройщиками.

Источники: Екатеринбург - ООО "Риэлтерский информационный центр", Новосибирск – RID Analytics, Сургут, Тобольск - ФРК «Этажи», Казань - www.tatre.ru, Уфа – САН «Эксперт», Тюмень - «UPConsAllt», ФРК «Этажи», Самара – СОФЖИ, Ростов-на-Дону – ЕМТ Консалтинг, Ярославль – ООО «Метро-Оценка», Омск – ООО «ОМЭКС», Кемерово - ООО «Сибград-девелопмент», Рязань - Агентство Печати и информации, Ульяновск – ООО «Центр недвижимости», Ставрополь – ООО «Центр Илекта»,.

Рис. 20

На рынке аренды квартир в Москве после снижения в 2015-2016 годах, в 2017 году наблюдается (рис. 21) стабильность средней стоимости найма (колебания в пределах статистической погрешности).

Источник: ГК «МИЭЛЬ»

Рис. 21

Доходность инвестиций в жилую недвижимость

Доходность инвестиций в недвижимость определяется динамикой объемов поглощения, цен и арендных ставок, а также затратами на строительство объектов недвижимости.

В течение последних двух лет снижалась доходность инвестиций во все виды операций на рынке недвижимости – дилерские операции на рынке купли-продажи квартир, рентные операции на рынке приобретения и сдачи в аренду, девелоперские операции на рынке строительства и продажи.

Доходность дилерских операций, вычисляемая как отношение средней удельной цены на вторичном рынке в текущем месяце (в момент возврата инвестиций) к средней удельной цене в том же месяце прошлого года (в момент инвестирования) без учета операционных затрат, в марте 2017 года повысилась до -0,7%, хотя и осталась отрицательной, а в апреле-мае перешла в положительную плоскость вблизи нуля (рис. 22).

Источник: ООО «Стерникс Консалтинг», ГК МИЭЛЬ

Рис. 22

Доходность рентных операций, вычисляемая как отношение годового дохода от аренды к средней полной стоимости квартир в текущем месяце (без учета операционных расходов), в 1 квартале 2017 года снизилась до 3,1%, срок окупаемости вырос до 32,3 года. В апреле доходность выросла, но в мае опять снизилась до мартовских значений (рис. 23).

Источник: ООО «Стерникс Консалтинг», ГК «МИЭЛЬ»

Рис. 23

Доходность девелоперских операций, вычисляемая как отношение суммарной годовой прибыли от всех продаж на рынке к суммарным затратам на строительство жилой недвижимости, в Москве после кризиса 2008 года в 2010 году составляла -92,4% (достраивались отдельные объекты с высокой степенью готовности, новые объекты практически не выводились на рынок), в 2011 году -49,0% (началось новое строительство и продажи), в 2012 году – 18,5% (строительный бум на рынке Москвы), в 2013 году – 3,9% (снижение потока прибыли после присоединения к Москве новых территорий с вдвое меньшими ценами реализации), в 2014 году – 11,4% (высокая активность на рынке, рост продаж). В 2015 году доходность упала до -5,5% в связи с падением объема продаж и цен реализации. В 2016 году доходность продолжала несколько снижаться (-5,6%) вследствие роста стоимости строительства (рис. 24).

Источник: ООО «Стерникс Консалтинг»

Рис. 24

Необходимо отметить, что расчет доходности относительно себестоимости (сметной стоимости проектов) по данным Росстата дает в 2012 году величину 81,9%, и к 2016 году она снижается до 46,3%. Это еще раз подчеркивает необходимость перехода к расчету по полным затратам при управлении проектами как для девелоперов, так и для муниципальных органов управления.

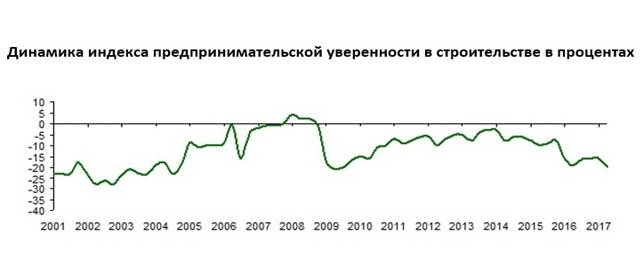

Центр конъюнктурных исследований Института статистических исследований и экономики знаний НИУ ВШЭ по результатам опросов руководителей более 6 тыс. подрядных организаций из 82 субъектов РФ подтвердил в 2 квартале 2017 года рост пессимистических настроений. Индекс предпринимательской уверенности (ИПУ) в строительстве, характеризующий текущее состояние делового климата в отрасли, снизился по сравнению с предыдущим кварталом на 4 п. п. и составил –20%.

Таким образом, в условиях кризиса в экономике и на рынке недвижимости средняя доходность инвестиций в недвижимость снижалась до отрицательных значений. Вместе с тем, этот индикатор сильно различается по регионам и тем более по отдельным объектам. Наметившаяся в 2017 году стабилизация рынка может способствовать началу общего роста доходности инвестиций. Однако, руководители строительных компаний дают негативную оценку портфеля заказов, рекордную с 2004 года.

Сопоставление различных показателей (индикаторов) жилищного рынка Москвы

Ниже показаны графики основных индикаторов рынка жилой недвижимости Москвы – предложения, спроса, поглощения, цен. Видно, что на первичном рынке предложение остается выше спроса, хотя и снижается, при этом в марте спрос вырос и почти сравнялся с предложением. В соответствии с этим цены перестали снижаться (рис. 25).

|

Источник: Комитет по аналитике МАР, ООО «Стерникс Консалтинг»

Рис. 25

На вторичном рынке спрос превышает предложение уже 3-4 месяца, что говорит о возможном начале роста цен (рис. 26).

Источник: Комитет по аналитике МАР, ООО «Стерникс Консалтинг»

Рис. 26

Прогноз развития рынка жилой недвижимости Московского региона до 2020 года и сопоставление его с фактическими данными за 2015-2017 год

При подготовке исходных данных макроэкономического характера для моделирования и прогнозирования развития рынка жилой недвижимости Московского региона до 2020 года был разработан экспертный прогноз (на основе макроэкономических прогнозов Правительства РФ и известных аналитических центров), который в дальнейшем корректировался в июне 2014 года и в июне 2016 года (рис. 27).

В июне 2016 года был использован базовый вариант трехлетнего правительственного прогноза на 2017-2019 годы, в котором был предусмотрен уровень нефтяных цен 40 $/баррель, курс доллара 60-65 руб./$, рост ВВП в 2017 году на 0,8-1,0%, в 2018 1,5-1,6%, в 2018 году и далее – на 2%. С этим были согласны основные макроэкономические центры в России и за рубежом.

|

Источник: данные – Росстат, прогноз - ООО «Стерникс Консалтинг»

Рис. 27

В 2017 году в результате снижения темпов роста мировой экономики и соглашения ОПЕК-Россия о снижении объемов добычи нефти избыточное предложение на рынке упало, цена нефти подросла до 50-55 $/баррель. Это улучшает валютно-финансовое положение в России, укрепляет бюджет, приводит к росту инвестиций, и в целом положительно влияет на рост ВВП. В связи с этим новый правительственный прогноз роста ВВП повышен в 2017 году до 1,5-2,0%.

Однако, по признанию президента, основные проблемы в экономике – внутренние, структурные, и они еще не преодолены. Разрабатываемый по заданию президента группами Кудрина (ЦСР), Титова/Глазьева («Столыпинский клуб») альтернативные варианты плана мероприятий по ускорению темпов роста ВВП до 3-4% подлежат обсуждению и могут быть сведены воедино через полгода. Поэтому в расчете прогноза на 2017-2020 годы для рынка недвижимости они оставлены за скобками.

Что касается основного драйвера рынка недвижимости – темпов роста доходов населения, то после его падения более чем на 10% правительство надеется на то, что в 2017 года темп снижения уменьшится, а с 2018 начнется его повышение. Однако, предпосылки к такому развитию событий не просматриваются – можно ожидать, что после окончания электорального президентского цикла будут приняты ряд непопулярных мер, способствующих повышению темпов роста экономики, но оказывающих негативное влияние на рост доходов населения. Вследствие этого нами принят экспертный прогноз темпов снижения реальных располагаемых доходов населения в 2017 году на 4,0%, в 2018 году и далее – на 3,0% (рис. 26). С учетом прогнозируемой ЦБ РФ инфляции в 2017 году около 5,0% и далее 4,0%, прирост номинальных доходов населения составит в 2017-2020 году 0,8-0,9%. Эти показатели использованы в качестве исходных данных при расчете прогноза для рынка недвижимости.

На рис. 28 показана динамика и прогноз средних удельных цен предложения жилой недвижимости на первичном и вторичном рынке Москвы.

Источник: факт – Комитет по аналитике МАР, прогноз - ООО «Стерникс Консалтинг»

Рис. 28

Видно, что в декабре 2015 и 2016 года фактические данные точно совпали с прогнозом, рассчитанным в июне 2014 года. Но в марте-апреле 2017 года наметилось отклонение, которое может быть подтверждено или опровергнуто по итогам мая и может потребовать корректировки прогноза.

На вторичном рынке жилья Московской области (рис. 28) фактический уровень цен в декабре 2015 и 2016 года близко совпал с прогнозом от марта 2015 года, и корректировки прогноза до 2020 года не потребовалось.

На первичном рынке Мособласти прогноз был скорректирован в июне 2016 года с учетом фактических данных - небольшого роста цен в марте-июне (рис. 29).

Источник: факт – Комитет по аналитике МАР, прогноз - ООО «Стерникс Консалтинг»

Рис. 29

До пересмотра среднесрочного прогноза с учетом улучшения макроэкономической ситуации прогнозируется на первичном, и на вторичном рынке снижение цен предложения с темпом (3-5)% в год.

Таким образом, прогнозируется до 2020 года включительно продолжение стагнации на рынке жилой недвижимости Московского региона со снижением основных индикаторов, но без существенного падения. В других городах можно ожидать как более существенные темпы падения объемов поглощения, цен, объемов строительства и ввода жилья, так и стабильное развитие и даже небольшое повышение показателей.

Оценка априорной погрешности прогноза по отдельным показателям – не выше +/-5%. Риски отклонения динамики рынка от прогноза:

- в плюс - рост цен на нефть выше 50-55 долларов за баррель, отмена санкций, вследствие этого повышение доходов населения и более раннее начало роста цен на жилье и других индикаторов рынка. Но это может привести к отказу властей от реформирования экономики до следующего обвала нефтяных цен (вероятность 5%);

- в плюс - изменение финансово-экономической политики, отказ от таргетирования инфляции, накачка экономики деньгами, гиперинфляция, рост номинальных доходов населения и рост цен на жилье (вероятность 2%);

- в минус - новый обвал цен на нефть, курса рубля к доллару и вторая волна кризиса на рынке недвижимости (вероятность 2%);

- риски реновации в зависимости от сценариев развития проекта

а) в плюс – выкуп городом нераспроданных квартир УЭЗ и др. девелоперов под переселение, снижение объема предложения, инверсия соотношения спрос/предложение, рост цен;

б) в минус – строительство дополнительного объема коммерческих квартир и повышение предложения на рынке, новая волна снижения цен.

Суммарная вероятность реализации рисков и неосуществления прогноза, т.е. выхода за пределы априорной погрешности – не более 7%.

Взгляд сверху

Изучение теоретических работ зарубежных и отечественных авторов о цикличности экономики, видах кризисов, их периодичности и продолжительности, а также собственных исследований динамики рынка недвижимости России в 1990-2016 годах позволило прояснить ситуацию на рынке недвижимости и показать, что третий (после кризисов 1998 и 2008 года) десятилетний инвестиционный кризис экономики и рынка недвижимости, ожидаемый по аналогии в 2017 году (с продолжительностью фазы спада около двух лет), был замещен в 2014 году более мощным, структурным кризисом – кризисом смены экономической модели развития страны (рис. 30).

Можно показать, что начиная с отмены крепостного права в 1861 году, структурные циклы в экономике России занимали 25-30 лет, при этом фаза роста продолжалась 20-25 лет, фаза спада – 5-7 лет. Последний (после кризиса 1990 года) структурный кризис, начавшийся в 2015 году, может быть преодолен при условии реализации необходимых структурных преобразований в 2020-2022 годах. При этом апериодические, рукотворные кризисы, наслаивающиеся на циклические (например, кризисы внешних шоков) способны существенно сдвинуть границы цикла и повлиять на амплитуду индикаторов рынка.

Источник: ООО «Стерникс Консалтинг»

Рис. 30

Таким образом, из общетеоретических положений следует, что при достаточных усилиях государства, бизнеса и общества текущий структурный кризис, который является составной частью 30-летнего цикла развития экономики России, может быть преодолен к 2020-2022 году, после чего начнется новая фаза роста экономики РФ.

С.Г. Стерник, Г.М. Стерник, О.Ю. Витязева.

26.06.17.