Статьи

аналитические материалы

Стерник Г.М., Стерник С.Г., Витязева О. Ю. РЫНОК ЖИЛОЙ НЕДВИЖИМОСТИ ГОРОДОВ РОССИИ в 2016 году: ЕСТЬ ПРИЗНАКИ СТАБИЛИЗАЦИИ

Рынок жилой недвижимости городов россии в 2016 году:

есть признаки стабилизации

Стерник Г.М., председатель Комитета МАР по аналитике и консалтингу, к.т.н., управляющий партнер ООО «Стерникс Консалтинг»,

Стерник С.Г., профессор Финуниверситета при Правительстве РФ, д.э.н., профессор, гендиректор ООО «Стерникс Консалтинг»,

Витязева О. Ю., руководитель аналитического отдела ГК «МИЭЛЬ»

Макроэкономические условия развития рынка недвижимости

В экономике РФ в начале 2016 года продолжались кризисные явления, идущие еще с 2013 года и остро проявившиеся в 2015 году: в феврале экспортная цена нефти упала до 20 $/баррель, доллар вырос до 80 рублей. Но постепенно макроэкономическая ситуация стабилизировалась – во втором квартале и далее уменьшилась волатильность нефтяных цен и курса доллара к рублю, они колебались вокруг уровня 45-50 $/баррель и 60-65 руб./$ соответственно.

В результате основной индикатор роста экономики – прирост ВВП, который после кризиса 2008 года упал в 2009 году на 7,8% (а индекс роста относительно 2007 года составил 0,97), в 2010 году восстановился до 5,4% (индекс также перешел в положительную плоскость), но далее снижался до 0,6% в 2014 году, в 2015 году упал до -3,7% (при этом индекс роста впервые снизился относительно предыдущего года), а в 2016 году прирост составил -0,6%, индекс относительно 2007 года – 1,074 (рис. 1). По оценкам Минэкономразвития, спад экономики РФ близок к завершению, с начала 2017 года власти ожидают перехода экономики к небольшим темпам роста.

Источник: Росстат.

Рис. 1

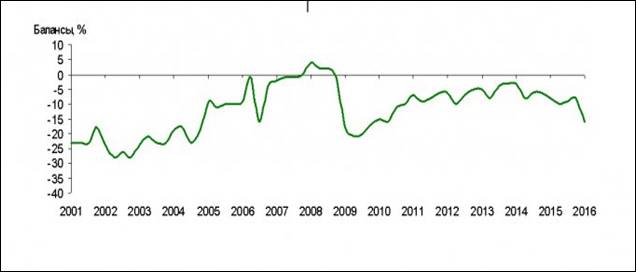

С точки зрения ситуации на рынке недвижимости наиболее важным макроэкономическим показателем является рост доходов населения. Динамика реальных располагаемых и номинальных доходов населения РФ показана на рис. 2.

Источник: Росстат.

Рис. 2

Прирост реальных располагаемых доходов населения РФ после кризиса 2008 года упал в 2011 году до 0,8%, но уже в 2012-2013 годах восстановился до 4,3-4,0%. При этом индекс роста номинальных доходов относительно 2010 года достиг 1,322. В 2014 году прирост реальных доходов упал до -0,7%, в 2015 до -3,2%, но при росте инфляции соответственно до 11,4% и 12,9% индекс роста номинальных доходов вырос до 1,462 и 1,598. В 2016 году, несмотря на объявленный властями приоритет социальных расходов бюджета, прирост реальных доходов составил -5,9%, и при уровне инфляции 5,4% прирост номинальных доходов составил -0,8%, индекс роста относительно 2010 года впервые снизился и составил 1,585.

Таким образом, в 2016 году продолжались кризисные явления в экономике РФ, при этом пик кризиса оказался пройден в первом полугодии, но перспективы выхода из кризиса с точки зрения влияния на рынок недвижимости противоречивы: к концу года наблюдается замедление темпов снижения ВВП, но ускорение темпов снижения реальных располагаемых доходов населения и впервые наблюдаемое снижение номинальных доходов.

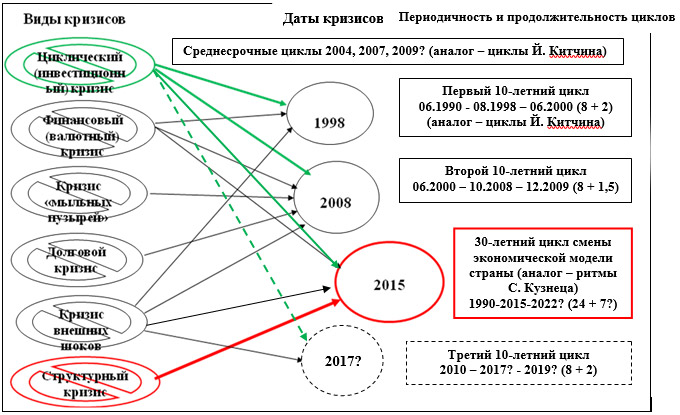

Изучение теоретических работ зарубежных и отечественных авторов о цикличности экономики, видах кризисов, их периодичности и продолжительности, а также собственных исследований динамики рынка недвижимости России в 1990-2016 годах позволило прояснить ситуацию на рынке недвижимости и показать, что третий (после кризисов 1998 и 2008 года) десятилетний инвестиционный кризис экономики и рынка недвижимости, ожидаемый по аналогии в 2017 году (с продолжительностью фазы спада около двух лет), был замещен в 2015 году более мощным, структурным кризисом – кризисом смены экономической модели развития страны (рис. 3). Можно показать, что начиная с отмены крепостного права в 1861 году, структурные циклы в экономике России занимали 25-30 лет, при этом фаза роста продолжалась 20-25 лет, фаза спада – 5-7 лет. Последний (после кризиса 1990 года) структурный кризис, начавшийся в 2015 году, может быть преодолен при условии реализации необходимых структурных преобразований в 2020-2022 годах. При этом апериодические, рукотворные кризисы, наслаивающиеся на циклические (например, кризисы внешних шоков) способны существенно сдвинуть границы цикла и повлиять на амплитуду индикаторов рынка.

Источник: ООО «Стерникс Консалтинг»

Рис. 3

Объемы поглощения на рынке жилой недвижимости

На рис. 4 показана динамика числа зарегистрированных договоров участия в долевом строительстве (ДДУ) в Москве с 2013 года. Этот показатель, публикуемый Росреестром, с некоторым занижением фиксирует объем поглощения прав требования на жилую недвижимость на первичном рынке.

В течение стабильного 2013 года количество зарегистрированных ДДУ в Москве менялось по кварталам традиционно. Но в 1 квартале 2014 года этот показатель не упал, а вырос вследствие политического шока: в связи с событиями в Крыму, введением санкций население поспешило сберечь свои накопления в жилье. В 2 и 3 квартале ситуация стабилизировалась, и объемы поглощения на первичном рынке сохранили обычные значения. А в 4 квартале они выросли скачкообразно вследствие обвала курса рубля и макроэкономического шока.

Источник: Расчеты автора по данным Росреестра.

Рис. 4

В 1 квартале 2015 года ЦБ резко поднял ключевую ставку для предотвращения спекулятивных валютных операций, соответственно выросли ипотечные ставки, и объем поглощения упал до уровня 1 квартала 2013 года. Но во 2 квартале решение правительства по субсидированию ипотечной ставки поддержало первичный рынок, и объем поглощения вырос до уровня 2 квартала 2014 года.

В дальнейшем фундаментальный фактор снижения доходов населения, усиленный стандартным в таких условиях переходом населения к сберегательной модели поведения, привел к снижению объемов поглощения, особенно в 4 квартале.

В 1 квартале 2016 года активность рынка было подогрета краткосрочным фактором – ожиданием отмены субсидированной ипотеки, что привело к резкому росту объемов поглощения. В дальнейшем наметилась стабилизация экономической ситуации, стратегия покупателей вновь изменилась со сберегательной на потребительскую, и на рынок вышел отложенный спрос, что привело к рекордным показателям объемов поглощения в 2 квартале.

В 3 и 4 квартале этот фактор продолжил свое действие, но, по мнению экспертов, наибольшее значение приобрел миграционный фактор: в связи с падением цен на первичном рынке Москвы увеличился приток нерезидентов, что привело к рекордному росту количества зарегистрированных ДДУ – до 9170 и 12086 соответственно (см. рис. 4).

По данным агентства недвижимости «Бон Тон», доля региональных покупателей увеличилась до докризисного уровня уже в 3 квартале. В структуре спроса на жилую недвижимость Москвы москвичи занимают лишь 65,5%, на нерезидентов приходится 34,5% (в том числе на покупателей из Московской области - 15,6%, на жителей различных регионов РФ - 18,5%).

По данным копании «МИЭЛЬ-Новостройки», по итогам 2016 года доля москвичей составила 70% сделок в структуре сделок компании. Покупатели-нерезиденты составили 30% (в том числе из Подмосковья 17% и из других регионов 13%).

Таким образом, на существенный рост количества ДДУ в Москве в течение всего 2016 года повлияли следующие факторы: усилилось перетекание спроса со вторичного рынка на рынок новостроек за счет программы субсидирования ипотеки, с рынка Подмосковья на рынок Москвы, и кроме того, на рынок новостроек вышло большое количество объектов массового сегмента, привлекательных по полной цене квартиры, в том числе и за счет меньших площадей по сравнению со вторичным рынком.

На вторичном рынке жилья Москвы динамика сделок купли-продажи (мены) была аналогична, за исключением трех эпизодов (рис. 5). В 2 квартале 2015 года и 1 квартале 2016 года объем поглощения квартир не вырос, а упал в связи с перетеканием спроса на первичный рынок под влиянием в первом случае ввода субсидированной ипотеки, во втором – под действием ожидания отмены субсидий. Во 2 и 3 кварталах 2016 года объем поглощения существенно вырос в связи с общей макроэкономической стабилизацией и достигнутым компромиссом между покупателями и продавцами по цене.

Источник: Расчеты автора по данным Росреестра.

Рис. 5

Особенностью вторичного рынка Москвы в 2016 году было нехарактерное распределение спроса вопреки сезонности. Традиционно летний период считается периодом затишья на рынке недвижимости, а осень, наоборот, приносит оживление. Однако в 2016 году спрос на жилье в июне и июле был на весьма высоком уровне, в то время как в сентябре и октябре покупатели не спешили заключать сделки. Дело в том, что многие потенциальные покупатели ждали летнего периода в надежде приобрести жилье с максимальным дисконтом. А слухи о возможном росте цен на недвижимость осенью побудили некоторых людей выйти на рынок раньше времени, то есть летом.

В 3 и 4 кварталах 2016 года объем поглощения хотя и вырос относительно прошлого года, но не столь существенно – произошел отток спроса на первичный рынок, где цены к этому времени значительно снизились (см. рис. 5).

В Московской области динамика регистрации ДДУ несколько отличалась от Москвы (рис. 6).

Источник: Росреестр

Рис. 6

После введения субсидированной ипотеки этот показатель в 2 квартале 2015 года несколько вырос относительно 1 квартала (с 22,3 тыс. до 25,5 тыс.), но в 3 квартале упал до 22,3 тыс. В 4 квартале рост был менее ожидаемого (26,0 тыс.).

В 1 квартале 2016 года относительно провального 1 квартала предыдущего года объем регистрации ДДУ вырос до 25,1 тыс. (на 12,6%), но в 2 квартале произошло небольшое снижение относительно того же квартала предыдущего года (до 23,7 тыс. - на 3,3%).

В 3 квартале 2016 года объем поглощения был чуть выше прошлогоднего, а в 4 квартале вместо ожидаемого роста произошло дальнейшее снижение до 22,8 тыс. сделок. Фактически, начиная с 1 кв. 2016 мы видим ежеквартальное уменьшение количества зарегистрированных ДДУ в Московской области, что объясняется перетеканием спроса с рынка новостроек области на рынок новостроек Москвы.

Соотношение объемов поглощения на первичном рынке Москвы и Мособласти показано на рис. 7. Видно, что доля сделок в Москве выросла с 16% в 1 кв.2015 до 35% в 4 кв. 2016 года.

Рис. 7. Перетекание спроса с рынка новостроек Мособласти на рынок новостроек Москвы (по количеству зарегистрированных ДДУ по данным Росреестра)

Всего за год в Московской области объем поглощения на первичном рынке составил 94,9 тыс. шт. (на 1,3% меньше, чем в 2015 году).

При этом структура покупателей по месту проживания такова: 35% покупателей из Москвы, 34% из регионов и 31% – подмосковные жители.

Таким образом, объемы поглощения на первичном рынке жилой недвижимости Москвы за 2016 год рекордно выросли относительно уровня 2015 года (до 35 тыс. - на 81%), на вторичном рынке – выросли не столь значительно (до 126 тыс. - на 10%), а в Мособласти – снизились относительно того же периода прошлого года как на первичном (на 1,3%), так и на вторичном (на 10,3%) рынках.

Объемы и условия ипотечного кредитования

После падения объема ипотечных сделок в январе-феврале 2015 года, вызванного резким ростом ключевой ставки ЦБ РФ (до 17,5%) и соответственно ставок по ипотечным кредитам (до 18-21%), принятые правительством меры по поддержке строительной отрасли (мартовское решение о субсидировании ипотечной ставки на первичном рынке) привели к росту количества ипотечных сделок и тем самым предотвратили возможный коллапс жилищного строительства (рис. 8).

Источник: ЦБ РФ, оценки АИЖК

Рис. 8. Средневзвешенные ставки по выдаваемым кредитам, % годовых

В рамках программы ипотечные кредиты для заемщиков предоставляются по ставкам не выше 12%, в то время как по несубсидируемым кредитам ставки в начале 2015 года превышали 14-15%. В дальнейшем, по мере последовательного снижения ключевой ставки, снижалась и ставки ипотеки. В 2016 году Банк России дважды снижал ключевую ставку на 0,5 п. п. — сейчас она составляет 10,0% годовых. В результате средняя ставка в 1 квартале 2015 года составила 14,5%, в 2-4 квартале 13,3-13,5%, а к концу 2016 года – 12,5-13,0%.

Постепенное сокращение разрыва ставок по жилищным кредитам происходило в течение всего прошлого года. По данным АИЖК, разница в ставках на вторичном рынке и в сегменте новостроек с господдержкой сократилась до 1,35 п.п. (рис. 9). В рыночном сегменте ипотеки на вторичном рынке получить кредит можно по ставкам от 11,9%, и это уровень начала 2014 года. На первичном рынке с господдержкой получить кредит можно по ставке от 10,9% (ставки АИЖК с учетом дополнительных вычетов начинаются от 10,5% годовых).

Источник: ЦБ РФ, оценки АИЖК

Рис. 9

Несмотря на то, что ставки по ипотечным кредитам на приобретение строящегося жилья сейчас ниже, чем на готовое, ипотека на вторичном рынке занимает практически две трети всего объема выдаваемых ипотечных кредитов. Кредитование на цели приобретения строящегося жилья под залог прав по договорам долевого строительства составило по итогам 11 месяцев 2016 года 39% в общем объеме выданной ипотеки. Практически все такие кредиты выданы по программе субсидирования.

За одиннадцать месяцев 2016 года на покупку готового жилья было выдано кредитов на 790 млрд руб., объем выданных ипотечных кредитов на строящееся жилье за тот же период составил 499 млрд руб. (рис. 10).

По итогам 11 месяцев 2016 года выдано 753 тыс. ипотечных кредитов на сумму 1,3 трлн рублей. Это на 11% больше, чем за весь 2015 год и соответствует предварительным оценкам, которые АИЖК давало ранее.

|

|

|

|

Источник: ЦБ РФ, оценки АИЖК

Рис. 10

В Москве после резкого падения объемов ипотечного кредитования в начале 2015 года до 6,7 тыс. и некоторого восстановления во 2 квартале до 8,5 тыс. после начала субсидирования ипотеки на первичном рынке, в 3 и 4 квартале объем поглощения ипотеки несколько снижался (до 8,4 и 8,1 тыс.). В 1 и 2 кварталах 2016 года он несколько вырос (до 7,7 тыс. и 9,9 тыс.), а в 3 и кварталах превысил уровень рекордного 2014 года (12,9-12,3 тыс.) (рис. 11).

Всего за 2016 год в Москве выдано 43,9 тыс. ипотечных кредитов (в 2015 году – 33,8 тыс., в 2014 году – 43,2 тыс.).

Источник: Росреестр.

Рис. 11

В Московской области после обвала в 1 квартале 2015 года до 35,0 тыс., в 2 и 3 кварталах под влиянием субсидирования ипотеки на первичном рынке количество выданных ипотечных кредитов восстановилось до 48,9-49,8 тыс., а в 4 квартале достигло рекордных 64,1 тыс. Но в 1, 2 и 3 кварталах 2016 года оно снизилось практически до уровня 2015 года (48,1, 54,2 и 51,5 тыс. соответственно).

В 4 квартале 2016 года, в условиях перетекания спроса на рынок Москвы, было выдано на 18% меньше ипотечных кредитов, чем за аналогичный период 2015 года (рис. 11).

Всего в 2016 году в Мособласти по данным Росреестра выдано 206 362 ипотечных кредитов (больше 2015 года на 4%).

|

Источник: Росреестр.

Рис. 12

Данные о росте объемов поглощения ипотечных кредитов в Москве в 3-4 квартале 2016 года и снижении этого показателя в Мособласти подтверждают связь с объемами поглощения жилья на первичном и вторичном рынках (рис. 9, 10).

Итоговые данные об объемах поглощения жилья и ипотечных кредитов рынке Москвы и ипотечных кредитов приведены на рис. 13.

|

Источник: Росстат

Рис. 13

Ценовая ситуация на рынке жилой недвижимости

В Москве (рис. 14) на первичном рынке после взлета цен в конце 2014 года, в январе 2015 года продолжался рост цен предложения жилья (до уровня 216,9 тыс. руб./кв. м) как реакция населения на макроэкономический шок декабря, но далее цены снижались и в декабре 2016 составили 172,0 тыс. руб./кв. м (снижение от января 2015 года на 20,7%).

На вторичном рынке повышение цен продолжалось до марта (до уровня 244,4 тыс. руб./кв. м), но затем цены снижались, с июня стабилизировались и в декабре 2016 года составили 210,4 тыс. руб./кв. м (снижение на за год на 3,7%, за два года на 6,9%, от марта 2014 – на 13,9%).

Можно отметить, что в последние 5-6 месяцев на вторичном рынке жилья Москвы цены стабилизировались, на первичном – темпы снижения замедлились (достигнуто пресловутое «дно»).

По разным данным, на первичном рынке жилья Москвы в 2015 году размер скидки составлял 2-15% летом и 5-25% осенью (в среднем 10-15%). Доля квартир, продающихся со скидкой, оценивалась в 60–80%. Таким образом, коэффициент торга (отношение средних цен предложения к средним ценам сделок) равен 1,07-1,10. К настоящему времени, по данным Корпорации «Инком-Недвижимость», эпидемия скидок снова усилилась, доля сделок со скидками превысила 80%,, коэффициент торга оценивается экспертами величиной 1,10.

Источник: Комитет МАР по аналитике и консалтингу по данным ГК МИЭЛЬ, «МИЭЛЬ-Новостройки», ООО «Стерникс Консалтинг»

Рис. 14

В Санкт-Петербурге (рис. 15) на первичном рынке цены повышались в январе 2015 года (до 102,9 тыс. руб./кв. м), затем к июню снизились до 98,8 тыс. руб./кв м, в дальнейшем колебались вокруг уровня 100 тыс. руб./кв м, и в декабре 2016 года составили 101,7 руб./кв м (снижение около 1%).

На вторичном рынке цены повышались до марта 2015 года (до 107,3 тыс. руб./кв. м), затем к июню снизились до 104,5 тыс. руб./кв. м), далее понижались к декабрю до 103,0 тыс. руб./кв. м, затем плавно повысились к декабрю 2016 года до 104,6 (снижение за полтора года на 2,5%).

В целом в Санкт-Петербурге на рынке жилой недвижимости в последние два года существенных изменений средних цен предложения не отмечалось.

В Московской области (рис. 15) на первичном рынке цены повышались до февраля 2015 года (до 83,6 тыс. руб./кв. м), затем в сентябре-декабре снизились до 80,7-80,3 тыс. руб./кв. м (на 3,9%), далее колебательно повышались и составили в декабре 2016 года 81,9 тыс. руб./кв. м (снижение относительно февраля 2015 года на 3,0%).

На вторичном рынке цены росли до мая 2015 года (95,8 тыс. руб./кв. м), затем понижались и составили в декабре 2016 года 81,0 тыс. руб./кв. м (снижение на 15,4%). При этом дополнительное влияние на снижение цены оказало изменение структуры предложения по поясам удаленности Московской области (уменьшилась доля предложения в наиболее дорогом, ближнем поясе Подмосковья).

В целом рынок жилой

недвижимости Московской области развивался разнонаправлено. Первичный рынок,

поддержанный субсидированной ипотекой, сохранил стабильность и даже перешел к

росту цен, но с лета 2016 года цены начали снижаться в связи с оттоком

покупателей в Москву. Вторичный – потерял своих клиентов и существенно понизил

цены, стабилизировавшись лишь к осени 2016 года, при этом цены на двух рынках практически

сравнялись.

Источники: ГК «Бюллетень недвижимости» (Санкт-Петербург), ГК МИЭЛЬ, «МИЭЛЬ-Новостройки», ООО «Стерникс Консалтинг» (Мособласть), ООО «Индустрия-Р» (Владивосток).

Рис. 15

Таким образом, в 2015-2016 годах в столичном регионе в условиях макроэкономического кризиса наблюдалась понижательная тенденция в динамике цен предложения жилья. Вначале на фоне драматических изменений объемов ипотечной поддержки и объемов сделок с квартирами продавцы упорно держали цены предложения без существенных изменений. В то же время застройщики объявляли различного рода акции, скидки, рассрочку, а покупатели сосредотачивали свой спрос на менее бюджетных квартирах, вследствие чего цены состоявшихся сделок были в среднем на 10-15% ниже цен предложения. В дальнейшем застройщики наконец-то перешли от политики высоких цен предложения и индивидуальных скидок к общему понижению цен предложения. Кроме того, в 2015-2016 годах на рынок новостроек выходили преимущественно проекты комфорт-класса, что повлияло на изменение структуры предложения и, соответственно, на уменьшение средневзвешенной удельной цены предложения в целом по рынку (которая в комфорт-классе оказалась меньше, чем в эконом-классе, при том что полная цена квартир в эконом-классе меньше за счет меньшей площади). В результате средние цены предложения снизились за 2 года в Москве на первичном рынке на 20,7%, на вторичном – на 13,9%, в Санкт-Петербурге соответственно на 1,0% и 2,5%, в Московской области на первичном – на 3,0%, на вторичном – снизились на 15,4%.

В других регионах ситуация складывалась аналогично.

На вторичном рынке в большинстве из 30 городов выборки (в том числе Москва, Санкт-Петербург, средняя по городам Московской области, 6 районных центров, остальные – столицы регионов) в первые один-три месяца 2015 года цены предложения повышались, а затем началось снижение (рис. 16). Во втором полугодии 2016 года в большинстве городов наметилась стабилизация цен, а в некоторых даже началось повышение (Казань, Санкт-Петербург, Владивосток, Ставрополь).

По состоянию на декабрь 2016 года относительно декабря 2015 года цены выросли на 3-5% в Казани, Ставрополе, Санкт-Петербурге, восстановились до прошлогоднего уровня в во Тюмени, Нижнем Новгороде, Шахтах Ростовской обл., Самаре, снизились на 3-5% во Владимире, Владивостоке, Воронеже, Сургуте Тюменской обл., Новосибирске, Рязани, Екатеринбурге, Тобольске Тюменской обл., Ульяновске, Ярославле, Первоуральске Свердловской обл., на 5-8% в Омске, Барнауле, Перми, Красноярске, Кемерово, Смоленске, Кирове, Тольятти и Сызрани Самарской обл., около 10% - в Московской области и Иркутске.

Таким образом, на вторичном рынке жилой недвижимости за 2016 год продолжалось снижение цен предложения, но оно не превысило 10% к уровню декабря 2015 года. В последние полгода практически повсеместно снижение замедлилось или совсем прекратилось, а в Казани, Санкт-Петербурге, Владивостоке, Ставрополе наметилось повышение цен.

Таблица 1. Цены на вторичном рынке жилья городов России

(по возрастанию степени снижения)

Город |

Численность населения, тыс. чел. |

Средняя удельная цена предло жения, тыс. руб./кв. м |

Изменение, % |

||

12.2015 |

12.2016 |

||||

1 |

Казань |

1176,2 |

65,3 |

68,4 |

+4,7 |

2 |

Ставрополь |

412,3 |

37,6 |

38,9 |

+3,6 |

3 |

Санкт-Петербург |

5128,0 |

103,0 |

106,0 |

+2,9 |

4 |

Тюмень |

657,0 |

58,9 |

59,3 |

+0,7 |

5 |

Нижний Новгород |

1266,9 |

68,4 |

64,9 |

-0,5 |

6 |

Шахты (Рост. об.) |

237,6 |

34,8 |

34,6 |

-0,6 |

7 |

Самара |

1171,7 |

62,6 |

62,1 |

-0,8 |

8 |

Москва* |

11979,5 |

218,5 |

212,0 |

-3,0 |

9 |

Владимир |

350,5 |

52,7 |

51,1 |

-3,0 |

10 |

Владивосток |

603,2 |

96,8 |

93,8 |

-3,1 |

11 |

Воронеж |

1032,4 |

45,8 |

44,4 |

-3,1 |

12 |

Сургут (Тюм. об.) |

340,0 |

71,3 |

69,0 |

-3,2 |

13 |

Новосибирск |

1523,8 |

60,4 |

58,4 |

-3,3 |

14 |

Рязань |

534,8 |

45,8 |

44,2 |

-3,5 |

15 |

Екатеринбург |

1429,4 |

70,7 |

68,1 |

-3,7 |

16 |

Тобольск (Тюм. об.) |

110,0 |

44,3 |

42,6 |

-3,8 |

17 |

Ульяновск |

638,1 |

41,2 |

39,6 |

-3,9 |

18 |

Ярославль |

604,0 |

53,6 |

51,3 |

-4,3 |

19 |

Первоуральск (Сверд. об.) |

125,4 |

38,6 |

36,8 |

-4,7 |

20 |

Омск |

1178,1 |

46,7 |

44,3 |

-5,1 |

21 |

Барнаул |

691,1 |

46,5 |

44,0 |

-5,4 |

22 |

Пермь |

1013,9 |

52,7 |

49,8 |

-5,5 |

23 |

Красноярск |

1017,2 |

54,8 |

51,3 |

-6,4 |

24 |

Кемерово |

540,1 |

49,1 |

45,7 |

-6,9 |

25 |

Смоленск |

331,0 |

46,9 |

43,4 |

-7,5 |

26 |

Киров |

508,1 |

47,7 |

44,1 |

-7,5 |

27 |

Тольятти (Сам. об.) |

719,1 |

44,8 |

41,2 |

-8,0 |

28 |

Сызрань (Сама. обл.) |

174,6 |

42,4 |

39,0 |

-8,0 |

29 |

Московская обл.** |

5800,0 |

90,5 |

81,9 |

-9,5 |

30 |

Иркутск |

606,1 |

57,9 |

52,0 |

-10,2 |

Примечание: *Москва – с учетом присоединенных территорий

**Московская область – численность городского населения.

Источник: Публичный график динамики средних цен предложения жилой недвижимости на вторичном рынке городов России http://realtymarket.ru/Publi-nii-grafik-cen-vtori-noi-nedvijimosti-gorodo/

Рис. 16

На первичном рынке изменения средних цен предложения жилья в городах выборки были разнонаправленными (рис. 17 и табл. 2). В 8 городах из 17 - Ростове-на-Дону, Казани, Санкт-Петербурге, Тобольске, Уфе, Ставрополе, Московской области, Рязани - цены предложения в декабре 2016 года относительно декабря 2015 года выросли на 2-6%, в остальных – Самаре, Тюмени, Кемерово, Сургуте, Ульяновске, Екатеринбурге, Ярославле, Омске, Москве – снизились на 2-6%.

Таким образом, в 2016 году цены предложения на вторичном и первичном рынке жилой недвижимости городов России в основном продолжали снижались, и при этом наметилась тенденция к стабилизации, а в некоторых городах – к повышению. В целом рынок жилой недвижимости оказался одним из наиболее устойчивых сегментов экономики, что говорит об эффективности комплекса антикризисных мер, принятых властями и застройщиками.

Таблица 2. Цены на первичном рынке жилья городов России

(по возрастанию степени снижения)

Город |

Средняя удельная цена предло жения, тыс. руб./кв. м |

Изменение, % |

||

12.2015 |

12.2016 |

|||

1 |

Ростов-на-Дону |

50,6 |

54,9 |

+8,5 |

2 |

Казань |

62,9 |

66,7 |

+6,0 |

3 |

Санкт-Петербург |

100,4 |

101,7 |

+3,8 |

4 |

Тобольск |

44,7 |

46,3 |

+3,6 |

5 |

Уфа |

57,0 |

58,3 |

+3,2 |

6 |

Ставрополь |

34,8 |

35,9 |

+3,2 |

7 |

Московская обл. |

80,3 |

81,9 |

+2,0 |

8 |

Рязань |

38,0 |

38,5 |

+1,3 |

9 |

Самара |

54,2 |

53,3 |

-1,7 |

10 |

Тюмень |

55,1 |

53,4 |

-3,1 |

11 |

Кемерово |

42,5 |

40,7 |

-4,2 |

12 |

Сургут |

64,0 |

61,0 |

-4,7 |

13 |

Ульяновск |

38,0 |

36,2 |

-4,7 |

14 |

Екатеринбург |

66,4 |

63,1 |

-5,0 |

15 |

Ярославль |

52,9 |

50,1 |

-5,3 |

16 |

Омск |

42,8 |

40,5 |

-5,4 |

17 |

Москва |

182,6 |

172,0 |

-5,8 |

Источники: Екатеринбург - ООО "Риэлтерский информационный центр", Казань - www.tatre.ru, Тюмень - «UPConsAllt», ФРК «Этажи», Самара – СОФЖИ, Пермь - ГК «Камская долина», Владимир – ООО СТК-Групп, Кемерово - ООО «Сибград-девелопмент», Ростов-на-Дону - ЕМТКонсалтинг, Рязань - Агентство Печати и информации, Омск – ООО «ОМЭКС», Ульяновск – ООО «Центр недвижимости», Ставрополь – ООО «Центр Илекта», Ярославль – ООО «Метро-Оценка», Уфа – САН «Эксперт»..

Рис. 17

На рынке аренды квартир в Москве наблюдалось (рис. 18) снижение стоимости найма за последний год с 43,6 тыс. руб. в месяц до 40,9 тыс. (на 6,3%), в том числе в массовом сегменте с 36,8 тыс. до 34,5 тыс. (на 6,3%), в престижном – с 92,3 тыс. до 85,1 тыс. руб. в месяц (на 7,9%). В структуре предложения доля квартир массового сегмента ставила 84,8%, престижного – 15,2%.

Источник: ГК «МИЭЛЬ»

Рис. 18

Предложение на рынке жилой недвижимости

Снижение спроса и поглощения жилья в 2015 году привело к росту объема «зависшего» в прайсах предложения.

На вторичном рынке Москвы (рис. 19) рост предложения произошел с апреля-мая 2015 года (с 38-40 тыс. до 52-56 тыс. квартир в месяц), В январе-августе 2016 года на вторичном рынке объем предложения несколько снизился (до уровня апреля 2015 года). «Зависание» предложений вследствие снижения темпов поглощения вместе со снизившимся спросом привело к снижению цен на рынке, а в 2016 году сокращение объема предложения вследствие роста поглощения способствовало стабилизации ценового тренда.

На первичном рынке увеличение объема предложения произошло с августа 2015 года (с 17-18 тыс. до 30-38 тыс. квартир в месяц), а во втором полугодии 2016 года выросло до 40-43 тыс. за счет выхода на рынок новых проектов, несмотря на рост объемов поглощения.

|

Источник: ГК «МИЭЛЬ», «МИЭЛЬ-Новостройки»

Рис. 19

На вторичном рынке жилья Московской области (рис. 20) объем предложения повышался с 34,8 тыс. в январе 2015 года до 53-54 тыс. в мае-июне, и далее сохранялся на уровне 50-52 тыс. квартир в месяц, но с января по декабрь 2016 года снизился до 45-46 тыс.

На первичном рынке предложение было более стабильным (85-86 тыс. квартир), что объясняется приблизительно одинаковым темпом поглощения и нового строительства/предложения. Но в ноябре-декабре 2015 года предложение снизилось до 82-81 тыс. шт. вместе с сокращением количества вновь начатых строек, а в 2016 году снижалось от января к декабрю с 72,1 до 63,9 тыс. квартир.

|

Источник: ГК «МИЭЛЬ», «МИЭЛЬ-Новостройки»

Рис. 20

Доходность инвестиций в жилую недвижимость

В течение последних двух лет снижалась доходность инвестиций во все виды операций на рынке недвижимости – дилерские операции на рынке купли-продажи квартир, рентные операции на рынке приобретения и сдачи в аренду, девелоперские операции на рынке строительства и продажи.

Доходность дилерских операций, вычисляемая как отношение средней удельной цены на вторичном рынке в текущем месяце (в момент возврата инвестиций) к средней удельной цене в том же месяце прошлого года (в момент инвестирования) без учета операционных затрат в начале 2015 года достигала 15,0-17,7%, затем снизилась к ноябрю до 1,5%, в декабре стала отрицательной (-3,7%), в 2016 году к июню понизилась до -13,7%, а затем повышалась и к декабрю вернулась на уровень декабря 2016 года (рис. 21).

Источник: ООО «Стерникс Консалтинг»

Рис. 21

Доходность рентных операций в 2016 году (рис. 22), вычисляемая как отношение годового дохода от аренды к средней полной стоимости квартир в текущем месяце (без учета операционных расходов), в течение года изменялась в диапазоне 3,3-3,6% (срок окупаемости 27,8-30,3 года). Снижение арендной платы в течение года не компенсировалось снижением цен. Необходимо отметить, что низкая доходность сдачи квартир в аренду в Москве наблюдается уже несколько лет - в 2013 году она составляла 4,8% годовых.

Источник: ООО «Стерникс Консалтинг»

Рис. 22

Доходность девелоперских операций, вычисляемая как отношение суммарной годовой прибыли от всех продаж на рынке к суммарным затратам на строительство жилой недвижимости, в Москве после кризиса 2008 года в 2010 году составляла -92,4% (достраивались отдельные объекты с высокой степенью готовности, новые объекты практически не выводились на рынок), в 2011 году -49,0% (началось новое строительство и продажи), в 2012 году – 18,5% (строительный бум на рынке Москвы), в 2013 году – 3,9% (снижение потока прибыли после присоединения к Москве новых территорий с вдвое меньшими ценами реализации), в 2014 году – 11,4% (высокая активность на рынке, рост продаж). В 2015 году доходность упала до -5,5% в связи с падением объема продаж и цен реализации. В 2016 году доходность продолжала несколько снижаться (-5,6%) вследствие роста стоимости строительства (рис. 21).

Источник: ООО «Стерникс Консалтинг»

Рис. 21

Необходимо отметить, что расчет доходности относительно себестоимости (сметной стоимости проектов) по данным Росстата дает в 2012 году величину 81,9%, и к 2016 году она снижается до 46,3%. Это еще раз подчеркивает необходимость перехода к расчету по полным затратам при управлении проектами как для девелоперов, так и для муниципальных органов управления.

Объем ввода жилья

В 2015 году на фоне снижения объемов строительства жилья в предыдущие годы объемы ввода жилья также начали снижаться в ряде регионов (рис. 22). В 2014 году было введено 84,2 млн кв. м жилья, за 2015 год объем ввода в РФ составил 1169,4 тыс. квартир общей площадью 83,8 млн кв. м – снижение на 0,5%. В наибольшей степени наблюдалось снижение ввода жилья по сравнению с 2014 годом в Московской области - на 14,6% (введено 8496 тыс. кв. м), Санкт-Петербурге - на 7,1% (3031 тыс. кв. м), Краснодарском крае - на 2,9% (4619 тыс. кв. м). В то же время в Москве объемы ввода демонстрирует положительную динамику на том заделе, который был создан в докризисный период: введено 3781 тыс. кв. м – рост на 15,8%. При этом в Старой Москве продолжалось снижение объемов ввода после годичного моратория на выдачу разрешений на строительство жилья при смене руководства города – до 1360 тыс. кв. м (-17%).

В 2015-2016 году снижение объемов строительства жилой недвижимости (в связи со снизившейся доходностью инвестиций в девелопмент) происходило повсеместно. Соответственно, в 2016 году было введено в эксплуатацию 1156,5 млн квартир общей площадью 79,8 млн кв. метров, что составило 93,5% к соответствующему периоду предыдущего года.

Источник: Росстат

Рис. 22

Индивидуальными застройщиками введено 245,1 тысячи жилых домов общей площадью 31,6 млн кв. м, что составило 89,8% к 2015 году. Если в 2010-2014 годах на долю индивидуальных домов, построенных населением, стабильно приходилось 43-44% общей площади вводимого жилья в России, то в 2016 году — 39,5%.

Лидером по строительству жилья снова стала Московская область с показателем 8,823 млн кв. м, что на 8,3% меньше показателя 2015 года. Второе место у Краснодарского края - 4,56 млн кв. м при незначительном спаде на 1,9%, третье место занимает Москва - 3,362 млн кв. м при спаде в 14,2% к уровню 2015 года.

В 2016 году доля вошедших в стадию банкротства застройщиков жилья выросла вдвое. Причины — сокращение покупательского спроса и недоступность заемного финансирования, сообщает Рейтинговое агентство строительного комплекса (РАСК). По расчетам агентства, в одной из стадий банкротства в настоящее время находятся 149 компаний из 5,5 тыс. существующих. На их балансе — 4,5 млн кв. м незавершенного жилья. Больше всего банкротящихся компаний зарегистрировано в столице — их 11. За Москвой идут Московская и Тюменская области — там таких компаний по девять, далее — Башкирия и Новосибирская область — по восемь, затем Волгоградская область — шесть. Пик банкротств пришелся на лето — всего 43 компании в апреле — августе.

По данным Росстата, на строительном рынке страны в 2016 год у функционировало около 30% убыточных строительных организаций. По результатам опроса 6,5 тысячи руководителей строительных организаций, 22% опрошенных отметили снижение собственных финансовых ресурсов, 38% респондентов указали, что объем заказов у них «ниже нормального», причем у 28% он сократился в сравнении с предыдущим кварталом, у 55% сохранился на прежнем уровне, а у 17% — вырос.

Основная проблема застройщиков – высокая закредитованность и увеличение сумм, необходимых для строительства,примерно на 8-10%.

До наступления кризиса компании занимались формированием своеобразной финансовой пирамиды, вкладывая средства от покупателей одного объекта в развитие дальнейших планов. Но сейчас некоторые застройщики вынуждены брать кредиты для завершения домов, где квартиры уже распроданы. Именно здесь у строителей начинаются проблемы: если привлечение финансирования составляет более 50% от стоимости объекта, банк берет под обеспечение недостроенные площади с коэффициентом 0,5 — таким образом, в залоге у него оказываются все нераспроданные площади. Это повышает риск дефолта в случае уменьшения стоимости залоговых квартир.

По мнению директора департамента маркетинга и продаж ГК «Лидер Групп» Дмитрия Пантелеймонова, в Москве замедлились темпы строительства на 20−25%, поэтому перенос сроков сдачи жилья будет вполне рядовым явлением до 2017 года. Он отметил, что если до кризисного времени на возведение монолитной новостройки уходило в среднем 2 года, то на данный момент это занимает 2,5 года.

По данным компании «Метриум Групп», в Москве в первом полугодии 2016 года не сдались вовремя почти 60% заявленных проектов. Из 52 жилых и апартаментных комплексов, запланированных к вводу в эксплуатацию в первом полугодии, 30 проектов передвинули сдачу на более поздние сроки.

Таким образом, динамика основных макроэкономических показателей, определяющие условия функционирования рынка недвижимости в 2016 году, была противоречивой. Главный индикатор роста экономики – ВВП - продолжал снижение, но острая фаза кризиса закончилась весной, и с середины года началось восстановление. Однако, главный драйвер рынка недвижимости – доходы населения продолжают снижаться растущими темпами.

Основные индикаторы рынка жилой недвижимости также вели себя противоречиво. Объемы поглощения в Москве, где на рынок уже вышел отложенный в предшествующий год спрос, резко выросли не только относительно провального 2015, но даже относительно 2014 года. В других городах наметился рост спроса и поглощения в отдельных сегментах рынка. Цены предложения жилой недвижимости в большинстве городов России все еще снижаются, но уменьшающимися темпами, и растет число городов, где цены стабилизировались.

На основе анализа проводимых Росстатом в ежеквартальном режиме опросов руководителей 6,5 тыс. подрядных организаций специалисты ЦКИ ИСИЭЗ НИУ ВШЭ пришли к выводу о том, что в 2016 году наблюдалось дальнейшее ухудшение состояния делового климата в строительной отрасли. В первую очередь об этом свидетельствует продолжающееся снижение значения основного результирующего индикатора исследования — сезонно скорректированного индекса предпринимательской уверенности (ИПУ) в строительстве(рис. 23).

Источник: ЦКИ ИСИЭЗ НИУ ВШЭ

Рис. 23. Динамика индекса предпринимательской уверенности в строительстве

В целом рынок жилой недвижимости городов России закончил острую стадию кризиса и приближается к стабилизации. Однако быстрого окончания вялотекущего кризиса не предвидится.

Прогноз развития рынка жилой недвижимости Москвы до 2020 года

При подготовке исходных данных макроэкономического характера для моделирования и прогнозирования развития рынка жилой недвижимости использовались следующие предпосылки:

- общетеоретические – начавшийся в 2013-2015 году структурный кризис является составной частью 30-летнего цикла развития экономики России, его продолжительность оценивается в 7-8 лет;

- эмпирические – консенсус-прогноз роста экономики России до 2020 года не обещает ее быстрого восстановления.

Так, в базовом варианте трехлетнего правительственного прогноза предусмотрен уровень нефтяных цен 40 $/баррель, курс доллара 60-65 руб./$, рост ВВП в 2017 году на 0,8-1,0%, в 2018 1,5-1,6%, в 2018 году и далее – на 2%. С этим согласны основные макроэкономические центры в России и за рубежом. Именно такие данные заложены в модель (рис. 24).

|

Источник: данные – Росстат, прогноз - ООО «Стерникс Консалтинг»

Рис. 24

В настоящее время в результате снижения темпов роста мировой экономики и соглашения ОПЕК-Россия о снижении объемов добычи нефти избыточное предложение на рынке упало, цена нефти подросла до 50-55 $/баррель; политические процессы в США и Европе (избрание Д. Трампа президентом США, усиление правых партий в странах Европы) могут способствовать отмене санкций. Все это улучшает валютно-финансовое положение в России, укрепляет бюджет, приводит к росту инвестиций, и в целом положительно влияет на рост ВВП. Однако, по признанию президента, основные проблемы в экономике – внутренние, структурные, и они еще не преодолены. Разрабатываемый группой Кудрина план мероприятий по ускорению роста ВВП до 4% пока не опубликован, и в расчете прогноза на 2017-2020 годы для рынка недвижимости они оставлены за скобками.

Что касается основного драйвера рынка недвижимости – темпов роста доходов населения, то после его падения более чем на 10% правительство надеется на то, что в 2017 года темп снижения уменьшится, а с 2018 начнется его повышение. Однако, предпосылки к такому развитию событий не просматриваются – можно ожидать, что после окончания электорального президентского цикла будут приняты ряд непопулярных мер, способствующих повышению темпов роста экономики, но оказывающих негативное влияние на рост доходов населения. Вследствие этого нами принят экспертный прогноз темпов снижения реальных располагаемых доходов населения в 2017 году на 4,0%, в 2018 году и далее – на 3,0% (рис. 24). С учетом прогнозируемой ЦБ РФ инфляции в 2017 году около 5,0% и далее 4,0%, прирост номинальных доходов населения составит в 2017-2020 году 0,8-0,9%. Эти показатели использованы в качестве исходных данных при расчете прогноза для рынка недвижимости.

На рис. 25 показана динамика и прогноз средних удельных цен предложения жилой недвижимости на первичном рынке Москвы. Для наглядности приведены помесячные данные с декабря 2013 до декабря 2016 года. Видно, что скачок цен в конце 2014 года, вызванный макроэкономическим шоком, в последующем сменился снижением, которое определялось фундаментальным фактором падения доходов населения. В результате фактические цены в конце 2015 и 2016 года совпали с прогнозом от июня 2014 года. Расчет показал, что в последующим годы средняя цена на рынке будет снижаться с небольшим темпом 5-7% в год.

Источник: факт – Комитет по аналитике МАР, прогноз - ООО «Стерникс Консалтинг»

Рис. 25

Механизм формирования цен поясняется графиками рис. 26-2.

Видно, что предложение на рынке в период строительного бума 2014 года росло, но с января 2015 года, в условиях ажиотажного спроса, произошло вымывание предложения, и одновременно, в связи с начавшимся кризисом, застройщики приостановили вывод на рынок новых объектов, что в целом снизило объем предложения. С лета, в связи с сокращением продаж, объем нераспроданного предложения начал расти, и концу 2016 года достиг рекордных значений.

Объем предъявленного спроса превышал объем предложения в начале 2013 года (под влиянием политического шока – Крым, санкции и контрсанкции), в конце 2014 – начале 2015 года (макроэкономический шок), но в течение 2015 года спрос снижался. В 2016 году спрос стремительно рос и к концу года достиг рекордных значений – на рынок в условиях макроэкономической стабилизации вышел отложенный спрос. Однако, объем спроса остается меньше объема предложения.

На этом фоне цены на рынке, которые в конце 2014 года взлетели, далее при отрицательном соотношении спрос/предложение снижались и продолжают снижаться.

Источник: Комитет по аналитике МАР, ООО «Стерникс Консалтинг»

Рис. 26

Расчет показал, что объем спроса и поглощения при прогнозируемом снижении доходов населения будет до 2020 года будет снижаться на 3-5% в год (рис. 26).

Объем предложения также будет снижаться с темпом 10-15% в год и оставаться выше объема спроса. Объем предложения формируется из накопленного нераспроданного предложения плюс объем нового предложения (приблизительно равного объему нового коммерческого строительства) и минус объем поглощения. Прогнозируется снижение объемов строительства и ввода жилья в связи со снижением доходности девелопмента по причине снижения объема поглощения и цен (рис. 27-29).

Вследствие этого цены будут снижаться с темпом 3-4% в год (рис. 27).

Источник: факт – Комитет по аналитике МАР, прогноз – ООО «Стерникс Консалтинг»

Рис. 27

Источник: ООО «Стерникс консалтинг»

Рис. 28

|

Источник: ООО «Стерникс консалтинг»

Рис. 29

Результирующий прогноз соотношения среднемесячного объема спроса и предложения, определяющего динамику цен на рынке, показан на рис. 30.

Источник: факт – Комитет по аналитике МАР, прогноз - ООО «Стерникс Консалтинг»

Рис. 30

На вторичном рынке динамика цен после взлета в начале 2015 года также подчинялась влиянию фундаментального фактора – падению доходов населения, и фактические данные в декабре 2015 и 2016 годов совпали с прогнозом от июня 2014 года. Расчет прогноза от июня 2016 года показал, что в дальнейшем цены будут снижаться с темпом 8-9% в год (рис. 31).

Источник: факт – Комитет по аналитике МАР, прогноз - ООО «Стерникс Консалтинг»

Рис. 31

Механизм ценообразования на вторичном рынке иллюстрируется графиком рис. 32.

Объем выставленного продавцами предложения, выросший в 2014 году на фоне повышения цен, в 2015-2016 годах продолжал расти уже вследствие уменьшения объема поглощения. Объем спроса был в основном ниже объема предложения. Лишь в декабре 2016 года произошла инверсия, и пока неясно, изменит ли это тренд. На этом фоне цены в основном снижались,

Источник: Комитет по аналитике МАР, ООО «Стерникс Консалтинг»

Рис. 32

На рис. 33 показан прогноз

среднемесячного объема предъявленного спроса и предложения, а на рис. 34 –

суммарного годового объема поглощения и месячных цен в декабре на вторичном

рынке жилой недвижимости Москвы. Видно, что после обвала спроса в 2015 году он

продолжает снижаться и остается ниже предложения. Снижается и объем поглощения

и цены (рис. 35).

Источник: факт – Комитет по аналитике МАР, прогноз - ООО «Стерникс Консалтинг»

Рис. 33

Источник: факт – Росреестр, Комитет по аналитике МАР, прогноз - ООО «Стерникс Консалтинг»

Рис. 34

На первичном рынке жилой недвижимости Московской области объем поглощения в 2016 году оказался ниже прогноза на 9,5%, и в дальнейшем по прогнозу он будет снижаться с темпом 4-5% в год. Цена в декабре оказалась выше прогноза (на 5,0%), и в дальнейшем прогнозируется ее снижение с темпом 3-4% в год (рис. 35).

Источник: факт – Росреестр, Комитет по аналитике МАР, прогноз - ООО «Стерникс Консалтинг»

Рис. 35

На вторичном рынке объем поглощения в 2016 году оказался чуть ниже прогноза (на 1,2%), и в дальнейшем по прогнозу он будет снижаться с темпом 4-5% в год (рис. 36). Цена в декабре оказалась ниже прогноза (на 2,4%), и в дальнейшем прогнозируется ее снижение с темпом 3-4% в год.

Источник: факт – Росреестр, Комитет по аналитике МАР, прогноз - ООО «Стерникс Консалтинг»

Рис. 36

Таким образом, прогнозируется до 2020 года включительно продолжение рецессии на рынке жилой недвижимости Московского региона со снижением основных индикаторов, но без существенного падения.

В других городах можно ожидать как более существенные темпы падения объемов поглощения, цен, объемов строительства и ввода жилья, так и стабильное развитие и даже небольшое повышение показателей.

Оценка априорной погрешности прогноза по отдельным показателям – не выше +/-5%.

Риски прогноза:

- рост цен на нефть, отмена санкций, повышение доходов населения и рост цен на жилье. Отказ от реформирования экономики до следующего обвала нефтяных цен (вероятность 5%);

- изменение финансово-экономической политики, отказ от таргетирования инфляции, накачка экономики деньгами, рост доходов населения, гиперинфляция и рост цен на жилье (вероятность 2%);

- новый обвал цен на нефть, курса рубля к доллару и вторая волна кризиса на рынке недвижимости (вероятность 2%).

Суммарная вероятность реализации рисков и неосуществления прогноза, т.е. выхода за пределы априорной погрешности – не более 7%.

Г.М. Стерник, С.Г. Стерник, О.Ю. Витязева

5.02.17.