Библиотека

Обзор рынка коммерческой недвижимости г.Владивостока, 3 кв. 2009  (Дымченко С.Н., Фоменко А.А. (ООО "ИНДУСТРИЯ-Р", г.Владивосток))

(Дымченко С.Н., Фоменко А.А. (ООО "ИНДУСТРИЯ-Р", г.Владивосток))

Оглавление

АРЕНДА КОММЕРЧЕСКОЙ НЕДВИЖИМОСТИ

Изменение средней ставки аренды в Офисных зданиях и Торговых центрах

Рисунок 13. Среднее значение ставки аренды в офисных зданиях, г.Владивосток

Рисунок 14. Среднее значение ставки аренды в торговых центрах, г.Владивосток

Таблица 5. Распределение офисных центров по классам и зонам

Таблица 6. Средняя ставка аренды по классам и зонам (руб./кв.м. в месяц)

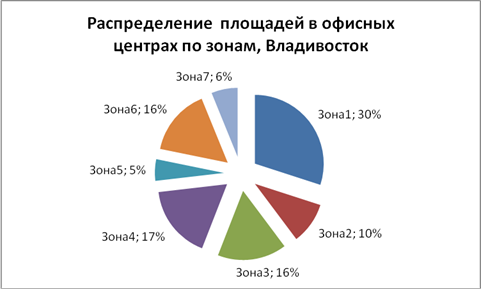

Рисунок 15. Распределение площадей в офисных центрах по зонам Владивостока

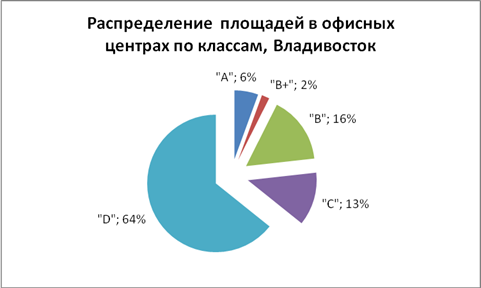

Рисунок 16. Распределение площадей в офисных центрах по классам

Таблица 7. Ставки аренды в офисных зданиях (руб./кв.м./месяц)

Таблица 8. Строящиеся офисные здания

Таблица 9. Распределение торговых центров по классам и зонам

Таблица 10. Средняя ставка аренды по классам и зонам (руб./кв.м. в месяц)

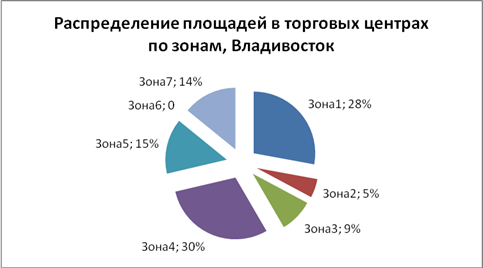

Рисунок 17. Распределение площадей в торговых центрах по зонам, Владивосток

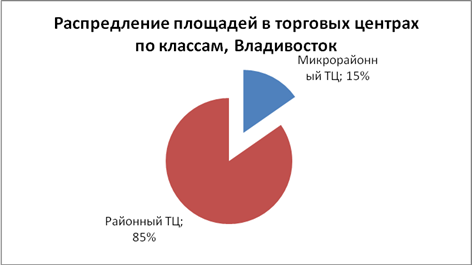

Рисунок 18. Распределение площадей в торговых центрах по классам

Таблица 11. Ставки аренды в торговых центрах (руб./кв.м./месяц)

Таблица 12. Строящиеся торговые центры

Таблица 13. Диапазон ставок аренды на складские помещения (руб./кв.м./месяц)

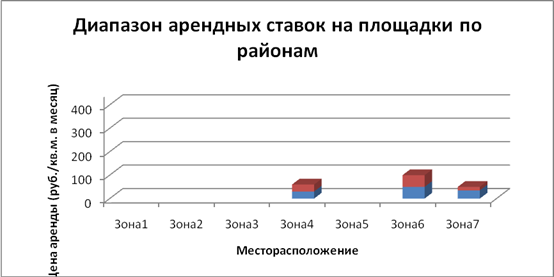

Рисунок 19. Диапазон арендных ставок на открытые складские площадки по зонам

Рисунок 20. Диапазон арендных ставок на складские помещения ангарного типа по зонам

Рисунок 21. Диапазон арендных ставок на складские помещения капитального типа по зонам

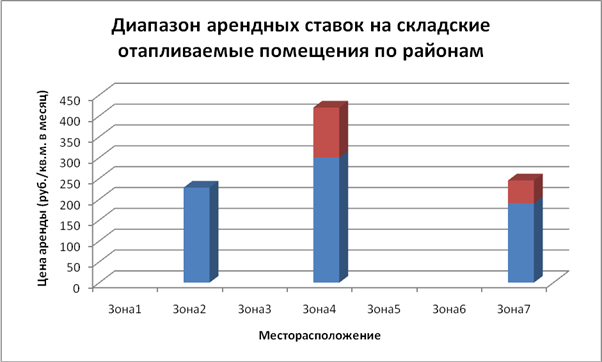

Рисунок 22. Диапазон арендных ставок на складские отапливаемые помещения по районам

ПРОДАЖА КОММЕРЧЕСКОЙ НЕДВИЖИМОСТИ

Таблица 14. Цены на офисные помещения до 100 кв.м. по зонам

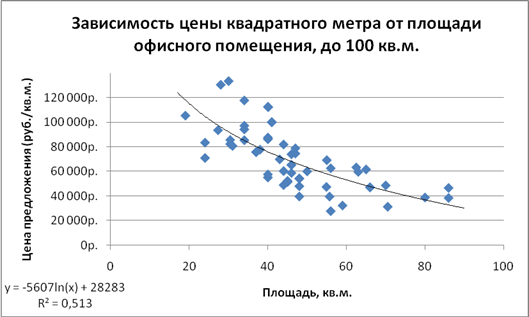

Рисунок 23. График зависимости цены квадратного метра от площади офисного помещения (до 100 кв.м.)

Таблица 15. Цены на офисные помещения от 100 до 250 кв.м. по зонам

Таблица 16. Цены на офисные помещения свыше 250 кв.м. по зонам

Таблица 17. Цены на квартиры под офис по зонам

Таблица 18. Цены на отдельно стоящие здания офисного назначения по зонам

Таблица 19. Цены на торговые помещения до 100 кв.м. по зонам

Таблица 20. Цены на торговые помещения от 100 до 250 кв.м. по зонам

Таблица 21. Цены на встроенные торговые помещения свыше 250 кв.м. по зонам

Таблица 22. Цены на отдельно стоящие здания (торгового назначения) по зонам

Таблица 23. Цены на складские помещения до 100 кв.м. по зонам

Таблица 24. Цены на складские помещения от 100 до 250 кв.м. по зонам

Таблица 25. Цены на складские помещения свыше 250 кв.м. по зонам

Таблица 26. Цены на отдельно стоящие складские здания

Таблица 27. Цены на производственные помещения по зонам

Таблица 28. Цены на производственные здания по зонам

Таблица 29. Цены на производственные комплексы по зонам

Таблица 30. Цены на помещения в новостройках по зонам

Таблица 31. Цены на бизнес проекты по зонам

Цены на земельные участки во Владивостоке под Индивидуальное Жилищное Строительство (ИЖС)

Таблица 32. Цены на земельные участки под индивидуальное жилищное строительство по зонам (руб./сот.)

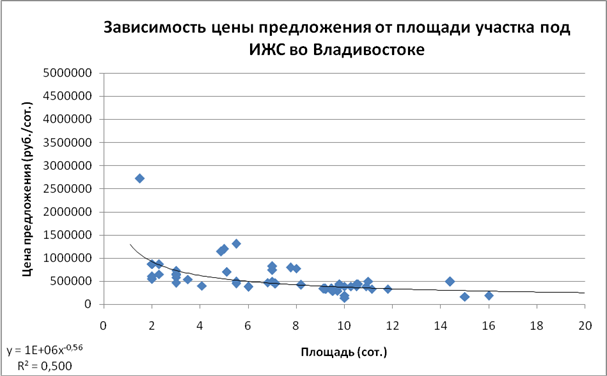

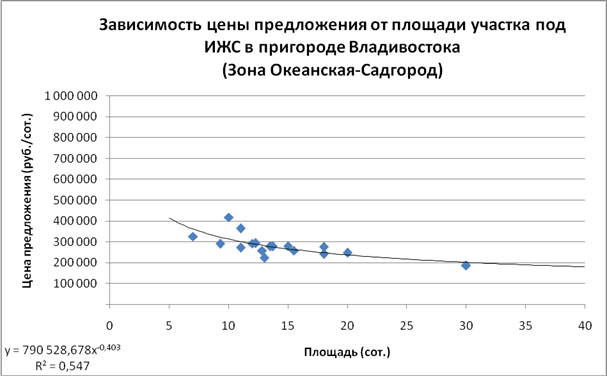

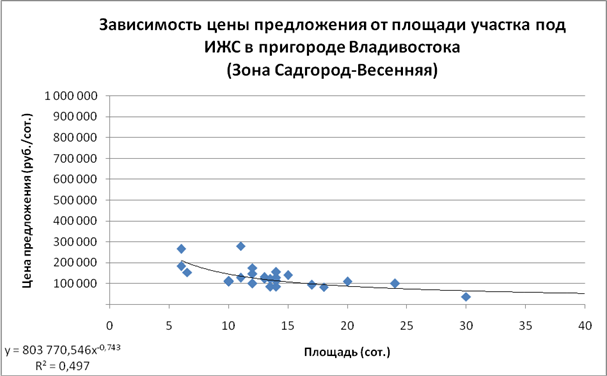

Рисунок 29. Зависимость цены предложения от площади участка под ИЖС во Владивостоке

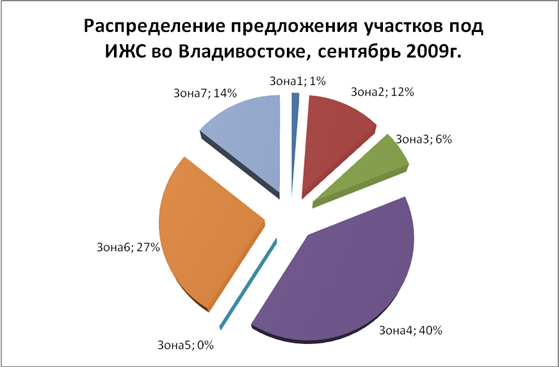

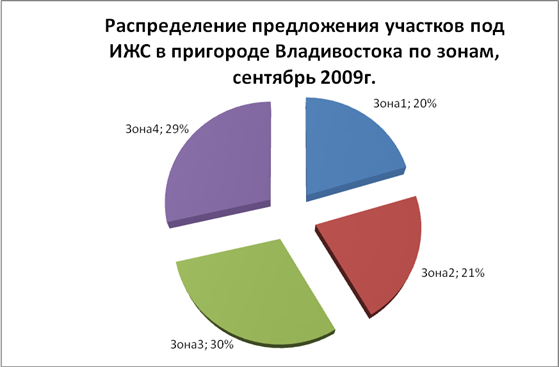

Рисунок 30. Распределение предложения участков под ИЖС во Владивостоке по зонам, сентябрь 2009г.

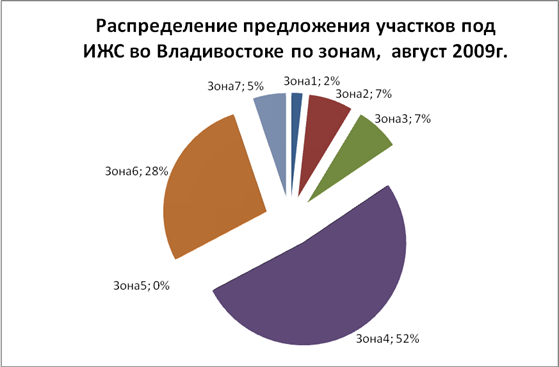

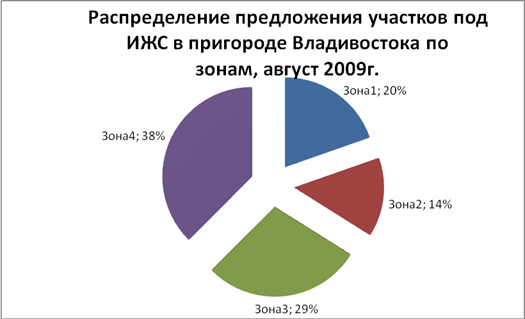

Рисунок 31. Распределение предложения участков под ИЖС во Владивостоке по зонам, август 2009г.

Цены на земельные участки во Владивостоке под Коммерческие цели

Таблица 33. Цены на земельные участки под коммерческие цели по зонам (руб./сот.)

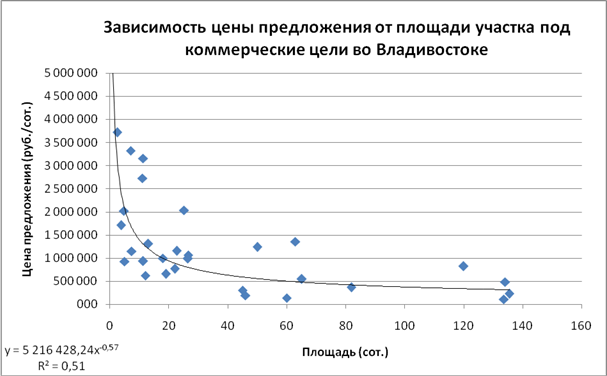

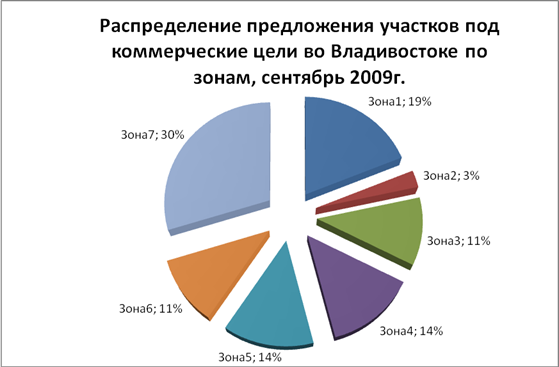

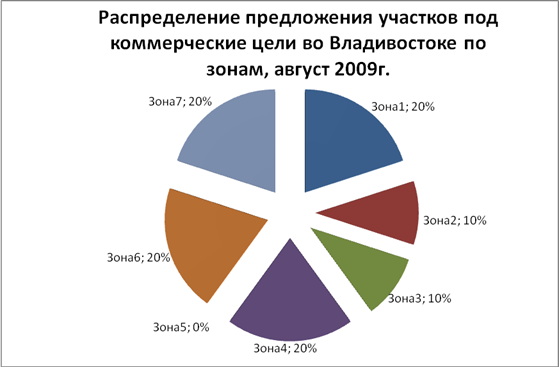

Рисунок 32. Зависимость цены предложения от площади участка под коммерческие цели во Владивостоке

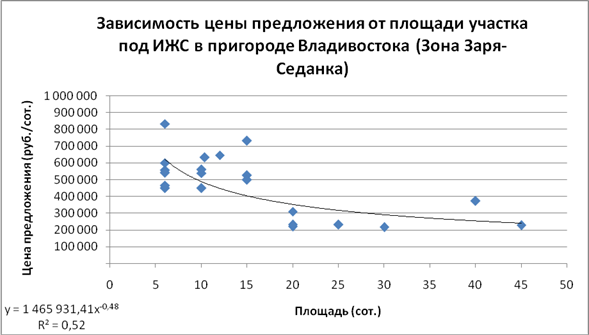

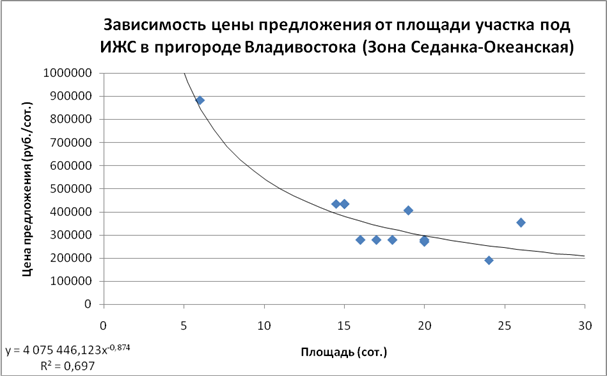

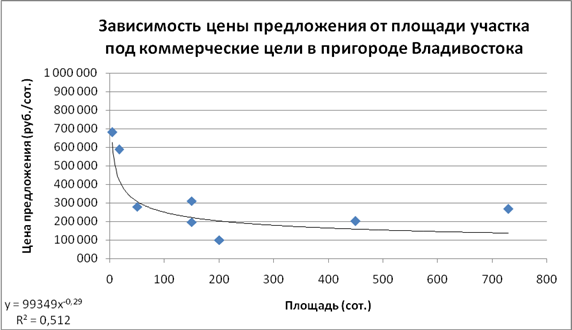

Цены на земельные участки в Пригороде Владивостока

Таблица 34. Цены на земельные участки под индивидуальное жилищное строительство по зонам (руб./сот.)

Таблица 35. Цены на земельные участки под коммерческие цели по зонам (руб./сот.)

Демографическая ситуация в регионе.

Рисунок 1. Динамика численности населения во Владивостоке

Рисунок 2 Динамика инфляции на Потребительском рынке в Приморском крае

Рисунок 3. Динамика инвестиций в основной капитал во Владивостоке

Объем работ по виду деятельности «Строительство»

Рисунок 4. Динамика объёма ввода в действие жилья в г.Владивостоке, тыс.кв.м. общей площади

Потребительский рынок товаров и услуг

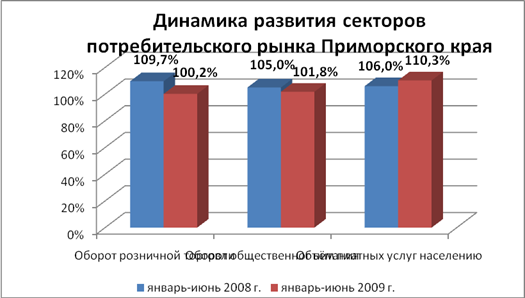

Рисунок 5. Динамика развития секторов потребительского рынка Приморского края

Рисунок 6. Динамика оборота розничной торговли во Владивостоке, млрд.руб.

Рисунок 7. Структура платных услуг, оказанных населению Владивостока

Внешнеэкономическая деятельность

Таблица 4. Структура экспорта и импорта в Приморском крае, в процентах

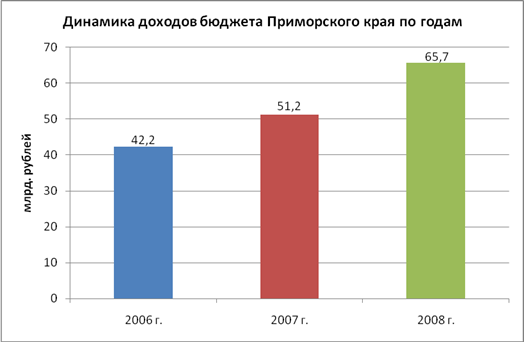

Рисунок 8. Динамика доходов бюджета Приморского края, млрд. рублей

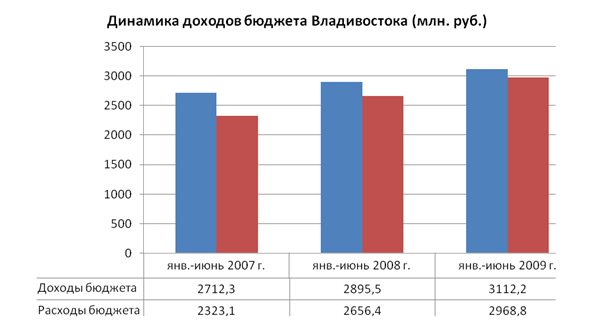

Рисунок 9. Динамика доходов бюджета г.Владивосток

Рисунок 10. Структура расходов бюджета г. Владивостока, в %

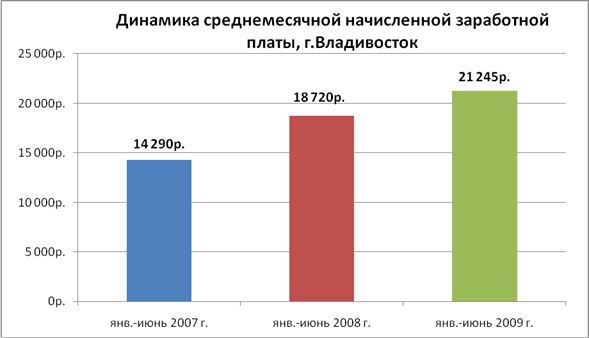

Уровень жизни населения. Рынок Труда

Рисунок 11. Динамика среднемесячной начисленной заработной платы в г. Владивостоке

Рисунок 12. Уровень населения занятого в экономике (Владивосток)

Выводы по разделу «Обзор социально-экономического положения Владивостока и Приморского края»

Зоны деления города Владивостока

Зоны деления пригорода Владивостока

Классификация торговых центров

ВВЕДЕНИЕ

В третьем квартале 2009 года продолжается снижение цен на рынке коммерческой недвижимости Владивостока. Средняя ставка аренды в Офисных и Торговых центрах достигли уровня двухлетней данности (2007 г.) и составили соответственно:

· Торговые центры – 1288 р/кВ.м./месяц (99,6% от уровня 4кв – 2007 года)

· Офисные здания – 728 р/кВ.м./месяц (88,6% от уровня 4кв – 2007 года)

Максимальная арендная ставка в Офисных зданиях зафиксирована на уровне 1700 р/кВ.м (Офисный центр Fresh Plaza). Максимальная ставка во 2кв была в Отеле «Хендэ» (2478 р/кВ.м.), сейчас она снижена до 1500 р/кВ.м./месяц (на 40% ниже уровня 2кв). В аренду предлагается большое количество офисных площадей и если взять офисные здания класса В, С.D (96,9% рынка) то ставки аренды в них от 550-920 р/кВ.м./месяц.

Около 40% офисных площадей предлагается в аренду в Центральной части города (Зоны 1,2), далее с 17% идет «2-ая речка-Столетие-БАМ» (Зона 4) и замыкают тройку с 16% «Эгершельд» и «1-ая Речка-Некрасовская» (Зона 6,3 соответственно). Более половины офисных зданий во Владивостоке соответствуют классу D (64%)[1].

В 3 кв 2009 года введены в строй Торговый центр «Галлерея» (пр. Океанский, 69) и Торговый центр «Zenit» (пр. 100-лет Владивостоку, 40а).

Максимальная Ставка аренды зафиксирована в Торговом Центре «Луговая» (2750 р/кВ.м./месяц).

Все торговые центры Владивостока разделены на классы «Окружной торговый центр» (ОТЦ), «Районный торговый центр»(РТЦ) и «Микрорайонный торговый центр» (МРТЦ) [2]. Из наблюдаемых 33 Торговых центров 8 отнесены к «ОТЦ», 10 к «РТЦ» и 15 к «МРТЦ», при этом 85% площадей расположены в Районных торговых центрах. Что касается распределение площадей в Торговых центрах по Зонам то здесь как и для Офисных зданий лидером является Центр Владивостока (Зона 1,2) 33% и на втором месте «2-ая речка-Столетие-БАМ» (Зона 4) с 30%,

Практически не изменились ставки аренды на складские площади. На склады ангарного типа ставка до 200 р/кВ.м./месяц, на склады капитальные – до 450 р/кВ.м./месяц. Наибольшее скопление разнообразных по типу складских площадей, начиная от открытых площадок и заканчивая теплыми капитальными складами, наблюдается в районе «2-ая речка-Столетие-БАМ» (Зона 4).

Цена предложения по продаже офисных помещений в среднем по Владивостоку составила

до 100 кв.м. - 65 251 р/кВ.м., 100-250 кв.м. – 5949 р/кВ.м., свыше 250 кв.м. – 43 358 р/кВ.м. Цены по зонам города см. Таблицы 14,16,17 (стр. 32).

Средняя цена предложения по продаже отдельно стоящих офисных зданий составила 64 327 р/кВ.м.

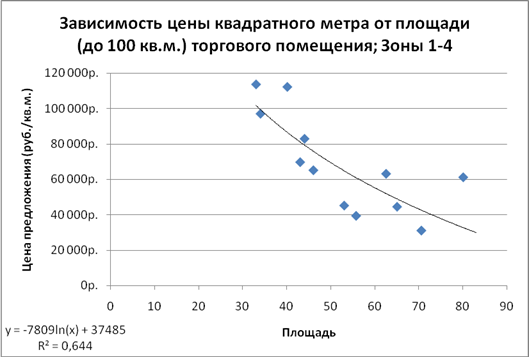

Цена предложения по продаже торговых помещений в среднем по Владивостоку составила

до 100 кв.м. - 65 205 р/кВ.м., 100-250 кв.м. – 62 945 р/кВ.м., свыше 250 кв.м. – 55 377 р/кВ.м. Цены по зонам города см. Таблицы 19-21 (стр. 31).

Произошло снижение цен по продаже земельных участков под ИЖС по всем зонам Владивостока от -4,7 до -14,3 % (в зоне 1 на продажу выставлен один земельный участок по цене более чем $200 тыс./сотка)

АРЕНДА КОММЕРЧЕСКОЙ НЕДВИЖИМОСТИ

Изменение средней ставки аренды в Офисных зданиях и Торговых центрах

Средняя ставка аренды в Офисных зданиях и Торговых центрах (универсальных) достигла уровня 2007 года. Средняя ставка аренды в офисных зданиях снизилась на 11,4% от уровня 4 кв 2007 года и составили 782 р/кВ.м., а ставка аренды в торговых центрах снизилась на 0,43% от уровня 4 кв 2007 года и составила 1288 р/кв.м.

Сохраняется тенденция к уменьшению ставки аренды.

Все здания в г. Владивостоке делятся на 5 классов А, В+, В, С и D [3] и 7 зон.

Зоны деления Владивостока.

Зона1 – Исторический центр (от Алеутской до Лазо).

Зона2 – Светланская (от Лазо до Гайдамака).

Зона3 – 1-я Речка, Некрасовская.

Зона4 – 2-я Речка, Столетие, БАМ.

Зона5 – Спортивная, 3-я Рабочая, Мингородок.

Зона6 – Эгершельд.

Зона7 – 64 мкр., 71 мкр., Тихая, Борисенко, Трудовая, Чуркин, Змеинка, Снеговая.

Таблица 1. Распределение офисных центров по классам и зонам

|

Класс |

Зона1 |

Зона2 |

Зона3 |

Зона4 |

Зона5 |

Зона6 |

Зона7 |

Всего |

|

A |

1 |

1 |

||||||

|

B+ |

2 |

2 |

||||||

|

B |

4 |

1 |

2 |

4 |

11 |

|||

|

C |

5 |

2 |

3 |

2 |

2 |

3 |

17 |

|

|

D |

13 |

9 |

9 |

17 |

5 |

7 |

5 |

65 |

|

Всего |

23 |

11 |

15 |

21 |

7 |

14 |

5 |

96 |

Таблица 2. Средняя ставка аренды по классам и зонам (руб./кв.м. в месяц)

|

Класс |

Зона1 |

Зона2 |

Зона3 |

Зона4 |

Зона5 |

Зона6 |

Зона7 |

|

A |

1700 |

||||||

|

B+ |

1560 |

||||||

|

B |

920 |

820 |

800 |

830 |

|||

|

C |

710 |

770 |

860 |

850 |

760 |

||

|

D |

630 |

600 |

610 |

520 |

650 |

550 |

Рисунок 15. Распределение площадей в офисных центрах по зонам Владивостока

Рисунок 16. Распределение площадей в офисных центрах по классам

Таблица 7. Ставки аренды в офисных зданиях (руб./кв.м./месяц)

Ставки аренды в Офисных зданиях практически не зависят от этажа, на котором размещается помещение. Ставки включают коммунальные платежи и не учитывают оплату телефона и Интернета.

|

Адрес |

Класс |

Цена аренды в месяц (руб./кв.м.) |

Примечания |

|

Океанский пр-т, 19 ("Fresh Plaza") |

A |

1700 |

с НДС, без к/п |

|

пр-т Красного Знамени, 42 |

B+ |

1600 |

с к/п |

|

Красного Знамени, 5А ("Игнат") |

B+ |

1520 |

с к/п; без уборки |

|

Верхнепортовая, 46 |

B |

1000 |

с НДС и к/п |

|

Семеновская, 29 (Отель "Хёндэ") |

B |

1500 |

с НДС и к/п |

|

Мордовцева, 6 |

B |

- |

|

|

1-ая Морская, 9 |

B |

900 |

с к/п |

|

Уборевича, 5А |

B |

550-900 |

без НДС |

|

Пограничная, 15В |

B |

550 |

|

|

100-лет Владивостока, 40А |

B |

800 |

|

|

Океанский пр-т, 131в |

B |

820 |

|

|

Стрельникова, 3Б |

B |

750 |

с к/п |

|

Стрельникова, 7 |

B |

650-700 |

|

|

Русская, 9Б ("Antenna building") |

B |

800 |

с к/п, кроме эл-ва |

|

Океанский пр-т, 69 |

C |

900 |

с к/п |

|

Суханова, 3А |

C |

700 |

с к/п |

|

Верхнепортовая, 38 (FESCO-Hall) |

C |

||

|

Крылова, 10 |

C |

800 |

с к/п |

|

Пушкинская, 109 |

C |

650-900 |

|

|

100-лет Владивостока, 103 ("Иллюзион") |

C |

720 |

|

|

100-лет Владивостока, 103 ("Акфес-Сейо") |

C |

1000 |

с к/п |

|

Абрекская, 5 |

C |

650 |

с к/п |

|

Верхнепортовая, 1 (Морвокзал) |

C |

||

|

Набережная, 9 ("Амурский Залив") |

C |

400 |

с НДС и к/п |

|

Набережная, 20 ("Экватор") |

C |

||

|

Народный пр-т, 28 ("Рондо") |

C |

945 |

с НДС и к/п |

|

Народный пр-т, 11А ("Станислав") |

C |

750 |

с к/п |

|

Нижнепортовая, 3 |

C |

600-650 |

без НДС, с к/п |

|

Острякова пр-т, 5 |

C |

600 |

с к/п |

|

Крыгина, ("Гавань") |

C |

900 |

с к/п |

|

Океанский, 18 |

C |

1500 |

|

|

Алеутская, 45А (ДСО) |

D |

800 |

|

|

Русская, 17 стр.1 |

D |

600-700 |

|

|

Светланская, 147 (ДКЛ) |

D |

н/д |

|

|

Мельниковская, 101 |

D |

н/д |

|

|

Алеутская, 11 (ПГП) |

D |

550-780 |

|

|

Нерчинская, 10 |

D |

395 |

|

|

Бородинская, 46/50 («Сейген») |

D |

400 |

с к/п |

|

Очаковская, 5 ("Меридиан") |

D |

н/д |

|

|

Русская, 17 стр.2 |

D |

650 |

|

|

Калинина, 42 |

D |

500 |

|

|

Мордовцева, 3 (Крайпотребсоюз) |

D |

н/д |

|

|

Карбышева, 4 (УВД) |

D |

450 |

|

|

Посадская, 20 (ДСК) |

D |

н/д |

|

|

100-лет Владивостока, 57А (ДОСААФ) |

D |

350 |

|

|

Светланская, 165 |

D |

н/д |

|

|

Светланская, 167 |

D |

н/д |

|

|

Комсомольская, 3 |

D |

700 |

с к/п |

|

Комсомольская, 1 |

D |

н/д |

|

|

Союзная, 28 |

D |

450 |

с к/п, без эл-ва |

|

Красного Знамени, 59 |

D |

650-720 |

с к/п |

Таблица 8. Строящиеся офисные здания

|

Адрес |

Класс |

Сдача |

Состояние |

|

Тобольская, 14 |

B+ |

2009 |

Внутренняя и внешняя отделка |

|

Тигровая, 30 |

B |

2009 |

Сдача |

|

Батарейная, 6 |

B |

2009 |

Сдача |

|

Западная, 15 |

B |

2009 |

Сдача |

|

Светланская, 131 |

B |

2009 |

Сдача |

|

Гоголя, 44 |

B |

2009 |

Сдача |

|

Лазо, 6 |

B |

2009 |

Сдача |

|

Запорожская, 77 (Адм) |

B |

2009 |

Сдача |

|

Запорожская, 77 (Башня) |

B |

2009 |

Сдача |

|

Фокина, 20 |

B |

2009 |

Внутренняя отделка |

|

Пушкинская, 38 |

B |

2009 |

Внутренняя и внешняя отделка |

|

Пограничная, 2 |

B |

2009 |

Внутренняя и внешняя отделка |

|

Светланская, 115 |

B |

2009 |

Реконструкция |

|

Бестужева, 24а |

С |

2009 |

Сдача |

|

Океанская, 18 |

C |

2009 |

Реконструкция |

|

Некрасовская, 36А ("Pacific Summit Center") |

B+ |

2010 |

Внутренняя и внешняя отделка |

|

Постышева ("Pacific Summit Plaza") |

B+ |

2010 |

Приостановлен |

|

Пр. Комарова, 24 |

B |

2010 |

10-й этаж |

|

Тигровая, 7 |

B |

2010 |

Внутренняя и внешняя отделка |

|

Тигровая, 23Б ("Оушин-Сити") |

B |

Приостановлен |

|

|

Верхнепортовая, 27-29 |

B |

Приостановлен |

|

|

Дальзаводская, 31 |

B |

Приостановлен |

|

|

пр-т Острякова, 5А |

С |

Готов каркас здания |

|

|

Карла Жигура, 54 |

C |

Готов каркас здания |

|

|

Гоголя, 44а |

B+ |

Проект |

|

|

Чкалова, 20 |

C |

Проект |

|

|

пр-т 100 лет Владивостоку, 64 |

C |

Проект |

Все здания, в которых размещаются Универсальные торговые центры, были разделены на два класса (для г. Владивосток) и 7 зон (см. Приложения)

Классификация Торговых центров была разработана Urban Land Institute (ULI), переведена и адаптирована для применения в современных условиях развития розничной торговли в России группой экспертов под руководством Елены Флоринской.

Таблица 9. Распределение торговых центров по классам и зонам

|

Класс |

Зона1 |

Зона2 |

Зона3 |

Зона4 |

Зона5 |

Зона6 |

Зона7 |

Всего |

|

Микрорайонный ТЦ |

7 |

2 |

1 |

5 |

15 |

|||

|

Районный ТЦ |

4 |

1 |

1 |

7 |

3 |

2 |

18 |

|

|

Всего |

11 |

1 |

3 |

8 |

8 |

2 |

33 |

Таблица 10. Средняя ставка аренды по классам и зонам (руб./кв.м. в месяц)

|

Класс |

Зона1 |

Зона2 |

Зона3 |

Зона4 |

Зона5 |

Зона6 |

Зона7 |

|

Микрорайонный ТЦ |

1000 |

850 |

|||||

|

Районный ТЦ |

1340 |

1050 |

1900 |

1480 |

1100 |

Рисунок 17. Распределение площадей в торговых центрах по зонам, Владивосток

Рисунок 18. Распределение площадей в торговых центрах по классам

Таблица 11. Ставки аренды в торговых центрах (руб./кв.м./месяц)

Ставка аренды в Торговых центрах в сторону увеличения зависит от этажа, на котором расположено помещение и местоположения по отношению к проходным местам. Как правило, ставка аренды включает все коммунальные платежи.

|

Название |

Адрес |

Класс[4] |

Ставка аренды |

|

МАКСИМ |

пр-т 100-летия Владивостока, 57/г |

Окружной ТЦ |

1800 |

|

Зеленый остров |

Калинина, 275 |

Окружной ТЦ |

1190-1600 |

|

Универбыт |

Русская, 46 |

Окружной ТЦ |

|

|

Гранд |

Русская, 46 |

Окружной ТЦ |

1100 |

|

Планета |

Русская, 46 |

Окружной ТЦ |

1620-1890 |

|

Клевер хаус |

Семеновская, 15 |

Окружной ТЦ |

- |

|

Игнат |

Комсомольская, 13 |

Окружной ТЦ |

1800-2000 |

|

Искра |

пр-т 100 лет Владивостоку, 42/а |

Районный ТЦ |

1700-2000 |

|

Китай-город |

Выселковая, 39 |

Окружной ТЦ |

|

|

ГУМ |

Светланская, 35 |

Районный ТЦ |

800 |

|

Центральный |

Светланская, 29 |

Районный ТЦ |

1000-1700-2300 |

|

Золотой рог |

Светланская, 13 |

Районный ТЦ |

850 |

|

От и До |

Луговая, 22 |

Районный ТЦ |

500 |

|

Бачурин |

Баляева, 35 |

Районный ТЦ |

620 |

|

Луговая |

Луговая, 21 |

Районный ТЦ |

1200-2550-2750 |

|

Авангард |

Светланская, 106 |

Районный ТЦ |

700-1400 |

|

Zenith |

пр-т 100 лет Владивостоку, 40а |

Районный ТЦ |

700-900-1000 |

|

Орион |

Русская, 19В |

Районный ТЦ |

1500 |

|

Зеленые кирпичики |

Светланская, 23 |

Микрорайонный ТЦ |

- |

|

Алеутский |

Алеутская, 25/27 |

Микрорайонный ТЦ |

1400-1700 |

|

Галерея |

Океанский пр-т, 69 |

Микрорайонный ТЦ |

1000 |

|

Торговый манеж |

Корабельная Набережная, 1 |

Микрорайонный ТЦ |

- |

|

Голубиная падь |

Гоголя, 39/а |

Микрорайонный ТЦ |

750-1250 |

|

Семеновский пассаж |

Океанский пр-т, 9/11 |

Микрорайонный ТЦ |

|

|

Славянский |

Шилкинская, 10/а |

Микрорайонный ТЦ |

|

|

Гермес |

Народный пр-т, 11/б |

Микрорайонный ТЦ |

|

|

Союз |

Волгоградская, 7/а |

Микрорайонный ТЦ |

850 |

|

Изумруд плаза |

пр-т Океанский 16 |

Микрорайонный ТЦ |

1800 |

|

Рондо |

Народный пр-т, 28 |

Микрорайонный ТЦ |

1050 |

|

Родина |

Семеновская, 12 |

Микрорайонный ТЦ |

1500 |

|

Ориент |

Фадеева,3 |

Микрорайонный ТЦ |

|

|

Станислав |

Народный пр-т, 11/а |

Микрорайонный ТЦ |

|

|

Морвокзал |

Верхнепортовая, 1 |

Микрорайонный ТЦ |

Таблица 13. Диапазон ставок аренды на складские помещения (руб./кв.м./месяц)

|

Тип |

Зона1 |

Зона2 |

Зона3 |

Зона4 |

Зона5 |

Зона6 |

Зона7 |

|

Открытая складская площадка |

30-60 |

50-100 |

33-50 |

||||

|

Ангар |

200 |

180-200 |

|||||

|

Капитальный |

160-250 |

250-450 |

200 |

136-400 |

150-190 |

250-333 |

56-200 |

|

Тёплый |

228 |

300-417 |

187-245 |

Рисунок 19. Диапазон арендных ставок на открытые складские площадки по зонам

Рисунок 20. Диапазон арендных ставок на складские помещения ангарного типа по зонам

Рисунок 21. Диапазон арендных ставок на складские помещения капитального типа по зонам

Рисунок 22. Диапазон арендных ставок на складские отапливаемые помещения по районам

ПРОДАЖА КОММЕРЧЕСКОЙ НЕДВИЖИМОСТИ

Таблица 14. Цены на офисные помещения до 100 кв.м. по зонам

|

Зона |

мин. |

макс. |

сред. кв.м. |

% |

|

Зона 1 |

39 497 |

112 500 |

75 839 |

-11,8% |

|

Зона 2 |

38 750 |

69 444 |

54 132 |

-5,5% |

|

Зона 3 |

46 512 |

115 323 |

88 144 |

-1,3% |

|

Зона 4 |

32 203 |

80 645 |

56 611 |

-3,6% |

|

Зона 5 |

13 173 |

85 714 |

45 379 |

-11,7% |

|

Зона 6 |

62 500 |

96 250 |

79 375 |

-1,2% |

|

Зона 7 |

38 372 |

77 632 |

57 280 |

13,7% |

Рисунок 23. График зависимости цены квадратного метра от площади офисного помещения (до 100 кв.м.)

Таблица 15. Цены на офисные помещения от 100 до 250 кв.м. по зонам

|

Зона |

мин. |

макс. |

сред. кв.м. |

% |

|

Зона 1 |

49 071 |

103 846 |

73 765 |

-6,8% |

|

Зона 2 |

29 375 |

105 000 |

68 428 |

3,4% |

|

Зона 3 |

32 847 |

68 787 |

53 315 |

-20,4% |

|

Зона 4 |

53 846 |

78 261 |

62 459 |

17,3% |

|

Зона 5 |

43 103 |

68 750 |

54 784 |

11,6% |

|

Зона 6 |

- |

|||

|

Зона 7 |

32 000 |

56 373 |

44 204 |

-0,1% |

Таблица 16. Цены на офисные помещения свыше 250 кв.м. по зонам

|

Зона |

мин. |

макс. |

сред. кв.м. |

% |

|

Зона 1 |

42 445 |

42 445 |

42 445 |

-16,6% |

|

Зона 2 |

61 039 |

73 214 |

68 640 |

-2,4% |

|

Зона 3 |

- |

|||

|

Зона 4 |

- |

|||

|

Зона 5 |

20 667 |

70 923 |

41 678 |

-10,1% |

|

Зона 6 |

- |

|||

|

Зона 7 |

20 667 |

20 667 |

20 667 |

- |

Таблица 17. Цены на квартиры под офис[5] по зонам

|

Зона |

мин. |

макс. |

сред. кв.м. |

% |

|

Зона 1 |

68 333 |

116 129 |

88 778 |

14,9% |

|

Зона 2 |

72 243 |

104 478 |

88 360 |

22,3% |

|

Зона 3 |

63 711 |

82 258 |

72 295 |

-6,6% |

|

Зона 4 |

48 936 |

84 115 |

63 201 |

-1,3% |

|

Зона 5 |

36 061 |

93 617 |

57 001 |

-3,3% |

|

Зона 6 |

48 125 |

82 394 |

65 260 |

6,0% |

|

Зона 7 |

42 553 |

73 846 |

52 703 |

10,5% |

Таблица 18. Цены на отдельно стоящие здания офисного назначения по зонам

|

Зона |

мин. |

макс. |

сред. кв.м. |

% |

|

Зона 1 |

40 351 |

106 452 |

76 919 |

7,4% |

|

Зона 2 |

30 641 |

93 891 |

71 466 |

-7,6% |

|

Зона 3 |

55 310 |

125 608 |

90 459 |

- |

|

Зона 4 |

34 375 |

64 879 |

53 269 |

-11,5% |

|

Зона 5 |

- |

|||

|

Зона 6 |

- |

|||

|

Зона 7 |

29 520 |

-13,5% |

Таблица 19. Цены на торговые помещения до 100 кв.м. по зонам

|

Зона |

мин. |

макс. |

сред. кв.м. |

% |

|

Зона 1 |

39 497 |

113 636 |

85 270 |

8,7% |

|

Зона 2 |

44 615 |

- |

||

|

Зона 3 |

97 059 |

12,3% |

||

|

Зона 4 |

31 206 |

112 219 |

66 387 |

4,4% |

|

Зона 5 |

13 173 |

100 000 |

34 240 |

25,0% |

|

Зона 6 |

57 500 |

96 250 |

76 875 |

- |

|

Зона 7 |

38 824 |

83 077 |

51 989 |

3,2% |

Таблица 20. Цены на торговые помещения от 100 до 250 кв.м. по зонам

|

Зона |

мин. |

макс. |

сред. кв.м. |

% |

|

Зона 1 |

55 357 |

116 667 |

86 012 |

20,3% |

|

Зона 2 |

71 739 |

6,9% |

||

|

Зона 3 |

32 847 |

81 019 |

56 933 |

-10,3% |

|

Зона 4 |

59 615 |

64 655 |

62 135 |

-3,9% |

|

Зона 5 |

42 672 |

66 372 |

53 161 |

- |

|

Зона 6 |

- |

|||

|

Зона 7 |

42 453 |

56 373 |

47 688 |

7,8% |

Таблица 21. Цены на встроенные торговые помещения свыше 250 кв.м. по зонам

|

Зона |

мин. |

макс. |

сред. кв.м. |

% |

|

Зона 1 |

85 952 |

20,0% |

||

|

Зона 2 |

61 039 |

71 667 |

66 353 |

-13,6% |

|

Зона 3 |

60 000 |

- |

||

|

Зона 4 |

26 316 |

75 321 |

50 818 |

-7,9% |

|

Зона 5 |

20 667 |

60 563 |

34 989 |

-15,0% |

|

Зона 6 |

- |

|||

|

Зона 7 |

27 027 |

47 600 |

34 152 |

- |

Таблица 22. Цены на отдельно стоящие здания (торгового назначения) по зонам

|

Зона |

мин. |

макс. |

сред. кв.м. |

% |

|

Зона 1 |

- |

|||

|

Зона 2 |

- |

|||

|

Зона 3 |

- |

|||

|

Зона 4 |

34 375 |

71 235 |

54 635 |

0,0% |

|

Зона 5 |

- |

|||

|

Зона 6 |

- |

|||

|

Зона 7 |

45 045 |

9,9% |

Таблица 23. Цены на складские помещения до 100 кв.м. по зонам

|

Зона |

мин. |

макс. |

сред. кв.м. |

% |

|

Зона 1 |

- |

|||

|

Зона 2 |

- |

|||

|

Зона 3 |

- |

|||

|

Зона 4 |

47 727 |

- |

||

|

Зона 5 |

31 000 |

- |

||

|

Зона 6 |

- |

|||

|

Зона 7 |

- |

Таблица 24. Цены на складские помещения от 100 до 250 кв.м. по зонам

|

Зона |

мин. |

макс. |

сред. кв.м. |

% |

|

Зона 1 |

- |

|||

|

Зона 2 |

- |

|||

|

Зона 3 |

32 847 |

- |

||

|

Зона 4 |

- |

|||

|

Зона 5 |

- |

|||

|

Зона 6 |

- |

|||

|

Зона 7 |

- |

Таблица 25. Цены на складские помещения свыше 250 кв.м. по зонам

|

Зона |

мин. |

макс. |

сред. кв.м. |

% |

|

Зона 1 |

- |

|||

|

Зона 2 |

- |

|||

|

Зона 3 |

32 960 |

-38,0% |

||

|

Зона 4 |

- |

|||

|

Зона 5 |

30 000 |

37,9% |

||

|

Зона 6 |

- |

|||

|

Зона 7 |

- |

Таблица 26. Цены на отдельно стоящие складские здания

|

Зона |

мин. |

макс. |

сред. кв.м. |

% |

|

Зона 1 |

- |

|||

|

Зона 2 |

- |

|||

|

Зона 3 |

- |

|||

|

Зона 4 |

25 861 |

53 125 |

34 389 |

20,4% |

|

Зона 5 |

14 905 |

21 754 |

18 330 |

- |

|

Зона 6 |

- |

|||

|

Зона 7 |

- |

Таблица 27. Цены на производственные помещения по зонам

|

Зона |

мин. |

макс. |

сред. кв.м. |

% |

|

Зона 1 |

- |

|||

|

Зона 2 |

- |

|||

|

Зона 3 |

- |

|||

|

Зона 4 |

- |

|||

|

Зона 5 |

25 614 |

17,7% |

||

|

Зона 6 |

- |

|||

|

Зона 7 |

61 176 |

-11,2% |

Таблица 28. Цены на производственные здания по зонам

|

Зона |

мин. |

макс. |

сред. кв.м. |

% |

|

Зона 1 |

- |

|||

|

Зона 2 |

9 040 |

0,0% |

||

|

Зона 3 |

- |

|||

|

Зона 4 |

17 250 |

64 122 |

34 727 |

46,4% |

|

Зона 5 |

20 667 |

30 286 |

24 236 |

- |

|

Зона 6 |

- |

|||

|

Зона 7 |

15 000 |

52 500 |

28 376 |

- |

Таблица 29. Цены на производственные комплексы по зонам

|

Зона |

мин. |

макс. |

сред. кв.м. |

% |

|

Зона 1 |

- |

|||

|

Зона 2 |

- |

|||

|

Зона 3 |

- |

|||

|

Зона 4 |

3 956 |

12 094 |

7 531 |

6,4% |

|

Зона 5 |

32 808 |

- |

||

|

Зона 6 |

- |

|||

|

Зона 7 |

13 643 |

20 000 |

16 821 |

23,3% |

Таблица 30. Цены на помещения в новостройках по зонам

|

Зона |

Адрес |

Тип |

Площадь |

Состояние |

Цена (руб./кв.м.) |

|

Зона 1 |

Пер. Некрасовский |

помещение |

102 |

без отделки, отдельный вход |

94902 |

|

Пр.Комарова |

помещение |

86 |

58140 |

||

|

Пр.Комарова |

помещение |

131 |

45802 |

||

|

Пер. Некрасовский |

помещение |

110 |

без отделки, отдельный вход |

104545 |

|

|

Зона 2 |

Вс.Сибирцева |

помещение |

112 |

черновая отделка |

70982 |

|

Лазо |

помещение |

304 |

черновая отделка |

89227 |

|

|

Славянская |

помещение |

284 |

с отделкой |

36972 |

|

|

Лазо |

помещение |

319 |

этаж, черновая отделка |

76803 |

|

|

Зона 3 |

Партизанский пр-т |

помещение |

160 |

без отделки, отдельный вход |

82500 |

|

Некрасовская |

помещение |

156 |

без отделки, отдельный вход |

63462 |

|

|

Зона 4 |

Давыдова |

помещение |

120 |

тех. этаж, свободная планировка |

27500 |

|

Зона 7 |

Кипарисовая |

помещение |

42,4 |

сдача 2010 |

50000 |

|

Ватутина |

помещение |

60 |

без отделки, отдельный вход |

46667 |

|

|

Ватутина |

помещение |

52 |

без отделки, отдельный вход |

51923 |

Таблица 31. Цены на бизнес проекты по зонам

|

Зона |

Адрес |

Тип |

Площадь |

Описание |

Цена (руб.) |

|

Зона 1 |

Морская 1-я |

Помещ. |

365 |

под фитнесс-центр |

18550000 |

|

Зона 4 |

Кирова |

Сауна |

125 |

7300000 |

|

|

Бородинская |

Авторемонт |

140 |

5 боксов, подвал, смотровая яма |

3320000 |

|

|

Зона 5 |

Фадеева |

Кафе |

782 |

действующее |

11000000 |

|

Зона 7 |

Калинина |

Здание |

1500 |

под оздоровительно-развлекательный центр |

49500000 |

|

Снеговая |

Цех |

300 |

Действующий кондитерский цех |

49000000 |

Цены на земельные участки во Владивостоке под Индивидуальное Жилищное Строительство (ИЖС)

Таблица 32. Цены на земельные участки под индивидуальное жилищное строительство по зонам (руб./сот.)

|

мин. |

макс. |

сред. сот. |

% изменения |

|

|

Зона 1 |

2 935 714 |

2 935 714 |

2 935 714 |

0,0% |

|

Зона 2 |

485 714 |

2 720 000 |

1 047 771 |

-14,3% |

|

Зона 3 |

- |

|||

|

Зона 4 |

166 667 |

633 333 |

380 962 |

-4,7% |

|

Зона 5 |

- |

|||

|

Зона 6 |

405 405 |

888 889 |

690 283 |

-5,9% |

|

Зона 7 |

139 000 |

742 857 |

368 800 |

-5,8% |

Рисунок 29. Зависимость цены предложения от площади участка под ИЖС[6] во Владивостоке

Рисунок 30. Распределение предложения участков под ИЖС во Владивостоке по зонам, сентябрь 2009г.

Рисунок 31. Распределение предложения участков под ИЖС во Владивостоке по зонам, август 2009г.

Цены на земельные участки во Владивостоке под Коммерческие цели

Таблица 33. Цены на земельные участки под коммерческие цели по зонам (руб./сот.)

|

мин. |

макс. |

сред. сот. |

% изменения |

|

|

Зона 1 |

488 806 |

4 281 768 |

2 468 544 |

35,4% |

|

Зона 2 |

7 168 750 |

7 168 750 |

7 168 750 |

0,0% |

|

Зона 3 |

930 000 |

2 727 273 |

1 759 462 |

29,4% |

|

Зона 4 |

195 950 |

2 037 037 |

993 703 |

-11,0% |

|

Зона 5 |

140 000 |

1 069 831 |

782 990 |

- |

|

Зона 6 |

372 633 |

998 889 |

643 662 |

40,3% |

|

Зона 7 |

3 875 |

1 311 538 |

407 740 |

10,6% |

Рисунок 32. Зависимость цены предложения от площади участка под коммерческие цели во Владивостоке

Цены на земельные участки в Пригороде Владивостока

Таблица 34. Цены на земельные участки под индивидуальное жилищное строительство по зонам (руб./сот.)

|

мин. |

макс. |

сред. сот. |

% изменения |

|

|

Зона 1 |

310 000 |

680 851 |

495 426 |

9,4% |

|

Зона 2 |

279 000 |

588 235 |

433 618 |

-4,0% |

|

Зона 3 |

196 667 |

466 667 |

282 989 |

17,2% |

|

Зона 4 |

162 500 |

309 070 |

235 785 |

10,2% |

Рисунок 39. Распределение предложения участков под ИЖС в пригороде Владивостока по зонам[7], сентябрь 2009г.

Таблица 35. Цены на земельные участки под коммерческие цели по зонам (руб./сот.)

|

мин. |

макс. |

сред. сот. |

% изменения |

|

|

Зона 1 |

112 500 |

833 333 |

433 178 |

- |

|

Зона 2 |

99 200 |

883 333 |

347 560 |

- |

|

Зона 3 |

66 667 |

500 000 |

254 693 |

-17,9% |

|

Зона 4 |

17 000 |

343 333 |

129 874 |

- |

Обзор социально-экономического положения Владивостока и Приморского края за первое полугодие 2009 года[8].

В течение последнего года во Владивостоке отмечена динамика снижения основных показателей экономического и социального развития.

Удельный вес основных показателей развития Владивостока в показателях Приморского края составил:

- 30,48% населения края

- 22,7% инвестиций в основной капитал[9]

- 54,8% оборота розничной торговли

- 49,2% объема платных услуг

- 50,4% оборота общественного питания

- 41,6% объёма работ по виду деятельности «Строительство»[10]

- 33% отгруженных товаров собственного производства, выполненных работ собственными силами крупными и средними организациями

Демографическая ситуация в регионе.

По состоянию на 01.06.09 г. численность постоянного населения Приморского края составляла 1985 тыс. человек. В течение пяти месяцев 2009 года из-за естественной убыли и разницы миграционных потоков значение данного показателя уменьшилось примерно на 2,7 тыс. человек.

Демографические показатели даже при некотором росте рождаемости остаются со знаком «минус». Число умерших превысило число родившихся в 1,3 раза, что примерно соответствует показателю 2008 года (1,28 раза).

Для края в целом по-прежнему характерна миграционная убыль населения, которая за пять месяцев 2009 года составила 295 человек (для сравнения, за 2007г. – 921 тыс. человека). Уменьшение отрицательного миграционного баланса идет за счет увеличения числа прибывших из стран СНГ.

Население Владивостока по оценке на 01.06.09 составляло порядка 605,1 тыс. человек (в том числе городского 578 тыс. чел.). Превышение числа умерших над числом родившихся составило 17%.

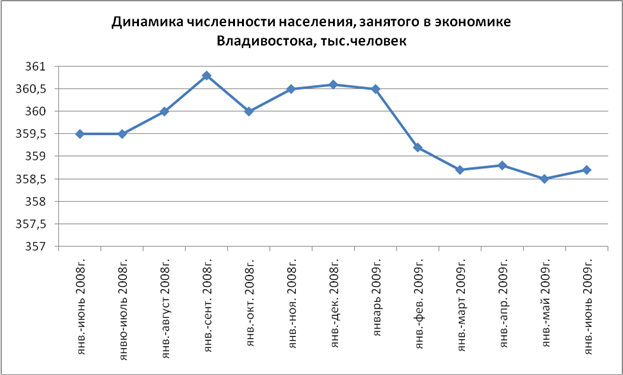

Из совокупного населения столицы края с февраля 2009 года численность граждан занятых в экономике снизилась примерно на 2 тыс. человек и в итоге составила 358,7 тыс. человек. Реально во Владивостоке на протяжении уже более 10 лет фиксируется снижение населения и уменьшение доли населения трудоспособного возраста и моложе.

Рисунок 1. Динамика численности населения во Владивостоке

Прирост валового регионального продукта[11] Приморского края за 2008 год, по оценке, составил 5% (при 5,9% в 2007 году). Рост обеспечен высокой динамикой индекса промышленного производства, сельскохозяйственного производства, услуг связи, транспорта и торговли.

|

I полугодие 2008 г. |

I полугодие 2009 г. |

|

|

Уровень инфляции, к декабрю предыдущего года |

108,9 |

108,0 |

|

Индекс промышленного производства (добывающие и обрабатывающие производства, производства электроэнергии, газа и воды). |

121,8 |

91,6 |

|

Объём сельскохозяйственной продукции |

107,2 |

100,2 |

|

Общий объём услуг транспорта, в текущих ценах |

130,9 |

95,9 |

|

Объём услуг связи |

120,8 |

98,8 |

|

Объём работ по виду деятельности «строительство» |

119,7 |

124,0 |

|

Инвестиции в основной капитал |

108,5 |

220,0 |

|

Реальные располагаемые денежные доходы населения |

102,0 |

106,2 |

|

Реальная заработная плата |

112,5 |

100,8 |

|

Оборот розничной торговли |

109,8 |

100,2 |

|

Объём платных услуг |

107,1 |

110,3 |

|

Экспорт товаров |

97,2 |

67,0 |

|

Импорт товаров |

152,6 |

45,5 |

|

Вид экономической деятельности |

Прирост (+) Снижение (-) |

|

Добывающие и обрабатывающие производства, производство электроэнергии, газа и воды |

-8,4 |

|

Добыча полезных ископаемых, всего: |

+14,9 |

|

Обрабатывающие производства, всего: |

-13,8 |

|

- Производство кожи, изделий из неё и производство обуви |

Рост в 3,8 раза |

|

- Производство машин и оборудования |

Рост в 1,5 раза |

|

- Производство электрооборудования, электронного и оптического оборудования |

Рост в 1,5 раза |

|

- Производство транспортных средств и оборудования |

-28,3 |

|

- Производство пищевых продуктов, включая напитки |

-8,6 |

|

- Текстильное и швейное производство |

-39,5 |

|

- Обработка древесины и производство изделий из дерева |

-1,9 |

|

- Целлюлозно-бумажное производство, издательская и полиграфическая деятельность |

-11,8 |

|

- Металлургическое производство и производство готовых металлических изделий |

-15,3 |

|

- Химическое производство |

-14,9 |

|

- Производство резиновых и пластмассовых изделий |

-15,9 |

|

- Производство прочих неметаллических минеральных продуктов |

-61,9 |

|

Производство и распределение электроэнергии, газа и воды |

-5,3 |

|

Лесозаготовки и предоставление услуг в данной области |

-28,7 |

|

Рыболовство |

+2,8 |

Во Владивостоке в структуре обрабатывающих производств наибольшую долю занимают: пищевое производство (64% или 5059,8 млн. рублей), производство транспортных средств и оборудования (10% - 815,8 млн. рублей), производство машин и оборудования (6% или 499,7 млн. рублей).

Наибольшие темпы роста (в действующих ценах к январю-июню 2008г.) зафиксированы в следующих производствах: химическом – 190%, производстве резиновых и пластмассовых изделий – 125,5%, производстве прочих неметаллических минеральных продуктов – 147,5%, машин и оборудования – 180%, транспортных средств и оборудования – 160%.

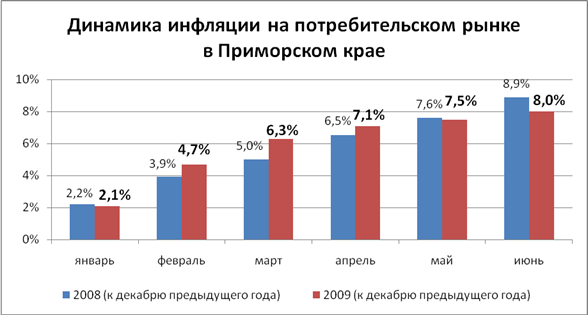

В июне 2009 года на потребительском рынке края инфляция составила 8% к декабрю 2008 года (8,9% в июне 2008 года).

Рисунок 2 Динамика инфляции на Потребительском рынке в Приморском крае

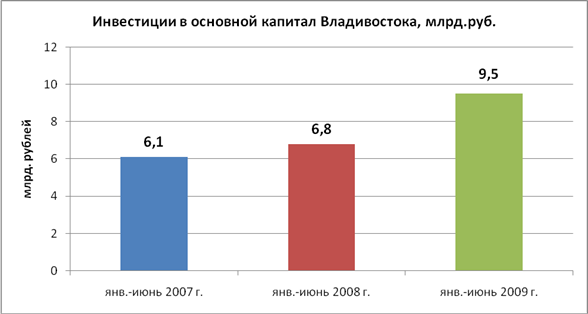

За I-е полугодие 2009 года в экономику края поступило 42 млрд. рублей инвестиций в основной капитал (58 млрд. за весь 2008 г.). Структура инвестиций в основной капитал по видам использования следующая: транспорт – свыше 75%, обрабатывающие производства – свыше 6%, производство и распределение электроэнергии, газа и воды – 4,5%, финансовая деятельность – свыше 2%.

В I-е полугодие 2009 года в экономику Владивостока поступило 9,5 млрд. рублей инвестиций в основной капитал или 115% в сопоставимых ценах к январю-июню 2008 года (для сравнения – 25 млрд. рублей за весь 2008 год).

Рисунок 3. Динамика инвестиций в основной капитал во Владивостоке

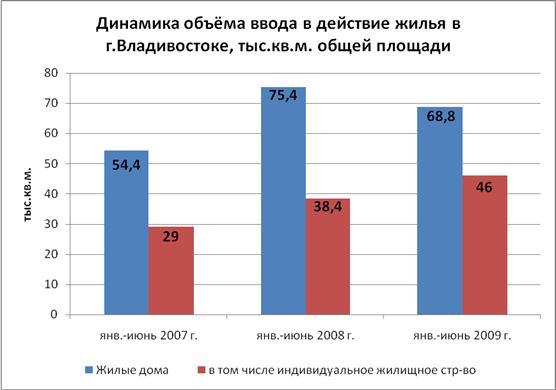

Объем работ по виду деятельности «Строительство»

Объем выполненных работ в первом полугодии 2009 года по виду деятельности «Строительство» в Приморском крае составил 15117 млн. рублей или 124% к уровню прошлого года. Были сданы в эксплуатацию 147,1 тыс. квадратных метров, что на 0,5% выше показателя за первое полугодие прошлого года. В том числе 114,9 тыс. квадратных метров были введены за счёт средств населения. Данный показатель вырос на 21,3%.

Во Владивостоке объем выполненных работ за тот же период составил 6976,1 млн. рублей, что на 10,3% выше, чем в январе - июне 2008 года, в том числе крупными и средними организациями произведено работ на сумму 2337,3 млн. руб. (на 22% ниже соотв. периода прошлого года).

В январе-июне текущего года введено 68,8 тыс. квадратных метров общей площади жилых домов, что на 4,9% ниже соответствующего показателя за январь-июнь 2008 год.

Ввод жилья населением (индивидуальное жилищное строительство) составил 46 тыс. кв. м, что на 19,6 % выше января-июня 2008г.

Рисунок 4. Динамика объёма ввода в действие жилья в г.Владивостоке, тыс.кв.м. общей площади

Потребительский рынок товаров и услуг

За первое полугодие 2009 года оборот розничной торговли в Приморском крае практически не изменился – 100,2% к аналогичному периоду прошлого года 76,15 млрд. рублей (148,49 млрд. рублей за весь 2008 год).

Соотношение продовольственных и непродовольственных товаров в обороте розничной торговли составило, соответственно, 46,6% и 53,4%. Объём оборота общественного питания составил 3,06 млрд. рублей (6,01 млрд. рублей за весь 2008 год). Объём платных услуг населению за отчётный период составил 36,21 млрд. рублей, что больше уровня первого полугодия прошлого года на 10,3% в сопоставимых ценах.

Рисунок 5. Динамика развития секторов потребительского рынка Приморского края

Во Владивостоке за I полугодие 2009 года оборот розничной торговли по всем каналам реализации составил 41,7 млрд. рублей (101,1% к соответствующему периоду 2008г. в сопоставимых ценах), в расчете на душу населения – 68909 рублей.

Рисунок 6. Динамика оборота розничной торговли во Владивостоке, млрд.руб.

Объем платных услуг, оказанных населению, составил 17,83 млрд. руб. или 98,8% в сопоставимых ценах к 2008 году. Объем оборота общественного питания города за этот же период составил 1,54 млрд. рублей.

Рисунок 7. Структура платных услуг, оказанных населению Владивостока

Таблица 3. Показатели экономической активности населения Владивостока (из расчётов населения 605,1 тыс. человек)

|

Январь-Июнь 2009г. |

|

|

Продукция отгруженных товаров собственного производства на душу населения, в рублях. |

29782 |

|

Произведено работ, выполненных по виду деятельности «Строительство», в рублях |

11529 |

|

Оборот розничной торговли на душу населения, в рублях. |

68909,3 |

|

Оборот общественного питания в расчете на душу населения в рублях |

2547 |

|

Объем платных услуг в расчете на душу населения, в рублях |

29467 |

Внешнеэкономическая деятельность

В январе-июне 2009 года внешнеторговый оборот Приморского края составил 1735,2 млн. долларов США, или 50,4% к январю-июню 2008 года (7329,6 млн. долларов США всего за 2008 год).

Величина экспорта достигла 526 млн. долларов США, импорта – 1209,2 млн. долларов США (снижение на 33% и 54,5% к уровню 2008 года соответственно).

Таблица 4. Структура экспорта и импорта в Приморском крае, в процентах

|

Экспорт |

Импорт |

|||

|

Янв.-июнь 2008 г. |

Янв.-июнь 2009 г. |

Янв.-июнь 2008 г. |

Янв.-июнь 2009г. |

|

|

Всего |

100 |

100 |

100 |

100 |

|

Продовольственные товары |

39,7 |

56,3 |

13,9 |

26,7 |

|

Минеральные продукты |

19,4 |

11,4 |

3,3 |

3,4 |

|

Продукция химической промышленности |

3,0 |

5,4 |

6,7 |

8,3 |

|

Кожевенное сырье, пушнина и изделия из них |

0,0 |

0,0 |

1,2 |

1,5 |

|

Древесина и целлюлозно-бумажные изделия |

25,3 |

18,6 |

1,9 |

2,2 |

|

Текстильные изделия и обувь |

0,1 |

0,1 |

11,6 |

21,5 |

|

Металлы и изделия из них |

9,2 |

6,1 |

4,2 |

4,8 |

|

Машины, оборудования и транспортные средства |

3,4 |

2,1 |

53,3 |

28,0 |

|

Прочие товары |

0,0 |

0,0 |

3,8 |

3,6 |

В Приморском крае за первое полугодие 2009 года всеми видами транспорта общего пользования перевезено 32209,1 тыс. тонн грузов (82,6% к уровню января-июня 2008 года). Снижение объёмов перевозки грузов сформировано предприятиями железнодорожного транспорта, которые сократили объём перевозок на 38,4%, автомобильного – на 10,8%, морского – на 9,7% и воздушного – на 1,7%.

Грузооборот железнодорожного транспорта снизился вследствие уменьшения объёмов обработки грузов, предъявляемых к перевозке: цемента - в 4,9 раза, лесных грузов – в 2 раза, строительных – на 12,8%, рыбопродукции – на 10,8%.

Снижение объёма грузооборота морского транспорта связано с уменьшением перевозок круглых лесоматериалов, автомашин и металлолома.

Пассажирооборот транспорта общего пользования увеличился в январе-июне 2009 года до 2828,7 млн. пасс.-км (103,1% к уровню января-июня 2008 года), что связано с увеличением пассажирооборота на воздушном транспорте (+15,5%). Снижение пассажирооборота наблюдается на железнодорожном транспорте на 29%, на автомобильном (автобусном) – на 13,6%, на морском – на 35,7%, трамвайно-троллейбусном, соответственно, - на 24,5% и 2,2%.

По состоянию на 1 июля 2009 года в консолидированный бюджет края поступило доходов в сумме 34,46 млрд. рублей, что больше поступлений аналогичного периода прошлого года на 4,03 млрд. рублей. Из них доходы без межбюджетных трансфертов составили 20,77 млрд. рублей.

Рисунок 8. Динамика доходов бюджета Приморского края, млрд. рублей

По итогам января-июня 2009 года был исполнен бюджет города Владивостока по доходам в сумме 3112 млн. рублей, по расходам - 2968,8 млн. рублей, таким образом, профицит бюджета составил 143,4 млн. рублей.

Рисунок 9. Динамика доходов бюджета г.Владивосток

В наибольшей мере доходная часть городского бюджета формировалась за счет налога на доходы физ. лиц (47% в общей структуре доходов бюджета), безвозмездными поступлениями (21%) единого налога на вмененный доход для отдельных видов деятельности (8%), земельного налога (7%), доходами от использования имущества, находящегося в муниципальной собственности (7%) и др.

Рисунок 10. Структура расходов бюджета г. Владивостока, в %

Уровень жизни населения. Рынок Труда

Во Владивостоке среднемесячная номинальная начисленная заработная плата одного работающего[12] по городу за январь-июнь 2009г. составила 21 245 рублей и увеличилась по сравнению с соответствующим периодом 2008 года в 12,7%%; ее размер выше аналогичного показателя по Приморскому краю на 15,6%. При этом реальная заработная плата[13] уменьшилась на 0,9 и увеличилась на 0,8% соответственно. Отношение величин среднемесячной номинальной заработной платы во Владивостоке к величине прожиточного минимума, установленной по Приморскому краю (6438 рублей), составило 3,3 раза.

Рисунок 11. Динамика среднемесячной начисленной заработной платы в г. Владивостоке

По предварительной оценке численность занятых в экономике Владивостока по состоянию на начало текущего года составила 358,7 тыс. человек (1106 тыс. в крае). При достаточно большом ежегодном оттоке экономически активного населения на рынке труда за последние полгода сложилась напряженная ситуация.

Рисунок 12. Уровень населения занятого в экономике (Владивосток)

Выводы по разделу «Обзор социально-экономического положения Владивостока и Приморского края»

Во Владивостоке, как и в целом по Приморскому краю, сложилась достаточно сложная социально-экономическая ситуация.

Численность населения постепенно уменьшается, при этом происходят структурные изменения в возрастном критерии в сторону увеличения лиц пенсионного возраста и сокращению молодого поколения. В частности в г.Владивостоке на начало 2008 года численность пенсионеров достигала 26,3%. Помимо этого имеет место быть высокая миграционная убыль населения, которая погашается за счёт вновь прибывших жителей из ближнего зарубежья.

Что касается экономического положения в крае, то тут стоит отметить о сокращении индекса обрабатывающего производства на 13,8% по сравнению с первым полугодием 2008 года и резком сокращении внешнеторгового оборота. Положительные тенденции продемонстрировали только индекс добычи полезных ископаемых (+14,9%) и рыболовство (+2,8%).

Во Владивостоке за 1 квартал 2009 года зафиксировался спад объемов производства (в натуральных показателях) к соответствующему периоду 2008 года в производстве колбасных изделий – на 21,7%, мясных полуфабрикатов – на 16,7%, сыров и творога - на 34,8%, цельномолочной продукции – на 20,5%, кондитерских изделий – на 8%, пива – на 27%, книг и брошюр – на 27,4%, газет – на 27%, изделий из пластмасс – на 14,3%, сборных железобетонных конструкций – на 50,7%.

По итогам деятельности в январе - феврале 2009г. крупными и средними организациями г.Владивостока получена балансовая прибыль в сумме 3,4 млрд. руб. (218% к соответствующему периоду 2008г.); сумма убытка убыточных предприятий составила 633,9 млн. руб. Наибольшие суммы убытка среди убыточных предприятий зафиксированы в следующих видах экономической деятельности: в обрабатывающих производствах – 121,8 млн. руб., в том числе в производстве пищевых продуктов – 74,6 млн. рублей; в транспорте и связи – 144,8 млн. рублей.

В текущем году значительно увеличился показатель инвестиций в основной капитал: 115% во Владивостоке и 220% по краю в сравнении с первым полугодием 2008 года.

Объём оборота розничных услуг населению практически не изменился, что вызвано сокращением количества оказываемых услуг и объёмов реализованного товара с параллельным увеличением цен.

Из полученных данных следует, что в среднем один житель Владивостока тратил на покупки товаров, оплату услуг и общепита порядка 16821 рублей в месяц. То есть получается, что семья из трёх человек тратила соответственно 50462 рублей в месяц при средней начисленной заработной плате 21245 рублей в месяц на человека.

Бюджеты города и края увеличились. Однако здесь стоит заметить, что расходная часть бюджета Владивостока носит социальную направленность – 51% от всех расходов города уходит на образование, в то время как, к примеру, на ЖКХ только 11%.

За первое полугодие 2009 года среднемесячная номинальная заработная плата одного работающего увеличилась, как в городе, так и в крае. При этом снижается уровень населения занятых в экономике Владивостока и Приморья в целом.

Зоны деления города Владивостока

Зона1 – Исторический центр.

Зона2 – Светланская (от Лазо до Гайдамака).

Зона3 – 1-я Речка, Некрасовская.

Зона4 – 2-я Речка, Столетие, БАМ.

Зона5 – Спортивная, 3-я Рабочая, Мингородок.

Зона6 – Эгершельд.

Зона7 – 64 мкр., 71 мкр., Тихая, Борисенко, Трудовая, Чуркин, Змеинка, Снеговая.

Зоны деления пригорода Владивостока

Зона1 – Заря - Седанка

Зона2 – Седанка - Океанская.

Зона3 – Океанская - Садгород.

Зона4 – Садгород - Весенняя

Класс «A»

Данные здания являются наиболее престижными из всех существующих. Все инженерные коммуникации соответствуют международным стандартам, в отделке использованы дорогие высококачественные материалы, в проекте воплощены оригинальные архитектурные решения. В таких зданиях, как правило, размещаются офисы представительского класса.

Местоположение - Удобный подъезд и транспортное сообщение, местоположение здания в 3-5 минутах ходьбы от ближайшей автобусной остановки. Отсутствие рядом объектов, которые могут оказывать негативное влияние на имидж здания (например, функционирующие индустриальные объекты, кладбища, свалки, тюрьмы и прочее)

Здание - Новое строительство

Юридическая документация - Наличие правильно оформленной юридической документации на право собственности и эксплуатации здания

Управление зданием - Профессиональное управление зданием

Планировка этажа - открытая рациональная планировка с сеткой несущих колонн не менее 6 метров

Фактор потерь (соотношение используемой и арендуемой площадей) - не более 12%

Высота между перекрытиями - минимум 3,3 метра

Высота от пола до подвесного потолка - минимум 2,7 метра

Окна - современные высококачественные окна, большая степень естественной освещенности

Внутренняя отделка - использование высококачественных отделочных материалов

Фальшполы и подвесные потолки - возможность установки

Парковка - охраняемая наземная и подземная парковка

Распределение парковочных мест - минимум 1 место на 100 кв.м арендуемой площади

Инженерия - современные системы инженерного оборудования здания

Вентиляция и кондиционирование - 4/2-х трубная система вентиляции и кондиционирования, система климат контроля

Телекоммуникации - наличие оптико-волоконных телекоммуникаций

Охрана - круглосуточная охрана, современные системы безопасности

Лифты - современные высокоскоростные лифты ведущих мировых производителей

Электроснабжение - два независимых источника электроснабжения или наличие источника бесперебойного питания

Инфраструктура - услуги центральной рецепции в холле 1-го этажа, кафетерий для сотрудников, ресторан, банкомат, фитнесс-центр, полиграфический салон

Класс «В»

К офисам данной категории, как правило, относятся новые либо полностью реконструированные офисные здания с качественной недорогой отделкой, небольшим набором предоставляемых услуг. Различия между офисами категории "В+" и "В" являются незначительными и заключаются, в основном, в качестве отделки и инженерных систем здания.

Местоположение - в пределах центральных районов города и расположенные вдоль основных транспортных магистралей.

Здание - новое строительство или полная реконструкция

Юридическая документация - наличие правильно оформленной юридической документации на право собственности и эксплуатации здания

Управление зданием - профессиональная служба эксплуатации (возможно, силами владельца)

Планировка этажа - допускаются различные значения

Глубина этажа - допускаются различные значения

Фактор потерь (соотношение используемой и арендуемой площадей) - допускаются различные значения

Высота между перекрытиями - минимум 3,3 м

Высота от пола до подвесного потолка - минимум 2,7 м

Окна - современные высококачественные окна, большая степень естественной освещенности

Внутренняя отделка - использование качественных отделочных материалов

Фальшполы и подвесные потолки - возможность установки подвесного потолка

Парковка - охраняемая наземная парковка

Распределение парковочных мест - минимум 1 место на 100 кв.м арендуемой площади

Инженерия - допускаются различные значения

Вентиляция и кондиционирование - система вентиляции с предварительным охлаждением воздуха, возможно использование сплит-систем кондиционирования

Телекоммуникации - наличие в здании услуг надежного телекоммуникационного провайдера

Охрана - круглосуточная охрана, система видеонаблюдения

Лифты - современные лифты мировых производителей

Электроснабжение - допускаются различные значения

Инфраструктура - услуги центральной рецепции в холле 1-го этажа, кафетерий для сотрудников и пр.

Класс «С»

В основном, к данному классу относятся здания бывших научно-исследовательских институтов, заводоуправлений и так далее, которые были перепрофилированы в офисные здания. Здания данного класса характеризуются низким уровнем отделки помещений и зданий, а так же предоставляемых услуг арендаторам.

Местоположение - допускаются различные значения

Здание - здание без реконструкции, возможен косметический ремонт фасада

Юридическая документация - наличие правильно оформленной юридической документации на право собственности, возможны проблемы с некоторыми юридическими документами

Управление зданием - эксплуатация здания силами владельца

Планировка этажа - в основном, коридорно-кабинетная планировка, либо здание сдаётся частично

Глубина этажа - допускаются различные значения

Фактор потерь (соотношение используемой и арендуемой площадей) - допускаются различные значения

Высота между перекрытиями - допускаются различные значения

Высота от пола до подвесного потолка - допускаются различные значения

Окна - допускаются различные значения

Внутренняя отделка – простая внутренняя отделка

Подвесные потолки - допускаются различные значения

Парковка - охраняемая наземная парковка

Распределение парковочных мест - допускаются различные значения

Инженерия - допускаются различные значения

Вентиляция и кондиционирование - возможно наличие сплит-систем кондиционирования

Телекоммуникации - минимум 3 телефонных линии ГТС на 100 кв.м арендуемой площади, возможно присутствие в здании линий коммерческих телефонных провайдеров

Охрана - круглосуточная охрана

Лифты - допускаются различные значения

Электроснабжение - допускаются различные значения

Инфраструктура - допускаются различные значения

Класс «D»

К данному классу относятся здания, которые мало отвечают современным требованиям к офисным зданиям. Это, как правило, небольшие офисные здания либо бывшие заводоуправления, имеющие неудобное месторасположение, крайне низкий уровень отделки помещений, небольшое количество парковочных мест и т.д.

Классификация торговых центров

Микрорайонный торговый центр

Микрорайонный ТЦ осуществляет торговлю товарами первой необходимости и предлагает услуги повседневного спроса (ремонт обуви, прачечная). Состоят как минимум из трех магазинов, общая арендная площадь которых составляет обычно 2800 кв. м. и может варьироваться от 1500 до 3000 кв.м. Основным оператором (якорем), в большинстве случаев, является минимаркет. Торговой зоной является территория 5-10 минут пешеходной доступности. Примером такого рода центров могут служить торговые центры небольших и средних площадей, имеющих достаточно узкую специализацию, с, как правило, хаотичным заполнением сдаваемых площадей.

Районный торговый центр

Районный ТЦ предлагает товары повседневного спроса (продукты, лекарства, хозтовары и т.д.) и услуги (прачечная, химчистка, парикмахерская, ремонт обуви, металлоремонт) для удовлетворения ежедневных потребностей жителей района. Якорным арендатором, как правило, является супермаркет, мини-якорями могут быть аптека, хозяйственный магазин. Сопутствующими арендаторами являются магазины одежды, обуви и аксессуаров, парфюмерии, спорттоваров и пр. Общая арендная площадь данных ТЦ в основном составляет 5600 кв.м., на практике площадь может варьироваться от 3000 до 10000 кв.м. Первичная торговая зона районного торгового центра включает в себя людей, проживающих в 5-10 минутах езды на личном или общественном транспорте.

Окружной торговый центр Окружной ТЦ предлагает широкий спектр товаров и услуг, с большим выбором "мягких" товаров (мужская, женская, детская и спортивная одежда) и "жестких" товаров (металлические изделия, электроинструменты, бытовая техника). Для данной категории ТЦ характерен более глубокий ассортимент и более широкий диапазон цен, нежели в районном ТЦ. Многие центры строятся вокруг детских универмагов, дискаунт-универмагов, крупных аптек, универсальных магазинов, торгующих разнообразными товарами, часто по сниженным ценам, как основных арендаторов в добавлении к супермаркетам. Хотя окружной ТЦ не имеет универмага полной линии, у него могут быть сильные специализированные магазин(-ы). Типичный размер арендной площади - 14000 кв.м., может занимать от 9500 до 47000 кв. м. Первичная торговая зона для окружного торгового центра находится в пределах 10-20 минут транспортной доступности.

Исполнители

ООО «ИНДУСТРИЯ-Р» Владивосток, пр. Красного Знамени 59 офис 617

ДЫМЧЕНКО С.Н.

ФОМЕНКО А.А.

Тел. (4232) 30-11-52, 30-28-70

e-mail: inbox@industry-r.ru

Предупреждение!

Общество с ограниченной ответственностью «ИНДУСТРИЯ-Р» и ее структурные подразделения, а также непосредственные исполнители Обзора не несут какую-либо ответственность за принятые Вами решения или совершенные Вами действия, независимо от того, были ли они основаны на информации предоставленной ООО «ИНДУСТРИЯ-Р» и ее структурными подразделениями либо на основе иной информации полученной из других источников.

[1] См Приложение. Классификация Офисных зданий.

[2] См Приложение. Классификация Торговых центров.

[3] Адаптированная для Владивостока классификация современных офисных центров «Московского исследовательского форума», http://www.fellton.ru/2/13605

[4] Классы торговых центров - обсуждаемая позиция

[5] «Квартиры под офис» – квартиры в жилых домах на первых этажах, удобно расположенные для использования под офис

[6] ИЖС – индивидуальное жилищное строительство

[7] Зоны пригорода Владивостока см. Приложения

[8] Согласно данным экономического мониторинга г.Владивостока за 1 квартал и полугодие 2009 года, а так же итогам социально-экономического развития Приморского края за этот период.

[9] Инвестиции в основной капитал представляют собой совокупность затрат, направленных на создание и воспроизводство основных фондов (новое строительство, расширение, реконструкция, модернизация объектов, которые приводят к увеличению первоначальной стоимости объектов, приобретение машин, оборудования, транспортных средств, затраты на формирование основного стада, выращивание многолетних насаждений).

[10] В стоимость работ, выполненных по виду деятельности «Строительство» включается стоимость строительных и монтажных работ по строительству новых объектов, по капитальному и текущему ремонту, реконструкции, расширении, модернизации жилых и не жилых зданий и инженерных сооружений.

[11] Валовой региональный продукт (ВРП) на стадии производства получается путем суммирования валовых добавленных стоимостей отраслей экономики и чистых налогов на продукты, без учета чистого экспорта (разницы между экспортом и импортом), в связи с затруднениями распределения этого показателя по регионам. Публикация данных о ВРП осуществляется в основных ценах.

Оценка ВРП в основных ценах отличается от оценки в рыночных ценах на величину чистых (за вычетом субсидий) налогов на продукты. ВРП в основных ценах представляет собой сумму добавленных стоимостей по видам экономической деятельности. Основные цены включают цены производства, величину субсидий на продукты, но не включают налоги на продукты.

[12] Среднемесячная номинальная начисленная заработная плата – величина заработной платы с учетом налогов и других удержаний в соответствии с законодательством Российской Федерации, выраженная в денежных единицах.

Среднемесячная номинальная заработная плата исчисляется делением фонда начисленной заработной платы работников на среднесписочную численность работников за период.

[13] Реальная заработная плата характеризует объем товаров и услуг, которые можно приобрести на заработную плату в текущем периоде, исходя из цен базисного периода. Индекс реальной заработной платы исчисляется путем деления индекса номинальной заработной платы на индекс потребительских цен за один и тот же временной период.