Конференции

II Петербургский ипотечный форум

ВЛИЯНИЕ ГАЛОПИРУЮЩЕГО РЫНКА ЖИЛЬЯ НА ДИНАМИКУ РЫНКА ИПОТЕЧНЫХ СДЕЛОК  (Стерник Г.М., Коробкова М.В., Москва, АКЦ «МИЭЛЬ-Недвижимость»)

(Стерник Г.М., Коробкова М.В., Москва, АКЦ «МИЭЛЬ-Недвижимость»)

Стерник Г.М.,

профессор кафедры «Экономика и управление городским строительством» РЭА им. Г.В.Плеханова,

Коробкова М.В.,

соискатель кафедры, аналитик АКЦ «МИЭЛЬ-Недвижимость»

ВЛИЯНИЕ ГАЛОПИРУЮЩЕГО РЫНКА ЖИЛЬЯ

НА ДИНАМИКУ РЫНКА ИПОТЕЧНЫХ СДЕЛОК

(на примере Компании «МИЭЛЬ-Недвижимость, Москва)

(доклад на секции анализа и прогнозирования рынка II Петербургского ипотечного форума 2 марта 2007 года)

В исторически короткий срок развитие рыночных отношений в экономике России привело к тому, что ипотека из области законодательного процесса и исследования зарубежного и дореволюционного российского опыта вступила в последние годы в стадию практического развития. Накопленный опыт мониторинга и анализа ситуации с ипотекой, проведенное в 2003-2006 гг. комплексное исследование деятельности агентства недвижимости позволяет выявить определенные закономерности и особенности процесса в современных условиях России. Исследование показало, что за с 2000 года в Москве рынок ипотечных сделок прошел три стадии: старт и взлет (до 2 квартала 2005 г.), стабилизация (до 2 квартала 2006 года), новый рост (с 3 квартала).

Ситуация на рынке ипотеки в 2001-2005 годах характеризовалась бурным ростом объемов ипотечных операций. Так, по данным Ассоциации российских банков, в 2001 году в России было выдано ипотечных кредитов на $56 млн., в 2002 - $260 млн., в 2003 - около $500 млн., 2004 году - $1 млрд., в 2005 году – $2,6 млрд., в 2006 году – порядка $6 млрд.

В Москве, по данным Росрегистрации, количество выданных ипотечных жилищных кредитов составило: в 2000 году - 1364, в 2004 году – 4358 (рост в 3,2 раза), в 2005 году – 4600 (рост в 3,4 раза).

Весь этот период банки продолжали снижать процентные ставки и принимать другие меры к улучшению условий кредитования, население также преодолело специфический менталитет и охотно обращается в банки за ипотечными кредитами. Тем не менее, во втором полугодии 2005 года ситуация изменилась: многие банки заявляли, что количество реализованных сделок с кредитами составило только 50-80% от числа одобренных кредитов, а прирост количества зарегистрированных кредитов составил за 2005 год всего 5,6%.

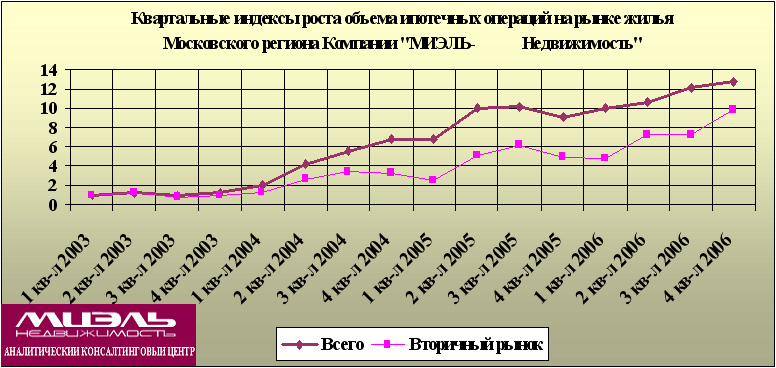

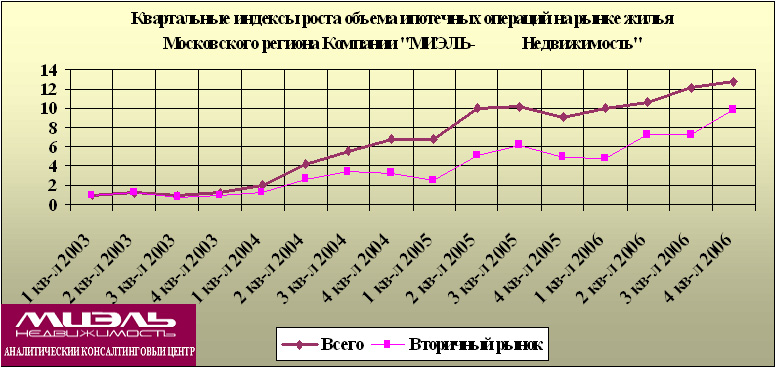

Рассмотрим более подробно ситуацию второго полугодия 2005 г. – 1 полугодия 2006 г. на примере операций компании «МИЭЛЬ-Недвижимость». Объем ипотечных операций компании, выросший с 2003 года до 2 квартала 2005 года в 10 раз, прекратил свой рост и четыре квартала оставался практически на том же уровне.

Доля ипотечных сделок в общем объеме операций купли-продажи квартир также росла до 2 кв. 2005 г. и достигла 9%. Затем в течение года она не росла и даже несколько снижалась (в 4 кв. 2005 года - до 6,9%).

Наши исследования (Стерник Г.М., Луцков В.М., Коробкова М.В. и др. Рынок недвижимости Московского региона. Анализ развития и прогноз на 2006. – Аналитический центр «МИЭЛЬ-Недвижимость», Москва, 2005. – 49 с) показали, что торможение ипотеки в первую очередь было связано с катастрофическим сокращением объема предложения квартир на рынке и образованием дефицита, вследствие которого продавцы отказывались работать с ипотечными покупателями.

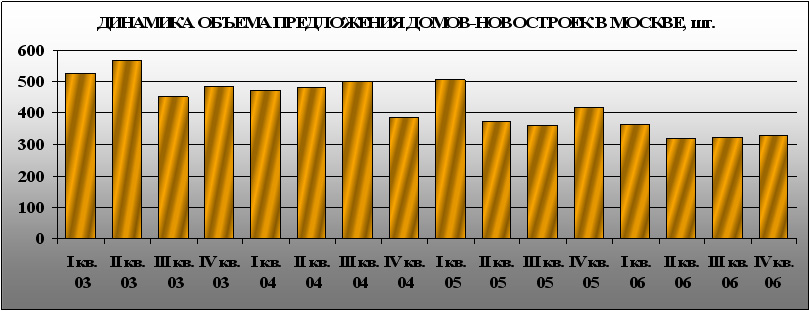

Причины сокращения объемов нового строительства лежат, в первую очередь, в последствиях микрокризиса 2004 г. на рынке новостроек, вызванного оттоком покупателей, сокращением объема средств у застройщиков и их возможностей продолжать строительство и возврат кредитов, во взаимосвязи с банковским микрокризисом, снижением ликвидности у банков, сокращением объема кредитования застройщиков. Ситуация усугубилась в 2005 – начале 2006 года развитием скандалов с застройщиками. В Москве и ряде городов Подмосковья прошли акции протеста горожан, пострадавших от деятельности недобросовестных строительных компаний.

Дезорганизация строительного процесса закрепилась с вступлением в силу в апреле 2005 г. ФЗ № 214. В результате неготовности к новым условиям работы на рынке недвижимости строительные компании не смогли начать возведение новых объектов. Работы на старых также приостановились. Произошло сокращение объемов строительства и предложения жилья. Реализация новостроек с помощью ипотеки была ограничена и осуществлялась только по объектам, разрешение на строительство которых было получено до 1 апреля 2005 года.

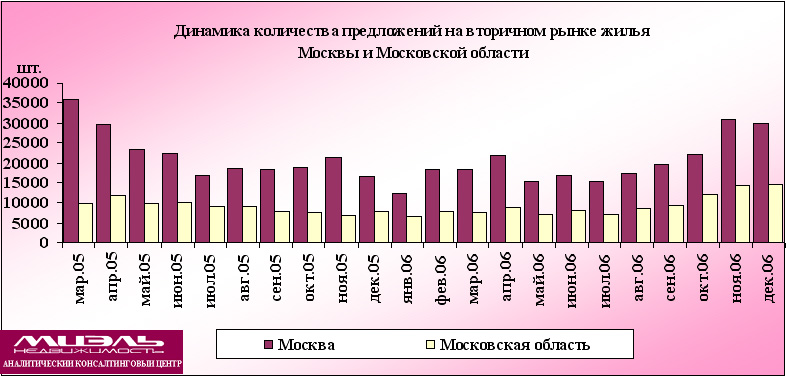

Сокращение предложения на первичном рынке жилья обусловило быстрое вымывание и соответственно снижение числа предлагаемых объектов и на вторичном рынке (в Москве с исторического максимума в 35 тыс. квартир в марте 2005 года до 12 тыс. в январе 2006 года, в Московской области с 10-12 тыс. до 6-7 тыс. соответственно).

Сложившаяся ситуация способствовала ускорению роста цен, начавшемуся осенью 2005 года, что, в свою очередь, еще больше ограничило возможности граждан воспользоваться ипотечным кредитом для покупки жилья: за период оформления кредита в банке продавец поднимал стоимость квартиры, и покупатель не мог за счет кредита обеспечить первоначальный взнос.

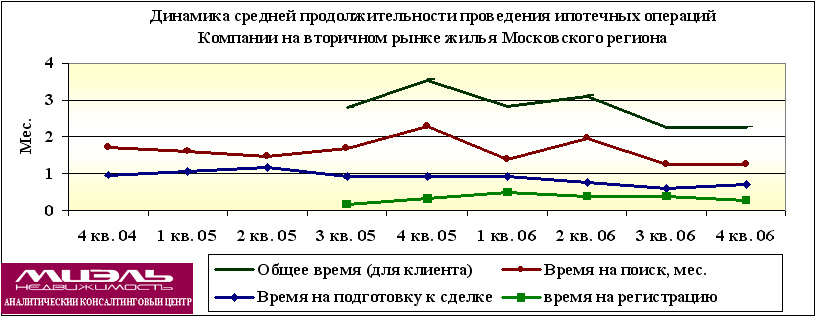

Оценка числовых показателей процесса проведения ипотечных сделок на примере компании «МИЭЛЬ-Недвижимость» на вторичном рынке жилья показала, что с 3 квартала 2005 года, когда рост объемов операций прекратился, одновременно началось увеличение продолжительности проведения ипотечной сделки (до 4 месяцев) за счет увеличения времени на поиск квартиры, которое составило в 3 и 4 квартале 2005 года 1,69 месяца и 2,3 месяца соответственно по сравнению с 1,46 во 2 квартале 2005.

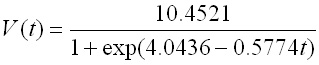

Исходя из полученных результатов проведенного исследования внешних факторов и внутренней информации об операциях риэлторской компании на рынке ипотечного жилищного кредитования, в декабре 2005 года была построена модель динамики роста объема ипотечных операций Компании в начальный период развития РИСН, аналогичная модели роста цен на рынке жилья Москвы в период 1990-1995 гг. (Стерник Г.М. «Статистический подход к прогнозированию цен на жилье». Журнал РАН «Экономика и математические методы», том 34 вып.1, 1998, с. 85-90.)

где t - порядковый номер квартала.

Для построения модели использовался метод «регрессии для заданной функции», реализованный в программе Matlab 6.5 + Simulink 4/5.

С использованием полученной модели был дан прогноз динамики объемов ипотечных операций Компании на 2006 год. Согласно прогнозу, благоприятная макроэкономическая ситуация, смягчение банками условий кредитования, совершенствование законодательной базы - с одной стороны; продолжающееся снижение объемов предложения (несмотря на сокращение его темпов) и рост цен - с другой, будут способствовать тому, что рынок перейдет от стадии быстрого роста в стадию стабилизации, и прирост объемов ипотечных операций Компании в 2006 году по сравнению с объемом 2005 года составит не более 10-30% (по сравнению с 96% в 2005 году и 331% в 2004 году).

В сложившихся условиях государством, кредитными организациями, агентствами недвижимости предпринимались отчаянные усилия для исправления ситуации на рынке жилья и ипотеки.

В целях увеличения объемов жилищного строительства 30 июня 2006 года Госдумой были приняты поправки к закону № 214-ФЗ, которые включают в себя: исключение солидарной ответственности банка и застройщика, по обязательствам обеспеченным залогом; усложнение процедуры одностороннего отказа застройщика от исполнения обязательств по договору; введение облигации, закрепляющее право владельцев на получение от эмитентов во владение помещений. Госдума в сентябре 2006 г. приняла в первом чтении поправки в Градостроительный кодекс РФ и другие законодательные акты РФ, направленные на устранение административных барьеров и совершенствование механизмов вовлечения в хозяйственный оборот земельных участков для жилищного строительства.

Эти поправки несколько облегчили процедуру привлечения инвестиций в строительство и способствовали прекращению снижения объемов предложения новостроек.

Помимо этих законодательных новаций, действие которых существенно проявится лишь в среднесрочной перспективе, появились факторы, начавшие свое действие в направлении увеличения объема предложения на рынке уже с лета: замедление темпов роста цен на вторичном рынке, приведшее продавцов к решению выйти на рынок, инвесторов – зафиксировать прибыль путем продажи ранее закупленных квартир, и т.д. В результате темпы роста цен снизились с 8-10% в феврале-марте до 6% в июне до 4% в июле-августе, 2% в октябре и до нуля в декабре, а объем предложения на вторичном рынке жилья Москвы вырос с 15-16 тыс. квартир в мае-июле до 23 тыс. в октябре и 30-31 тыс. в ноябре-декабре.

Агентства недвижимости продолжали совершенствовать свои ипотечные технологии, и продолжительность проведения ипотечной сделки на вторичном рынке квартир стала сокращаться. Начиная с 3 квартала 2006 г. общая продолжительность проведения ипотечной операции в среднем сократилась до 2,24 месяцев, за счет уменьшения времени на поиск квартир (с 2,0 до 1,24 месяцев). Существенно сократилось и время на подготовку к сделке (сбор и подготовку необходимых документов для риэлторской и ипотечной частей сделки): во второй половине 2005 - первой половине 2006 года оно занимало около 1 месяца, в 3-4 квартале 2006 составило 0,6 месяца.

Банки до предела снизили свои требования к заемщику, сумма первоначального взноса многими банками была снижена до нуля. Это способствовало дополнительному привлечению заемщиков, и в условиях начавшегося роста в 3 квартале объема предложения с одновременным замедлением темпов роста цен - объем ипотечных операций и их доля в общем объеме операций Компании вновь начали увеличиваться.

Объем операций в 2006 году увеличился на 35% по сравнению с 2005 годом, и в 4 квартале 2006 года превысил уровень 1 квартала 2003 года в 12,8 раз.

Доля ипотечных операций в общем объеме сделок в 1-2 кварталах восстановила свою величину, и в 3 квартале достигла 15,8%, в 4 квартале – 19%.

Таким образом, исследование показало, что ситуация на галопирующем рынке недвижимости оказывает существенное воздействие на динамику развития ипотеки, объем и долю ипотечных операций. В условиях активизации деятельности всех участников ипотечного рынка увеличение объемов предложения на рынке недвижимости влечет за собой увеличение объемов ипотечных сделок с недвижимостью.

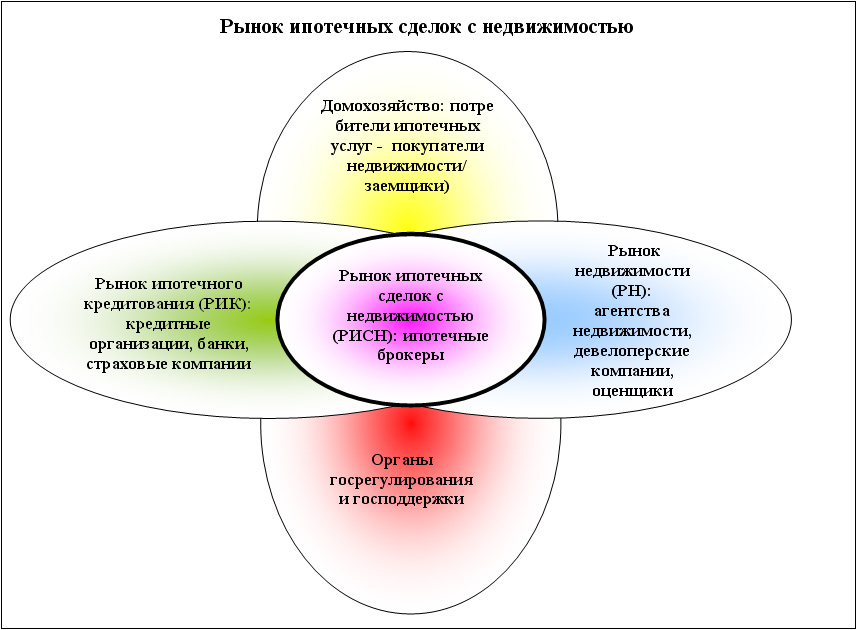

Обобщая выявленную ситуацию в области ипотеки, можно сказать, что принятое наименования ипотеки – «рынок ипотечного кредитования» - является несколько односторонним. Оно учитывает лишь деятельность кредитных организаций, оставляя в стороне взаимодействие ее с функционированием операторов рынка недвижимости. Необходимо ввести новое, более комплексное понятие - рынок ипотечных сделок с недвижимостью.

Рынок ипотечных сделок с недвижимостью (РИСН) представляет собой механизм взаимодействия его субъектов по поводу приобретения объектов недвижимости с привлечением кредитных средств под залог недвижимости. РИСН формируется как область пересечения таких сегментов экономики и деятельности оперирующих субъектов, как экономика домохозяйства, финансовый рынок (рынок ипотечного кредитования), рынок недвижимости (рынок сделок с недвижимостью), управление экономической деятельностью субъектов (государственное управление и регулирование).

Домохозяйства стремятся удовлетворить потребность в жилье, используя всевозможные источники жилищного финансирования, включая ипотечные кредиты. Выгода операторов финансового рынка, а также операторов рынка недвижимости – состоит в регулярном получении прибыли в результате их профессиональной деятельности. Государственные органы стремятся обеспечить поддержку решения жилищной проблемы и законодательную безопасность населения, поступление налоговых выплат от участников рынка в бюджет.

Таким образом, РИСН обеспечивает социально-экономические потребности общества, используя синергетический эффект взаимодействия финансового рынка и рынка недвижимости при управлении и регулировании со стороны государства в интересах и при активном участии домохозяйств.

Оператором рынка ИСН стал представитель новой профессии – ипотечный брокер (как специалист в составе агентства недвижимости или банке и как независимая организация).

Развитие рынка ипотечного кредитования и рынка ИСН привело к нарастанию конкуренции между участниками указанных рынков, в том числе и агентствами недвижимости, стремящимися расширить спектр предоставляемых ими услуг, выйти на качественно новый уровень обслуживания клиентов, желающих приобрести недвижимость с помощью кредитных средств под залог имеющейся или вновь приобретенной недвижимости. Так появилась новая специальность - ипотечного брокера. Ипотечный брокер - это специалист, владеющий знаниями в области недвижимости, ипотечного кредитования, страхования, оценки, регистрации прав на недвижимое имущество, практикой судебных разбирательств.

Ипотечный брокер в агентстве недвижимости оказывает комплексную услугу по купле-продаже недвижимости с использованием ипотечного кредитования, то есть объединяет в себе функции банковского ипотечного брокера и брокера по недвижимости. Ипотечный брокер подбирает подходящий для клиента кредит и подходящего для банка клиента. Банк делегирует ему часть своих функций по предварительной фильтрации заявок и формированию кредитного досье. Ипотечный брокер в сотрудничестве с брокером по недвижимости выбирает объект, представляют интересы клиента в отношениях с банком, риэлтором, страховой компанией.

В специфической рыночной ситуации 2005-2006 гг. возникла необходимость совершенствования технологии проведения ипотечных сделок с недвижимостью в риэлторских компаниях, с целью повышения эффективности их деятельности на рынке ИСН.

В проведенном комплексном исследовании были разработаны рекомендации по совершенствованию работы компании на данном рынке. Среди них:

- фиксация цены квартиры для клиента - ипотечного покупателя при покупке квартиры на начальном этапе сделки за счет комиссионного вознаграждения агентства,

- формирование «товарного запаса» - выкуп Компанией квартир - с целью обеспечения покупателей необходимым объемом предложения,

- корректировка технологии работы с учетом сложившейся рыночной ситуации путем разделения функций агента и ипотечного брокера, что позволит предоставлять более качественные услуги, оказываемые узкими специалистами.

В результате внедрения этих рекомендаций и ряда других мероприятий по перестройке работы Центра ипотечных программ Компании, реализованных в проекте "Ипотечный консалтинг коммерческой недвижимости", а также в силу общего изменения обстановки на рынке среднее время совершения ипотечной сделки сократилось с 4,0 до 2,6 месяца, объем операций вырос с 10-11 до 12,8 раза относительно1 квартала 2003 года, доля ипотечных сделок – до 19%.

Таким образом, в ходе проведенного исследования:

- сформулировано новое понятие о рынке ИСН как сегменте экономики, образующемся на пересечении рынка ипотечных кредитов, рынка недвижимости, экономики домохозяйств и госуправления;

- изучена ситуация на рынке ИСН Москвы (в том числе на примере компании «МИЭЛЬ-Недвижимость»), получены статистические данные об объемах ипотечных операций Компании и построена математическая модель динамики объема на начальной стадии развития рынка ИСН; на основе модели дан прогноз стабилизации на рынке ИСН Москвы в 2005-2006 году;

- исследованы и выявлены причины и предпосылки бурного развития рынка ИСН в 2000-2005 гг. и его торможения с 3 квартала 2005 года; показано, что причины торможения не связаны с ухудшением условий кредитования населения банками, а лежат в области объективного изменения ситуации на рынке недвижимости;

- в процессе поиска путей активизации рынка ИСН не со стороны кредитных организаций (которые до предела улучшили условия привлечения заемщиков), а со стороны агентств недвижимости, была изучена технология проведения в агентстве ипотечных сделок и выработаны рекомендации, позволяющие в сложившихся условиях рынка повысить эффективность деятельности Компании на рынке ИСН;

- подтверждена эффективность проведенных в Центре ипотечных программ Компании мероприятий и показано, что в сочетании с изменениями на рынке жилья они обеспечили переход рынка ИСН в Москве с 3 квартала 2006 года к стадии нового роста.

© Стерник Г.М.

© Коробкова М.В.

22.02.07.