Конференции

II Петербургский ипотечный форум

Проблемы ипотечного кредитования в Омске  (Алексеева М.А., Омск, ЗАО «Инновационная Бизнес Группа» )

(Алексеева М.А., Омск, ЗАО «Инновационная Бизнес Группа» )

тел.: (3812) 24 85 63

e-mail: lbg@sibfingroup.ru, www.inbg.ru

ПРОБЛЕМЫ ИПОТЕЧНОГО КРЕДИТОВАНИЯ В ОМСКЕ

Выступающий: Член Совета Директоров ЗАО «Инновационная Бизнес Группа»,

Руководитель проекта «Независимый ипотечный брокер»,

Член Гильдии Участников Омского Рынка Недвижимости, Член Российской Гильдии Риэлторов

Алексеева Марина Алексеевна.

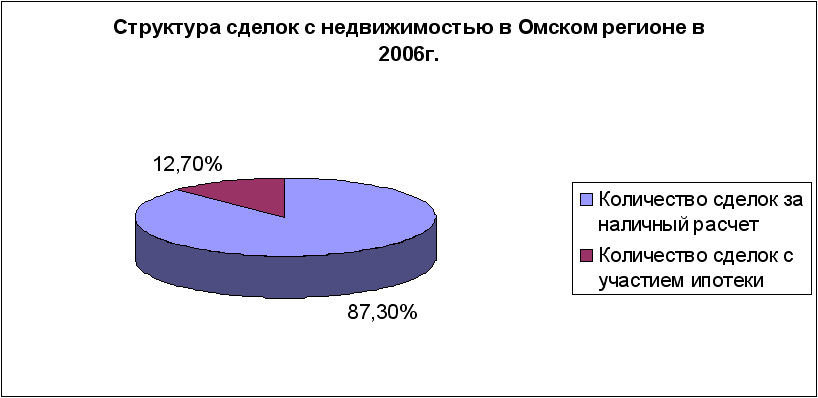

1. Представляемый регион

Сегодня Омская область по темпам роста ипотечного кредитования входит в тройку лидеров по России, и это несмотря на один из самых низких уровней доходов населения, 38% которого проживает в области, 13% жителей Омской области получают заработную плату менее 6000 рублей. Для сравнения: средний размер заработной платы в Томской области – 7500 руб., в Кемеровском крае – 7300 руб., в Красноярском крае – 7150 руб. За истекший год в Омске и области было выдано 4 900 ипотечных кредитов на общую сумму около 3 млрд. рублей, что в 2 раза больше, чем в 2005 году. До 2010 года поставлена задача довести кол-во выдаваемых в год ипотечных кредитов до 6000, что примерно соответствует 10-12 млрд. рублей. В целом по России планируется к 2010 году выдавать 1 млн. кредитов в год. Доля сделок с ипотекой за 2006 год составила 12,7% , в 2005 году их было лишь 5,8% от общего количества зарегистрированных сделок с недвижимостью. По России эта цифра не более 7%.

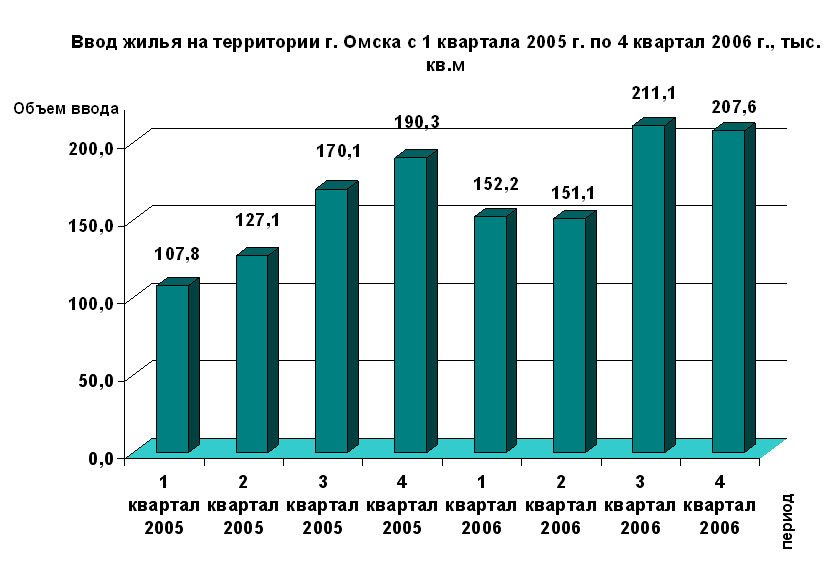

В Омске в последние два года заметно активизировалось строительство жилья, темпы строительства жилья в Омской области признаны самыми высокими в Западно-Сибирском Федеральном Округе. За 2006 год в городе и области введено в эксплуатацию 906 тысяч квадратных метров жилья – это на 20% больше, чем за прошлый 2005 год, но это всего лишь 15 тысяч квартир, т.е. только 15 тысяч омичей из полуторамиллионного города смогли приобрести себе новое жилье, что составляет менее 5 % от числа желающих приобрести собственное жилье или улучшить жилищные условия. Для сравнения : за истекший год по России было введено 80 млн. кв. м.

Серьезной инициативой Правительства Области стало введение с января 2007 года программы «Беспроцентная Ипотека». Об этом много пишется и говорится, но массовой она стать не может, поскольку финансируется из бюджета и весьма ограничена по категориям претендентов( это некоторые категории работников бюджетной сферы, многодетные семьи, участники военных действий, молодые семьи). Строится такого дешевого бюджетного жилья мало, участки под застройку выделяются на окраинах и очередь на такие квартиры от 1,5 до 3 лет. Что будет на жилищном рынке через год никто предсказать не берется, а уж через три , тем более. Очень много людей интересуются условиями приобретения «Губернаторского жилья», но выслушав уходят разочарованными. И только, если их ситуация совсем безнадежная, и по процентной ипотеке они не подходят ни под одну существующую программу банков, становятся на очередь. В планах Правительства Омской области на 2007 год построить для работников бюджетной сферы 200 квартир, выделив для этого из бюджета 200 млн.руб.

За 2006 год в стране произошла значительная либерализация ипотечных программ: с 1 октября официально снижена минимальная процентная ставка до 11% , многие банки выдают ипотеку без первоначального взноса, разрабатывают новые ипотечные программы, которые по мнению банков, должны быть массово востребованы населением, однако ожидаемого ими роста ипотечных кредитов не происходит. Одна из причин - рост числа банков, предлагающих ипотечные продукты, если год назад ипотечные кредиты выдавали 16 банков, то в этом году их уже 44, следовательно у граждан появился дополнительный выбор и заемщики распределились между банками.

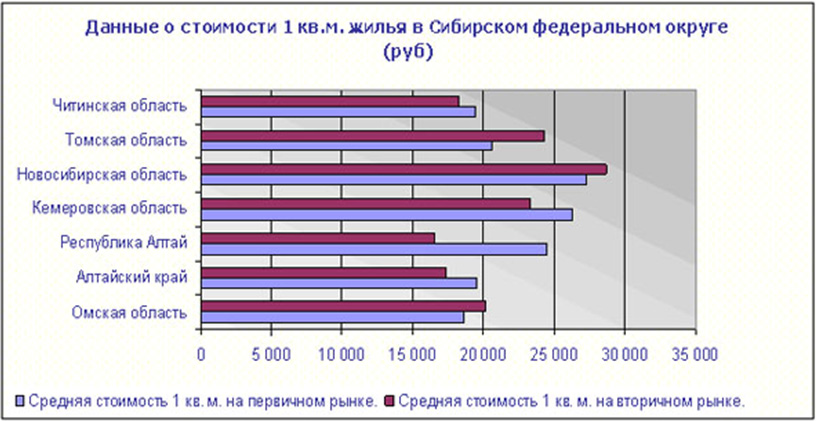

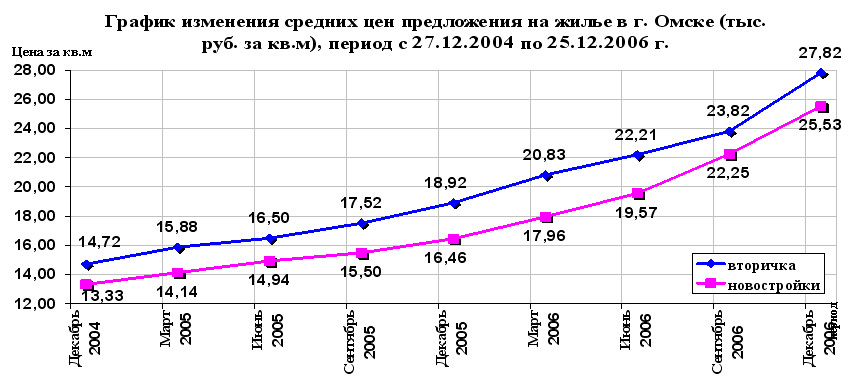

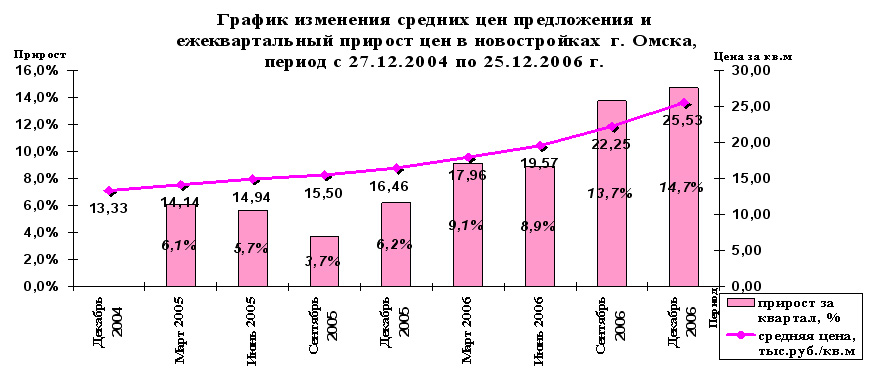

Второй причиной стала недоступность жилья из-за его высокой стоимости и низких доходах граждан. Сегодня стоимость квадратного метра на первичном рынке от 25 000 до 33 000 за метр, на вторичном – от 20 до 35 тыс. за квадратный метр. В ситуации дефицита ликвидного жилья в Омске и области цены на него растут примерно на 5% - 7% в месяц. Аналитики прогнозируют снижение темпов в ипотечном кредитовании к середине лета 2007 года, причиной тому явится сокращение предложений по вторичному рынку и как следствие – продолжение роста цен на него (считают, что цены еще подрастут как минимум на 40%), а поскольку доходы граждан растут не столь стремительно, если и увеличиваются, то инфляция сводит этот рост к нулю, нереально дорогие квартиры станут просто недоступны людям по их доходам В 2005 году средний размер ипотечного кредита составлял 700-800 тысяч рублей, в 2006 он вырос до 1500-1800 тысяч. Гражданам, обратившимся за ипотечным кредитом и получившим одобрение банка, зачастую приходится отказываться от кредита, т.к. продавцы могут поднимать цену на свои квартиры сразу на 30-50 тысяч за один день. Приведенная ниже таблица (сведения на начало 111 квартала 2006 года) свидетельствует, что стоимость квадратного метра в Омском регионе самая низкая, таковой она остается и сегодня, но реальным цифрам она уже не соответствует, сохранилось только ранжирование.

В Сибирском Федеральном округе на начало июля 2006 года самая высокая стоимость жилья отмечена в Новосибирской области, она составила 27 305,6 руб. на первичном рынке и чуть выше – 28 647,7 руб. на вторичном. Сибирский ФО отличается превышением средней стоимости кв. м первичного рынка над вторичным. Исключение в этом округе составляют такие регионы, как Новосибирская, Омская и Томская области, в которых наоборот, вторичное жилье дороже первичного. Поскольку в городе ликвидного и подходящего под условия ипотеки жилья становится все меньше, граждане устремились за квартирами в ближайшие районы области и это сразу же подхлестнуло рост цен в области На приведенных графиках дан рост цен на вторичное и первичное жилье и темпы ввода жилья в эксплуатацию.

(Аналитический материал подготовила редактор аналитических обзоров Издательского Дома «Премьер» С. В. Тарута)

Первичное жилье в подавляющем большинстве банками по ипотеке не кредитуется, т.к. единичные строительные организации Омска могут предоставить полный пакет документов на застройку , а ужесточение требований к застройщикам превращают покупку гражданами квартир в новостройках чуть ли не в нелегальное явление. Городские чиновники к 1 мая 2007 года грозят лишить застройщиков возможности не только привлекать средства граждан , но и вообще приостановить работу до получения застройщиком полного разрешительного пакета документов, предусмотренных 214-ФЗ. Это вместо того, чтобы изменить сам процесс получения этого пакета документов. Город и область не могут договориться по процедуре «одного окна» - земельными вопросами ведает область , а строительными – город. Застройщики могут ждать разрешительную документацию по 1,5 – 2 года и разрешение на строительство получают как раз к сдаче дома. Если до мая вопрос по «одному окну» не будет решен, то в городе строительство остановится, т.к. проверкой наличия разрешительной документации займется прокуратура. Некоторые застройщики нашли выход из ситуации через создание ЖСК. Пайщики ЖСК имеют право вкладывать свои денежные средства и нанимать строительную организацию для строительства дома. Это не противоречит закону и является на сегодняшний день единственным способом привлечения средств граждан в строительство жилья .Те строительные организации, которые не успеют за два оставшихся месяца создать ЖСК, вынуждены будут приостановить строительство, а это огромные потери и как следствие опять удорожание квадратных метров. Застройщики выход нашли, а граждане нет. Паевое строительство по ипотеке не кредитуется. Сегодня с омскими банками мы придумываем самые невероятные схемы, но нужна общегосударственная поддержка. Через полгода паевое строительство станет массовым явлением, но как к этому будет готова ипотека? Сегодня банк «Соотечественники» взялся за разработку этого направления, но нужна государственная поддержка и помощь АИЖК, чтобы жилье в новостройках действительно стало для граждан доступным.

На сегодняшний день в Омске единичные банки кредитуют первичку: это Банк Жилищного Финансирования со своим застройщиком – Пикрегион, Газпромбанк со своим застройщиком – Стройбетоном и Омское Ипотечное Агентство – со своим застройщиком – НовостройКПД. Безусловно, эти застройщики не могут удовлетворить потребность всех желающих приобрести квартиры с использованием ипотеки. Сегодня в Омске в строительстве жилья участвуют около 40 строительных компаний , на стадии строительства находится более 100 домов, но приобрести квартиру по ипотеке можно только в 9, только 9 домов оформлены в юстиции, т.к. их документы соответствуют требованиям 214-ФЗ.

Застройщики неохотно продают квартиры по ипотеке, как только им становится известно, что квартира будет приобретаться с участием ипотечного кредита, стоимость квадратного метра возрастает на 5-9 тысяч рублей и эти действия они никак не объясняют Ценовая политика застройщиков практически никем не контролируется. Квартирами начинают торговать, как только им выделяется участок, а на стадии котлована начинается взвинчивание цен. Чем больше готовность дома, тем стремительнее растут цены на квадратные метры.

Следующей, немаловажной проблемой нашего города является так называемая «серая» зарплата. Практически все коммерческие структуры платят своим сотрудникам зарплату неофициально, экономя на налогах, и далеко не каждая такая организация готова предоставить в банк информацию о реальных доходах своих сотрудников, опасаясь, что эти сведения могут

попасть в налоговую инспекцию со всеми вытекающими отсюда последствиями. Из 24 тысяч работатодателей и 50 тысяч частных предпринимателей только 13 тысяч подали сведения о своих работниках в Пенсионный фонд. В результате граждане прибегают к противозаконным действиям – поддельным справкам о доходах.

Серьезной проблемой в Омске становится «черный» брокеридж. Возник он на пике популярности товарных кредитов, выдаваемых банками на территории магазинов.

За последние 4 года ущерб российских банков от деятельности этих «помощников» составил более 6 млрд.рублей. По данным ЦБ за последние полгода доля просроченных кредитов выросла в 2 раза ( с 22 млрд.рублей на начало 2006 года, до 45 млрд.руб. на начало декабря 2006 года).

Уровень «плохих» долгов на сегодня в России составляет 10-15% от кредитных портфелей банков. В последнее время явление просрочки появилось и в ипотечных кредитах.

«Подготовленные» «черными брокерами» заемщики слишком поздно осознают, что нарисованные им доходы не позволяют исправно выплачивать долг банку. Такому «брокеру» будущее клиента безразлично, для него главное « протащить» кредит в банке и получить свои комиссионные, как правило они составляют от 10 до 15% от суммы кредита. «Черные» брокеры не информируют клиента об условиях банка, в котором будет выдан кредит, и конечно не выбирают для клиента наиболее выгодный продукт, ведут туда, где легче такой кредит выдать( как правило в таких баках есть «свои» люди , получающие за помощь «откат»). В Омске «черные» брокеры облюбовали следующие банки:

- Урсабанк ( бывший Сибакадембанк)

- Русский стандарт

- Банк Москвы

- Витас-Банк

- Росбанк

- Импэксбанк

Причины обращения граждан за помощью к «черным» брокерам:

- отказ банка в кредите без объяснения причины

- невозможность подтверждения доходов

- отсутствие необходимых документов (трудовой книжки, трудового договора, прописки или регистрации, документов об образовании)

- неинформированность клиента и опасения, что сам он в банке обязательно получит отказ

- заемщик не планирует возвращать кредит (мошенник)

Как отличить гражданину «черного» брокера от «белого»:

- «Черный» брокер работает неофициально, без регистрации фирмы, без офиса и стационарного телефона, общается только по мобильной связи. Встречи назначает на улице, в кафе, на рынке.

- «Белый» брокер не станет предлагать сфабриковать документы или «подогнать» подставных поручителей. Для «черного» брокера это основной источник дохода

- плата за услуги «белых» брокеров составляет от 1,5% до 5% ( в зависимости от вида кредита) Оплата всегда производится после получения кредита ( или его утверждения в банке, если это ипотечный кредит)

- «белый» брокер подписывает с клиентом договор, где оговаривает перечень и стоимость услуг и свои обязательства перед клиентом.

- «черный» брокер за свои услуги берет от 10-15% (если кредит ипотечный), и 50% от стоимости товара, если кредит товарный) и никогда не подпишет никаких договоров, чтобы не оставлять следов

Случается, в что роли «черных» брокеров выступают риэлторы, когда клиент приобретает жилье с участием ипотеки. С появлением ипотечного кредитования многие риэлторские фирмы стали заниматься ипотечным консультированием, не имея соответствующих знаний и опыта в кредитовании. Проторив дорожку в один-два банка, познакомившись с их условиями, риэлтор начинает «подтягивать» покупателя под условия банка и помогать обзавестись отсутствующими документами. Подобные действия риэлтора понятны, ему нужно продать квартиру, а ипотека - необходимый для этого инструмент.

В работе с профессиональными ипотечными брокерами заинтересованы и банки, поскольку кредитные дела готовятся качественно, с соблюдением всех требований банка и банк не сомневается в подлинности предоставленых документов, т.к. ипотечному брокеру нет необходимости приукрашивать клиента, поскольку существует огромное количество ипотечных программ, из которых можно выбрать наиболее подходящую под каждый конкретный случай.

В работе с банками так же не обходится без проблем, главная – это необъясняемые отказы службы безопасности. Как показала практика, зачастую это немотивированные отказы, основанные либо на несовершенстве информационной базы данных, либо на личной неприязни к клиенту.

Нередки случаи, когда риэлтор получив по своему клиенту в банке отказ, обращался за помощью к нам и мы, собрав дополнительную информацию, аргументированно реабилиторовали клиента в том же банке и получали положительное решение по кредиту.

Однако, если говорить об отношении омичей к ипотечным кредитам, то можно с уверенностью сказать, что ипотека пока не стала массовым явлением, это видно из результатов проведенного опроса: (опрошено 1000 омичей).

- считают ипотеку доступной и выгодной – 12%

- считают ипотеку дорогой и недоступной – 45%

- хотят воспользоваться ипотечным кредитом – 10%

- не хотят приобретать жилье по ипотеке - 33%

3. Резюме по выступлению

Основные проблемы развития ипотеки в Омске и Омской области

Сегодня развитие жилищной ипотеки в Омске сдерживается следующими факторами:

- ограниченный платежеспособный спрос населения

- низкие объемы и невысокое качество нового жилого строительства обусловливают недостаточность предложений и высокую стоимость квартир на рынке жилья

- низкие темпы разработки и совершенствования законодательства о недвижимости, до настоящего времени многие федеральные законы, содержащие нормы, регулирующие отношения, связанные с недвижимостью, имеют различные дефиниции, а также различным образом решают одни и те же правовые вопросы. Все это увеличивает административные издержки, являющихся одной из составляющих любого ипотечного кредита.

- неразвитость инфраструктуры рынка жилья и жилищного строительства, когда участники жилищного рынка ( строительные компании, банки, производители строй.материалов, страховые компании, риэлторские и оценочные агентства) не имеют отлаженную схему взаимодействия. Низкая эффективность систему в целом позволяет необоснованно завышать расходы при совершении сделок на всех уровнях отношений.

- психологические факторы, главным из которых является национальная особенность нашего населения – нежелание и неумение жить в долг.

Основные проблемы брокериджа

- Банками недостаточно оперативно принимаются решения, долго рассматриваются документы заемщика.

- Отсутствие законодательных требований в регулировании рынка услуг, оказываемых ипотечными брокерами.

- Низкая привлекательность услуг ипотечных брокеров для заемщиков. На Западе 70% кредитов оформляется через брокеров, В России этот показатель не достиг и 10%. Кроме этого, зарубежным брокерам комиссию платит банк, а отечественным – клиент.

- Низкая заинтересованность банков в сотрудничестве, однако судя по темпам развития данного рынка услуг ситуация в ближайшее время изменится ( уже более 20 банков предлагают брокерам льготные условия сотрудничества).

- Отсутствие обязательной профессиональной подготовки ипотечных брокеров ( высок риск некачественных услуг).

- Наличие «черных брокеров» (подделка документов, завышение реальных доходов заемщиков).

- Вероятность лоббирования банками своих интересов, в то время как ипотечный брокер должен быть независим.

- Высокие темпы роста цен на недвижимость.

- Бурное развитие ипотеки в России привлечет западных игроков, которые составят серьезную конкуренцию отечественным брокерам.

- Низкая информированность населения ( кто такие ипотечные брокеры, что делают, зачем нужны, какие лучше).

Выгоды, которые получает клиент при сотрудничестве с ипотечным брокером

- Наиболее выгодные условия кредитования. Ипотечный брокер может получать преференции от банка за плодотворное сотрудничество ( более низкий % по кредиту, снижение комиссии за выдачу кредита, получение кредита в более сжатые сроки).

- Заемщик может получить кредит даже с достаточно низкой «белой» заработной платой.

- Постоянное сопровождение клиента на всех этапах подготовки к получению кредита.

- Упрощение процедуры получения кредита.

- Исключение возможности появления «скрытых» комиссий.

- Лоббирование интересов клиента.

- В России сильное различие ипотечных программ. Ипотечный брокер, отлично знающий все банковские продукты, подберет наиболее подходящую клиенту.

- Экономия времени и сил клиента.