Конференции

II Петербургский ипотечный форум

«Анализ и прогнозирование региональных различий в развитии рынка ипотечных кредитов»  (Туманов А.А., Фонд «Институт экономики города»)

(Туманов А.А., Фонд «Институт экономики города»)

Туманов А.А.

Руководитель проектов

Направления «Реформы в сфере недвижимости»

Фонда «Институт экономики города»

«Анализ и прогнозирование региональных различий

в развитии рынка ипотечных кредитов»

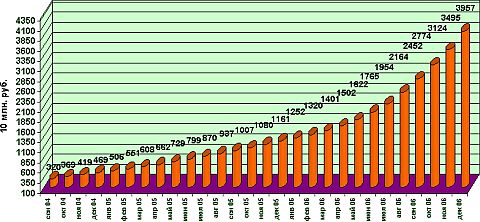

В настоящее время рынок ипотечного кредитования развивается стремительными темпами: объемы задолженности по кредитам на приобретение жилья удваиваются каждые 3 квартала.

Рис. 1. Объемы задолженности по ипотечным кредитам населению

Примерно такая же картина и с объемами выкупленных закладных Агентством по ипотечному жилищному кредитованию (см. рис. 2).

Рис. 2. Объемы ипотечных жилищных кредитов, рефинансированных АИЖК

Источник: данные АИЖК

В относительном выражении эти результаты все еще являются очень скромными и не сопоставимыми с европейскими странами. На 1.01.06 объем задолженности по жилищным кредитам в ВВП составил 0,6% (в т.ч. 0,3% - по ипотечным кредитам), а на 1.10.06 г. – оценивается в 1,1% (0,7%). В европейских странах этот показатель составляет от 17% до 100% (см. рис. 3).

По нашим прогнозам, нашедшим свое отражение в Концепции развития унифицированной системы ипотечного кредитования в России, к

Рис. 3. Задолженность по ипотечным кредитам в европейских странах в

Источник: данные Европейской ипотечной федерации

Одна из причин того, что ипотечное кредитование в России еще не стало таким же массовым явлением, как в Европе – крайне неравномерное распределение выданных кредитов по субъектам Российской Федерации. Так, в Центральном федеральном округе, где проживает 26,2% населения, доля задолженности по ипотечным кредитам составляет более 40%, а в Южном федеральном округе на 16% населения приходится лишь 5% задолженности по ипотечным кредитам (см. табл. 1).

Табл. 1. Распределение объемов задолженности по жилищным кредитам по федеральным округам на 1.10.06

|

Доля в задолженности по жилищным кредитам |

Доля в задолженности по ипотечным кредитам |

Доля населения |

|

|

Россия |

100% |

100% |

100% |

|

Центральный ФО |

37,8% |

41,9% |

26,2% |

|

Северо-западный ФО |

10,6% |

10,9% |

9,5% |

|

Южный ФО |

6,2% |

5,0% |

16,0% |

|

Приволжский ФО |

16,5% |

13,7% |

21,4% |

|

Уральский ФО |

11,9% |

13,6% |

8,6% |

|

Сибирский ФО |

14,9% |

12,6% |

13,8% |

|

Дальневосточный ФО |

2,1% |

2,3% |

4,6% |

Источник: расчеты автора по данным ЦБ РФ и Росстата

Внутри округов разброс показателей также велик. В Центральном округе опять же та же Москва соседствует с Тамбовской областью, в которой на душу населения приходится в 22 раза меньше ипотечных кредитов.

Лидерами в области ипотечного кредитования являются Москва и Тюменская область (задолженность на душу населения по жилищным кредитам более 5 тыс. руб., по ипотечным – около 4 тыс. руб.), а в Чеченской Республике и Республике Ингушетии кредитование совсем не развито.

Основной причиной высоких показателей роста рынка в Центральном ФО, Приволжском ФО и Уральском ФО выступает уровень жизни населения, а также параметры доступности услуг ипотечного кредитования в отдельных регионах.

Кроме уровня доходов населения, ключевыми факторами, способствующими развитию ипотеки в регионах являются: активность региональной администрации в формировании программ ипотечного кредитования; развитость банковской и финансовой инфраструктуры; наличие регионального оператора и/или сервисного агента единой унифицированной системы рефинансирования ипотечных жилищных кредитов; а также степень развития строительной отрасли (наличие жилья, которое можно приобретать с использованием механизмов ипотечного кредитования).

По мере насыщения рынков в регионах-лидерах может произойти замедление темпов роста объемов ипотечного кредитования, т.к. в регионах-аутсайдерах не будут созданы полноценные условия для развития этого вида деятельности. В настоящее время первыми признаками возможного «застоя» на ипотечном рынке является обострившаяся до предела борьба между банками за клиента, которая выражается не только в упрощении процедур получения кредита, но и снижении практически до 0 требований к первоначальному взносу. При этом анализ статистики по дефолтам в странах, где рынок ипотечного кредитования уже давно перешел в стадию «зрелости» свидетельствует том, что при снижении первоначального взноса по кредиту риск дефолта возрастает многократно (см. табл. 2).

Табл. 2. Вероятность дефолта по ипотечному кредиту при доле кредита в стоимости приобретаемого жилья (LTV), превышающей 80% (80% = 1)

|

Источник данных |

80% LTV |

85% LTV |

90% LTV |

95% LTV |

|

США (Mortgage Info. Corp.) |

1,0 |

2,53 |

2,30 |

4,38 |

|

Канада (GE Mortgage Insurance) |

1,0 |

нет данных |

4,08 |

10,63 |

|

Австралия (GE Mortgage Insurance) |

1,0 |

1,92 |

2,34 |

10,63 |

|

Великобритания (GE Mortgage Insurance |

1,0 |

1,30 |

2,02 |

10,07 |

|

Канада (Mortgage Insurance Corporation) |

1,0 |

1,99 |

3,45 |

7,69 |

Успешное развитие рынка ипотечного кредитования в целом в России будет невозможным без сглаживания существующих региональных различий и обеспечения равных возможностей для населения по использованию механизмов ипотечного кредитования. С этой целью государство через Агентство по ипотечному жилищному кредитованию должно проводить дифференцированную политику по развитию ипотечного кредитования в регионах.

Для того чтобы такая политика была эффективной, необходимо выделить группы регионов со схожими характеристиками развития рынка ипотечных кредитов («кластеры») и для каждого кластера предложить мероприятия по развитию ипотечного кредитования, учитывающие особенности каждого «кластера». Количество «кластеров» должно быть небольшим, т.к. в противном случае резко вырастают затраты на разработку и реализацию дифференцированной политики.

Целесообразным, на наш взгляд, является выделение 4 «кластеров»:

Группа 1. Регионы с высокоразвитым рынком ипотечного кредитования.

Группа 2. Регионы с развитым или активно развивающимся рынком ипотечного кредитования.

Группа 3. Регионы с развивающимся рынком ипотечного кредитования.

Группа 4. Регионы с неразвитым рынком ипотечного кредитования.

Для классификации регионов по степени развития ипотечного кредитования можно применить статистические методы, использующие следующие 4 показателя, доступных в официальной статистике:

· объем задолженности по кредитам на приобретение жилья (руб. на душу населения)

Данный показатель отражает развитость механизмов кредитования населения на цели приобретения жилья на территории субъекта Российской Федерации.

· доля задолженности по ипотечным жилищным кредитам, рефинансированных АИЖК, в общем объеме задолженности по ипотечным жилищным кредитам (%)

Показатель характеризует, с одной стороны, наличие в субъекте РФ необходимой инфраструктуры для ипотечного кредитования и рефинансирования кредитов, а с другой стороны - степень зависимости объемов ипотечного кредитования на территории субъекта РФ от объемов рефинансирования через АИЖК.

· индекс доступности приобретения жилья (%)

Индекс доступности приобретения жилья отражает возможности средней по размеру семьи и имеющей средние доходы на одного человека приобрести стандартную квартиру площадью

· Показатель комплексной оценки развития субъекта РФ

Данный показатель рассчитывается Министерством экономического развития и торговли по всем субъектам РФ.

Анализ показателей регионов позволил сформировать следующие правила для их классификации по «кластерам»:

- Субъект РФ относится к группе регионов с высокоразвитым рынком ипотечного кредитования (Группа 1), если:

- Задолженность по кредитам на приобретение жилья в расчете на человека превышает среднее значение по России;

- Доля задолженности по ипотечным кредитам, рефинансированных АИЖК, составляет менее 40% от всей задолженности по ипотечным кредитам;

- Индекс доступности жилья превышает 90%;

- По комплексной оценки развития регионов МЭРТа субъект РФ относится к регионам с высоким уровнем развития или с уровнем развития выше среднего.

2. Субъект РФ относится к группе регионов с развитым или активно развивающимся рынком ипотечного кредитования (Группа 2), если:

- Регион не относится к Группе 1;

- Задолженность по кредитам на приобретение жилья в расчете на человека превышает 50% от среднего по России;

- Индекс доступности жилья превышает 60%;

- По комплексной оценки развития регионов МЭРТа субъект РФ относится к регионам с высоким уровнем развития, с уровнем развития выше среднего, со средним уровнем развития или к регионам с уровнем развития ниже среднего.

3. Субъект РФ относится к группе регионов с развивающимся рынком ипотечного кредитования (Группа 3), если:

- Регион не относится к Группе 1 или Группе 2;

- Задолженность по кредитам на приобретение жилья в расчете на человека превышает 30% от среднего по России;

- Индекс доступности жилья превышает 40%.

4. Субъект РФ относится к группе регионов с неразвитым рынком ипотечного кредитования (Группа 4), если:

- Регион не относится к Группе 1, Группе 2 или Группе 3.

Результаты проведенной классификации представлены в таблице 3.

Таблица 3. Классификация субъектов РФ по степени развития рынка ипотечного кредитования

|

Группа 1 |

Группа 2 |

Группа 3 |

Группа 4 |

|

г. Москва |

Архангельская область |

Алтайский край |

Камчатская область |

|

Омская область |

Белгородская область |

Амурская область |

Костромская область |

|

Пермская область |

Вологодская область |

Астраханская область |

Курганская область |

|

Республика Коми |

г. Санкт-Петербург |

Брянская область |

Орловская область |

|

Самарская область |

Иркутская область |

Владимирская область |

Псковская область |

|

Томская область |

Калининградская область |

Волгоградская область |

Республика Адыгея (Адыгея) |

|

Тюменская область |

Калужская область |

Воронежская область |

Саратовская область |

|

Кемеровская область |

Кировская область |

Тамбовская область |

|

|

Красноярский край |

Краснодарский край |

||

|

Курская область |

Ленинградская область |

Ивановская область |

|

|

Липецкая область |

Магаданская область |

Кабардино-Балкарская Республика |

|

|

Московская область |

Мурманская область |

Карачаево-Черкесская Республика |

|

|

Нижегородская область |

Новосибирская область |

Республика Алтай |

|

|

Новгородская область |

Пензенская область |

Республика Дагестан |

|

|

Оренбургская область |

Приморский край |

Республика Ингушетия |

|

|

Республика Башкортостан |

Республика Бурятия |

Чеченская Республика* |

|

|

Республика Карелия |

Республика Калмыкия |

||

|

Республика Саха (Якутия) |

Республика Марий Эл |

||

|

Республика Северная Осетия — Алания |

Республика Мордовия |

||

|

Республика Татарстан (Татарстан) |

Республика Тыва |

||

|

Республика Хакасия |

Ростовская область |

||

|

Свердловская область |

Рязанская область |

||

|

Смоленская область |

Сахалинская область |

||

|

Ставропольский край |

Тульская область |

||

|

Тверская область |

Удмуртская Республика |

||

|

Челябинская область |

Ульяновская область |

||

|

Чувашская Республика — Чувашия |

Хабаровский край |

||

|

Ярославская область |

Читинская область |

* Классификация региона осуществлялась экспертным путем в связи с отсутствием ряда данных.

Данные по автономным округам учтены в данных по субъектам Российской Федерации, в состав которых они входят.

Источник: расчеты автора

В таблице 4 представлено распределение задолженности по ипотечным кредитам на 1.10.2006 г. по выделенным группам регионов.

Таблица 4. Распределение задолженности по ипотечным кредитам на 1.10.2006 г. по группам регионов.

|

Количество субъектов РФ |

Задолженность по ипотечным кредитам |

Доля населения, % |

|||

|

млн. руб. |

% от общей задолжен-ности |

руб. на 1 чел. |

|||

|

Группа 1 |

7 |

66 319 |

41% |

2 794 |

17% |

|

Группа 2 |

28 |

66 061 |

41% |

1 093 |

42% |

|

Группа 3 |

28 |

24 896 |

16% |

571 |

31% |

|

Группа 4 |

15 |

3 092 |

2% |

210 |

10% |

Источник: расчеты автора

Проведенный анализ результатов классификации подтверждает идею о том, что в группе с высокоразвитым рынком ипотечного кредитования (г. Москва, Тюменская и Томская области, Республика Коми и др.) нет необходимости в участии АИЖК с использованием государственных гарантий.

В группе с активно развивающимся рынком для успешного развития ипотечного кредитования желательна небольшая поддержка государства. нужна небольшая поддержка (Красноярский край, Чувашская Республика, Республика Хакасия и др.).

Группе с развивающимся рынком необходима существенная поддержка. Особое внимание следует уделить субъектам, в которых в настоящее время доля рефинансирования АИЖК незначительна, а именно: Владимирской, Ленинградской, Магаданской, Мурманской, Ростовской, Сахалинской, Тульской, Ульяновской и Читинской области; Краснодарскому и Хабаровскому краю; Республике Калмыкии и Марий Эл.

В группе, где ипотечный рынок совсем слабо развит, необходимо создать условия для развития ипотечного кредитования: принять необходимые нормативно-правовые акты, способствовать формированию инфраструктуры ипотечного кредитования для того, что бы создать условия для рефинансирования ипотечных кредитов. В Концепции[1] предполагается, что в большинстве субъектов РФ этой группы такие условия будут созданы до 2010 года. Однако возможно, что в ряде субъектах РФ (Ивановской области, Кабардино-Балкарской, Карачаево-Черкесской и Чеченской Республиках, Республиках Алтай и Дагестан) потребуется больше времени и усилий для формирования указанных выше условий.

Можно прогнозировать, что к концу 2010 года при проведении предлагаемой региональной политики в области развития ипотечного жилищного кредитования сократится неравенство между регионами по показателю «объем задолженности по ипотечным кредитам в расчете на душу населения». Распределение задолженности по ипотечным кредитам по группам регионов будет выглядеть так, как представлено в таблице 5.

Таблица 5. Прогнозируемое распределение задолженности по ипотечным кредитам на 1.01.2011 г. по группам регионов

|

Задолженность по ипотечным кредитам, % от общей задолженности |

Доля населения, % |

|

|

Группа 1 |

33% |

17% |

|

Группа 2 |

42% |

42% |

|

Группа 3 |

21% |

31% |

|

Группа 4 |

4% |

10% |

Источник: расчеты автора

Исходя из этого прогноза можно рассчитать объемы задолженности по ипотечным жилищным кредитам в каждом регионе на конец

Для того, что бы политика государства по сглаживанию дифференциации в развитии ипотечного кредитования была наиболее эффективной, необходимо учитывать не только факторы, характеризующие текущее развитие ипотечного рынка и возможности населения брать ипотечные кредиты, но и факторы, определяющие спрос на жилье.

На текущей стадии развития статистической отчетности в России оценивать спрос на жилье очень трудно. Гораздо легче оценить потребность в жилье, которая непосредственно определяет спрос на жилье. Для этого нами была разработана специальная модель, которая с использованием статистической информации в свободном доступе позволяет не только получить оценки совокупной потребности населения региона или отдельного города в жилье и построить прогноз на несколько лет вперед, но и разложить эту суммарную потребность на отдельные составляющие. Это позволяет более точно оценить спрос на ипотечные кредиты в данном регионе[2]. В качестве примера в табл. 6 и на рис. 4 приводятся результаты оценки потребностей в новом жилье для жителей Ростовской области, осуществленных на основе разработанной модели в

Таблица 6. Оценка потребностей в жилье разных категорий домохозяйств Ростовской области на 2006 – 2010 гг.

|

Потребность в жилье |

Ростовская область |

|

|

тыс. жилых ед. |

млн кв.м |

|

|

Формирование новых домохозяйств |

43,3 |

2,0 |

|

Миграция |

0,4 |

0,01 |

|

Снос ветхого и аварийного жилья |

35,1 |

1,8 |

|

Снос «хрущёвок» |

73,8 |

4,2 |

|

Полинуклеарные домохозяйства (перенаселенность) |

92,4 |

4,7 |

|

Бездомные |

0,4 |

0,01 |

|

«Очередники» |

41,9 |

2,2 |

|

Потребность в увеличении площади жилья |

--- |

33,7 |

|

Корректировки |

||

|

«Двойной счет» |

- 38,5 |

- 1,94 |

|

Фильтрация |

- 8,8 |

-0,3 |

|

Итого (на 2006 – 2010 годы) |

240,0 |

46,38 |

|

В год |

48,0 |

9,28 |

Источник: отчет «Исследование проблем жилищного строительства в Ростовской области»

Рисунок 4. Структура потребностей в жилье разных категорий домохозяйств Ростовской области

Цифры, выделенные жирным шрифтом – тыс. жилых единиц, в скобках – млн. кв. м.

Источник: отчет «Исследование проблем жилищного строительства в Ростовской области»

Общая потребность населения Ростовской области в новом жилье в 2006-2010 гг. составит 240 тыс. квартир (жилых единиц) или 46,38 млн кв. метров. В основном в новом жилье нуждаются домохозяйства, проживающие совместно с другими обособленными домохозяйствами и домохозяйства, проживающие в «хрущевках». Существенная потребность в новом жилье обнаружена и среди домохозяйств, являющихся очередниками на улучшение жилищных условий. Высока потребность и со стороны домохозяйств, желающих путем купли-продажи или обмена с доплатой переехать в более просторное жилье.

В соответствии с расчетами чтобы удовлетворить фактический и будущий спрос на жилье в Ростовской области необходимо строить 9,5 миллионов кв. м. жилья ежегодно в течение следующих пяти лет. Несмотря на то, что темпы жилищного строительства в течение последних пяти лет растут, они все же по-прежнему остаются невысокими в сравнении с необходимым уровнем.

Полученные результаты оценки представляют интерес при разработке перспективных планов развития жилищного строительства, при планировании количества вновь строящихся квартир.

В заключении хотелось бы затронуть проблему, связанную с использованием коэффициентов доступности жилья. Ставшие достаточно популярными, они применяются для экспресс-оценки и сравнения регионов с точки зрения возможности населения приобретать жилье рыночными способами.

В практике ООН[4] для оценки доступности жилья используется показатель - коэффициент доступности жилья (housing price to income ratio), который рассчитывается как отношение средней (медианной) стоимости квартиры к среднему (медианному) размеру семейного дохода за год. Величина такого показателя соответствует числу лет, в течение которых семья может накопить на квартиру, при предположении, что все получаемые денежные доходы будут откладываться на приобретение квартиры.

За рубежом, например, в США или в рамках жилищной программы ООН (Habitat)[5], отношение стоимости жилья к доходам определяется как отношение медианной рыночной цены жилья к медианному годовому доходу домохозяйства.

Медианный доход домохозяйства определяется как совокупный доход такого домохозяйства, по отношению к которому половина всех домохозяйств имеют доходы ниже, а другая половина - выше доходов данного домохозяйства. В состав доходов включаются доходы из всех источников, в т.ч. зарплата, доходы от предпринимательской деятельности или неформальной занятости, доходы от инвестиций и др. виды доходов.

Медианная стоимость жилья. Жилье, стоимость которого является медианой – это жилье, по отношению к которому 50% имеющихся жилых единиц стоят дешевле, а 50% - дороже. При этом стоимость жилья определяется на основе понятия справедливой рыночной цены - цены, по которой жилье могло быть продано в случае его выставления на продажу в течение разумного периода времени продавцом, на которого не оказывалось бы давление.

В России в связи с отсутствием данных о медианных доходах и ценах на жилье коэффициент доступности жилья рассчитывается на основе значений следующих показателей: средней цены

Существует целый ряд методологических проблем, связанных с расчетом коэффициента доступности жилья.

Во-первых, данные официальной статистики по средней стоимости квадратного метра жилья существенно расходятся с данными риэлторов. Росстат публикует данные в среднем по субъекту Российской Федерации, в то время как риэлторы оперируют данными о стоимости жилья на сформировавшихся рынках вторичного жилья в отдельных городах (преимущественно – административных центрах субъектов Российской Федерации). Расхождение между показателями может составлять 30%[6] и более. Данные риэлторов могут более объективно характеризовать ситуацию на рынках административных центров субъектов Российской Федерации, но их использование при расчете значений коэффициента доступности жилья в субъекте Российской Федерации в среднем искажает смысл показателя, т.к. он теперь характеризует доступность приобретения жилья в административном центре, а не в субъекте Российской Федерации в целом. При этом, учитывая локальный характер рынков жилья, при наличии соответствующих данных коэффициент доступности жилья целесообразно рассчитывать для каждого поселения отдельно, в том числе для административных центров субъектов Российской Федерации.

Во-вторых, при расчете значений коэффициента доступности жилья необходимо определить стоимость стандартного (медианного) жилья, а не так называемого «элитного». За рубежом такой проблемы не возникает, т.к. используются данные о медианной стоимости продаваемого в текущей момент времени жилья, которая уже учитывает этот фактор. В России же в виду отсутствия достоверных и открытых данных о реальных ценах сделок с жильем в качестве значения показателя стоимости жилья в основном используется произведение средней стоимости

В-третьих, среднегодовые денежные доходы домохозяйства рассчитываются на основе данных о среднедушевых доходах и установленном размере семьи (три человека). По данным Всероссийской переписи населения

В-четвертых, коэффициент доступности жилья традиционно рассчитывается по ежегодным данным, но для оперативного мониторинга за ситуацией в жилищной сфере требуется определять значения показателя более часто. В соответствии с методикой сбора данных Росстат публикует информацию о ценах на жилье один раз в квартал, а о доходах – ежемесячно. При оценке квартальных значений коэффициента доступности жилья возникает вопрос: как определять годовой доход домохозяйства, учитывая ярко выраженную цикличность колебаний ежемесячных доходов (см. рис. 5)? Одним из способов является расчет годовых доходов на основе средних за квартал, но полученные таким способом значения будут сохранять фактор цикличности колебаний (средние доходы в конце года существенно выше средних доходов в первом квартале). Другой способ, являющийся на наш взгляд, оптимальным, состоит в суммировании доходов за последние 12 месяцев, устраняя тем самым влияние сезонности доходов на результат, т.к. в сумму всегда будут входить как декабрьские, так и январские доходы.

Рис. 5. Среднедушевые денежные доходы в России, руб. в январе 2004 – июне 2006

Источник: Росстат

Использование вычисленных с ошибкой значений коэффициентов доступности жилья при расчетах и оценках государственных программ развития жилищной сферы может привести к серьезным ошибкам при принятии решений и в процессе практической реализации программ. Предложенную в ФЦП «Жилище» методику расчета коэффициента доступности жилья можно рассматривать как первый шаг на пути к созданию единой методологии анализа доступности и оценки доступности приобретения жилья.

Приложение.

Объем задолженности по ипотечным кредитам на душу населения по регионам РФ, тыс. руб. на 1.10.06

|

Жилищные кредиты |

в т.ч. ипотечные кредиты |

|

|

Российская Федерация |

1.83 |

1.12 |

|

ЦЕНТРАЛЬНЫЙ ФЕДЕРАЛЬНЫЙ ОКРУГ |

2.65 |

1.80 |

|

Белгородская область |

1.16 |

0.45 |

|

Брянская область |

0.79 |

0.33 |

|

Владимирская область |

0.80 |

0.36 |

|

Воронежская область |

0.74 |

0.28 |

|

Ивановская область |

0.48 |

0.35 |

|

Калужская область |

1.37 |

0.78 |

|

Костромская область |

0.55 |

0.28 |

|

Курская область |

1.29 |

0.29 |

|

Липецкая область |

0.79 |

0.32 |

|

Московская область |

3.33 |

2.42 |

|

Орловская область |

0.58 |

0.25 |

|

Рязанская область |

1.07 |

0.60 |

|

Смоленская область |

1.70 |

0.60 |

|

Тамбовская область |

0.51 |

0.18 |

|

Тверская область |

1.23 |

0.82 |

|

Тульская область |

1.01 |

0.55 |

|

Ярославская область |

1.16 |

0.57 |

|

г. Москва |

5.53 |

4.06 |

|

СЕВЕРО-ЗАПАДНЫЙ ФЕДЕРАЛЬНЫЙ ОКРУГ |

2.03 |

1.28 |

|

Республика Карелия |

1.79 |

1.00 |

|

Республика Коми |

2.62 |

0.96 |

|

Архангельская область |

1.30 |

0.41 |

|

в том числе Ненецкий автономный округ |

8.00 |

3.84 |

|

Вологодская область |

1.23 |

0.42 |

|

Калининградская область |

1.53 |

0.96 |

|

Ленинградская область |

1.25 |

0.78 |

|

Мурманская область |

0.96 |

0.47 |

|

Новгородская область |

1.26 |

0.44 |

|

Псковская область |

0.58 |

0.17 |

|

г. Санкт-Петербург |

3.28 |

2.57 |

|

ЮЖНЫЙ ФЕДЕРАЛЬНЫЙ ОКРУГ |

0.72 |

0.35 |

|

Республика Адыгея (Адыгея) |

0.49 |

0.26 |

|

Республика Дагестан |

0.03 |

0.02 |

|

Республика Ингушетия |

0.10 |

0.00 |

|

Кабардино-Балкарская Республика |

0.66 |

0.31 |

|

Республика Калмыкия |

0.94 |

0.21 |

|

Карачаево-Черкесская Республика |

0.44 |

0.07 |

|

Республика Северная Осетия — Алания |

1.25 |

0.36 |

|

Чеченская Республика |

0.02 |

0.02 |

|

Краснодарский край |

0.72 |

0.40 |

|

Ставропольский край |

1.28 |

0.45 |

|

Астраханская область |

0.59 |

0.20 |

|

Волгоградская область |

0.90 |

0.49 |

|

Ростовская область |

0.92 |

0.55 |

|

ПРИВОЛЖСКИЙ ФЕДЕРАЛЬНЫЙ ОКРУГ |

1.42 |

0.72 |

|

Республика Башкортостан |

1.32 |

0.67 |

|

Республика Марий Эл |

1.26 |

0.64 |

|

Республика Мордовия |

0.85 |

0.34 |

|

Республика Татарстан (Татарстан) |

1.19 |

0.75 |

|

Удмуртская Республика |

1.39 |

1.10 |

|

Чувашская Республика — Чувашия |

2.75 |

1.22 |

|

Пермский край |

2.23 |

1.13 |

|

Кировская область |

1.10 |

0.35 |

|

Нижегородская область |

1.87 |

0.61 |

|

Оренбургская область |

1.38 |

0.63 |

|

Пензенская область |

0.72 |

0.28 |

|

Самарская область |

1.59 |

1.06 |

|

Саратовская область |

0.66 |

0.41 |

|

Ульяновская область |

0.94 |

0.39 |

|

УРАЛЬСКИЙ ФЕДЕРАЛЬНЫЙ ОКРУГ |

2.55 |

1.78 |

|

Курганская область |

1.10 |

0.25 |

|

Свердловская область |

1.56 |

1.24 |

|

Тюменская область |

5.38 |

3.76 |

|

в том числе: Ханты-Мансийский автономный округ — Югра |

6.40 |

4.59 |

|

Ямало-Ненецкий автономный округ |

4.24 |

2.18 |

|

Челябинская область |

1.51 |

1.03 |

|

СИБИРСКИЙ ФЕДЕРАЛЬНЫЙ ОКРУГ |

1.98 |

1.03 |

|

Республика Алтай |

0.25 |

0.22 |

|

Республика Бурятия |

0.98 |

0.44 |

|

Республика Тыва |

0.25 |

0.11 |

|

Республика Хакасия |

2.42 |

0.84 |

|

Алтайский край |

1.30 |

0.92 |

|

Красноярский край |

3.06 |

1.02 |

|

в том числе: Таймырский (Долгано-Ненецкий) авт. округ |

0.36 |

0.01 |

|

Эвенкийский автономный округ |

3.25 |

0.99 |

|

Иркутская область |

1.69 |

0.82 |

|

в том числе Усть-Ордынский Бурятский авт. округ |

0.46 |

0.00 |

|

Кемеровская область |

1.87 |

1.11 |

|

Новосибирская область |

2.44 |

1.56 |

|

Омская область |

2.09 |

1.28 |

|

Томская область |

2.96 |

1.42 |

|

Читинская область |

0.94 |

0.44 |

|

в том числе Агинский Бурятский авт. округ |

0.33 |

0.05 |

|

ДАЛЬНЕВОСТОЧНЫЙ ФЕДЕРАЛЬНЫЙ ОКРУГ |

0.83 |

0.57 |

|

Республика Саха (Якутия) |

1.53 |

0.91 |

|

Приморский край |

0.59 |

0.44 |

|

Хабаровский край |

0.78 |

0.62 |

|

Амурская область |

0.76 |

0.52 |

|

Камчатская область |

0.48 |

0.32 |

|

в том числе Корякский автономный округ |

0.12 |

0.00 |

|

Магаданская область |

1.19 |

0.68 |

|

Сахалинская область |

1.00 |

0.69 |

|

Еврейская автономная область |

0.38 |

0.09 |

|

Чукотский автономный округ |

0.60 |

0.49 |

Источник: расчеты автора по данным ЦБ РФ и Росстата

[1] См. Концепцию развития унифицированной системы ипотечного кредитования в России

[2] См. отчет “Desirable housing production volumes, prices and composition for Russia”, подготовленный специалистами Фонда «Институт экономики города» для Всемирного банка в

[3] См. отчет «Исследование проблем жилищного строительства в Ростовской области», подготовленный специалистами Фонда «Институт экономики города» для Всемирного банка в

[4] Urban Indicators Guidelines. UN Human Settlements Programme, August 2004.

[5] http://ww2.unhabitat.org/programmes/guo/

[6] Так, стоимость квадратного метра жилья на вторичном рынке г. Москвы во II квартале

[7] «Москва выше Лондона» // Ведомости, №63, 11.04.2006 г.

[8] Отчет «Housing production cost-price factors – Russia. Review of cost-price structure and critical factors», подготовленный ЗАО «агентство КОНУС» для Всемирного банка,

[9] См., например, «Москва выше Лондона» // Ведомости, №63, 11.04.2006 г.